Amint azt a legutóbbi piaci jelentésben már említettük, a nyári hónapok a szabadságolások szezonja miatt gyakran jelentős nyereségfelvételt váltanak ki, és a pozíciókat sok helyen lezárják. Ezt az eladási nyomást tetézi a csökkent kereskedési volumen, ami a részvénypiacokat leginkább a negatív reakciókra teszi fogékonnyá.

Történelmileg például szeptembert mindig is a „legrosszabb” hónapnak tartották a befektetők, 1945 óta az S&P 500-on mért átlagos csökkenés körülbelül 0,7 százalékos volt.

Ennek alapja az a tény, hogy számos elemző és menedzser visszatérésével nemcsak a piacok kritikus átértékelése zajlik, hanem ezzel egyidejűleg számos amerikai alapkezelő társaság lezárja a pénzügyi évét, és az adóterhek csökkentése érdekében megfelelő veszteségeket realizál a részvényszektorban.

Még ha ez csak puszta statisztika is, az ilyen tőzsdei nézetek, minden bizonnyal az „önbeteljesítő jóslat” (=“Self-fulfilling prophecy“) jellegét ölthetik.

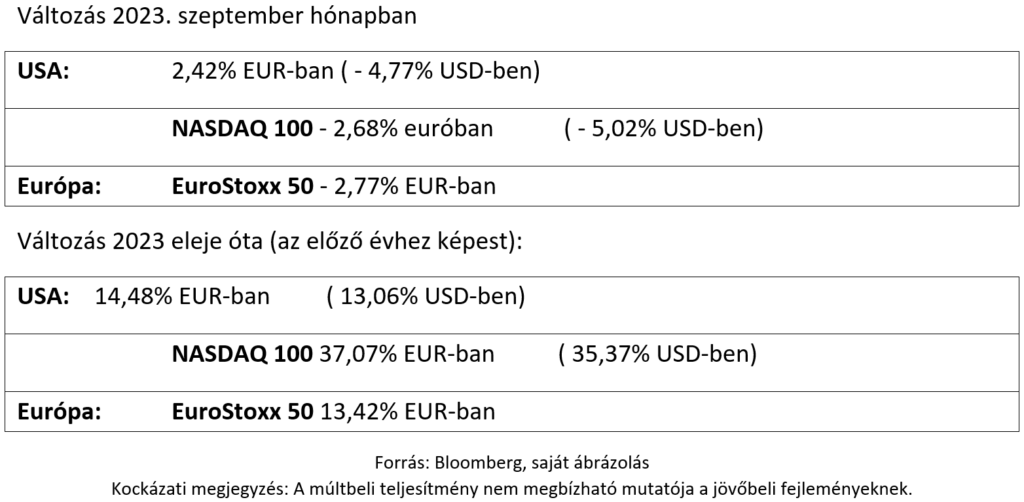

Az elmúlt hónapban azonban egyértelműen túllépték a korábbi negatív átlagokat, ami az év eleje óta tartó lenyűgöző teljesítményadatok fényében nem meglepő.

Alapvetően jelenleg az USA és Európa gazdasági szétválása zajlik. A Federal Reserve korlátozó monetáris politikája ellenére az Egyesült Államok gazdasági dinamikája rendkívül erősnek bizonyul.

Fontos mutatók utalnak a folyamatos pozitív gazdasági növekedésre. Az előrejelzések szerint a gazdasági növekedés a harmadik negyedévben akár a három százalékot is meghaladja majd.

Jelenleg a fogyasztói bizalomban sem tapasztalható igazi csorbulás, ami ősszel fontos támasznak tekinthető a részvénypiacok számára.

Ez azt jelenti, hogy az idei évre nem várható recesszió, ami azt jelenti, hogy a remélt „puha leszállás” az USA-ban mint a legfontosabb gazdasági nemzetben láthatóan valósággá vált.

Ezenkívül a vonatkozó maginfláció értékei a trend szempontjából a kívánt irányba mutatnak. Bár a 3,7 százalékos általános infláció az olajárak emelkedése miatt kissé magasabb, mint az előző két hónapban, a 4,3 százalékos releváns maginfláció egyértelműen alacsonyabb, mint az előző év azonos hónapjában, és így megerősíti az infláció lassulását.

Ezért a jegybank szeptemberben nem emelte újra az irányadó kamatokat, mivel a mai szemszögből nézve a kamatszintnek összesen tizenegy lépés után elegendőnek kell lennie ahhoz, hogy az inflációt a következő évben a kívánt két százalékos célértékre szorítsa le.

Ezzel szemben Európában a gazdasági tevékenység továbbra is visszafogott. A legfrissebb becslések szerint az EU gazdasága idén 0,8 százalékkal, jövőre pedig 1,4 százalékkal nő.

A gazdasági gyengeség fő oka a még mindig túl magas fogyasztói árak, amelyek elkerülhetetlenül az áruk és szolgáltatások iránti kereslet csökkenéséhez vezettek.

Mivel az euróövezetben az infláció a múlt hónapban változatlanul magas, 5,3 százalékos szinten stagnált, az EKB-nak újabb 25 bázispontos kamatlépést kellett meghatároznia.

Az irányadó kamatláb jelenlegi szintje így szeptember 14. óta 4,5 százalék, és a monetáris őrök nyilatkozatai szerint 2023-ig nem várható további emelés.

Mint ismeretes, a monetáris politika hatásai soha nem azonnal jelentkeznek, hanem csak hosszabb távon működnek, ezért a központi bankoknak nagy előrelátással és óvatossággal kell eljárniuk, hogy ne kockáztassanak nemkívánatos recessziót.

A várható „kamatszünet” átmeneti támaszt nyújthat az európai részvénypiacoknak. Az értékelések még mindig jelentősen elmaradnak az amerikai részvényekétől, ami aláhúzza vonzerejüket.

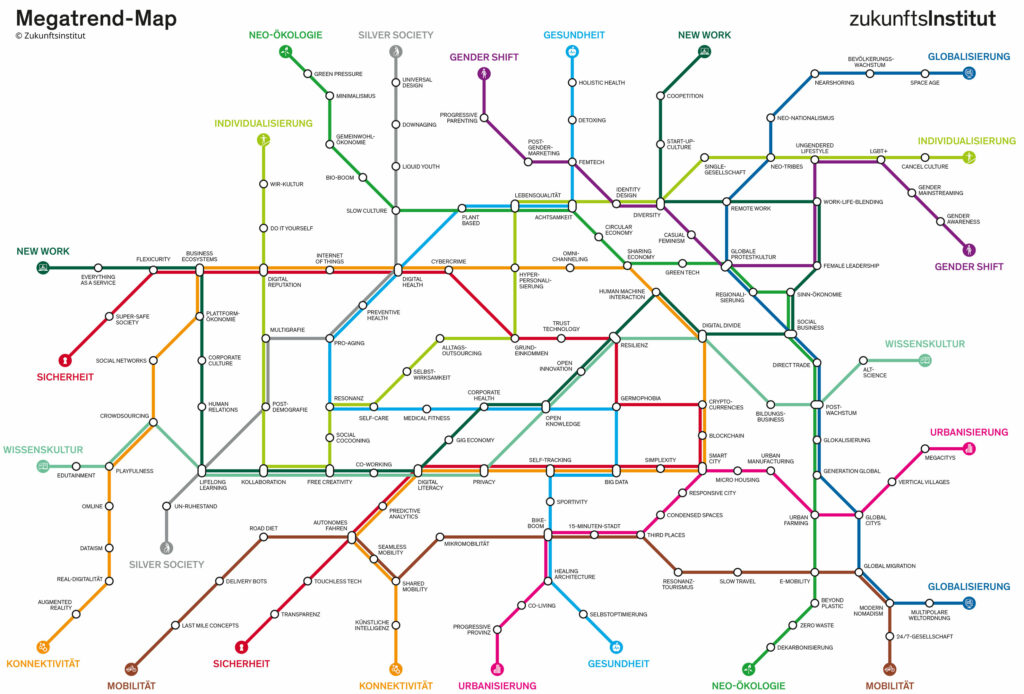

A mesterséges intelligencia mint az idei tőzsdei árfolyamok hajtóereje és számos további innováció alapja

Amint azt már júniusban jeleztük, a részvénypiac eddigi teljesítményét egy nagyon konkrét téma uralta: a mesterséges intelligencia.

Idén először a nagyközönség a mesterséges intelligenciát új és bomlasztó technológiának tekintette, ami rendkívüli árfolyam-rallyhoz vezetett a nagy kapitalizációjú technológiai részvényeknél az Egyesült Államokban.

Ez a fellendülés, amely az év eleje óta megragadta a technológiai szektor nagy szereplőit, a júliusi erőteljes részvényárfolyam-emelkedés után véget ért, de az AI nem átmeneti hype, hanem egy jövőbeli trend, amely az elkövetkező években „állandó szereplője” lesz a pénzügyi piacoknak.

Az eddigi kedvezményezettek között természetesen az „első óra” vállalatai vannak, amelyek megteremtették a forradalom technikai alapjait. Az év során egyetlen név sem kapcsolódott ehhez jobban, mint az Nvidia.

De nem csak egyes, kiemelkedő vállalatokról van szó, amelyek a nemzetközi „reflektorfényben” vannak, hanem az összképről.

Ha hinni lehet a különböző tanulmányoknak, akkor a mesterséges intelligencia belátható időn belül olyan rendkívüli mértékű általános termelékenységnövekedést hozhat az iparosodott országokban, amelyet ma még csak kezdetlegesen lehet megbecsülni.

Ezért nem a különleges „nagymenők” az igazán fontosak, hanem a vállalatok széles tömegei, amelyek a jövőben a mesterséges intelligencia alkalmazásával tömegesen növelni fogják termelékenységüket.

Következésképpen a reálgazdaságra gyakorolt hatásról van szó, valamint arról, hogy a mesterséges intelligencia az elkövetkező években milyen mértékben fog hozzájárulni ahhoz, hogy az összes ágazat vállalatai nyereségesebbek legyenek.

A termelékenységet egyszerűen úgy határozzák meg, hogy „a ráfordításon keresztül történő kibocsátás”, és a termelékenység a hatékonyság kulcstényezője, amely vagy nagyobb mennyiségű szolgáltatást és árut állít elő ugyanazzal a tényező-ráfordítással, vagy a korábbi mennyiséget kisebb ráfordítással.

A termelékenység növelése tehát a vállalati nyereség növelésének közvetlen eszköze, és így valamennyi részvényes érdeke.

Az elkövetkezendő utóinnovációk tehát nem csak a klasszikus technológiai vállalatokat érintik, hanem számtalan olyan vállalatot szinte minden ágazatból, amelyek részt vesznek a mesterséges intelligencia fejlesztésében, illetve abból profitálnak.

A „második körös kedvezményezettek” e sokkal nagyobb csoportjába következésképpen azok a vállalatok tartoznak, amelyek az AI segítségével sikeresen optimalizálják az üzleti területeket, új szolgáltatásokat és termékeket fejlesztenek ki, racionalizálják a folyamatokat és szabad kapacitásokat hoznak létre, vagy nagy megtakarítási lehetőségeket valósítanak meg.

Tőzsdék szeptemberben

Az augusztusban kezdődött korrekciós szakasz a vizsgált hónapban is folytatódott. Különösen a technológiai és a növekedési részvények voltak érintettek, míg az értékpapírok kevésbé voltak eladói oldalon.

Zdroj: Bloomberg, vlastní zpracování

Upozornění k rizikům: Informace v tomto komentáři mají pouze informativní charakter a nelze je považovat za smluvní dokument, nabídku k prodeji, výzvu k nákupu nebo investiční doporučení. Akcie a jiné cenné papíry jsou spekulativní formou investice; především jsou možné vysoké výkyvy cen a směnných kurzů a úplná ztráta investice! Minulá výkonnost není spolehlivým ukazatelem budoucí výkonnosti. Tento komentář nenahrazuje investiční poradenství.

Jsme velmi rádi, že vás můžeme na tomto blogu přivítat!

Tímto blogem bychom vám chtěli poskytnout přístup k celé řadě pohledů na témata peněz, úspor, Zabezpečení a sociálního rozvoje.

Pokud se chcete dozvědět více o Partner Bank, jste na správném místě!

Blog Partner Bank je zamýšlen jako obecné, nezávazné informace, a proto nemůže sloužit jako náhrada za podrobný průzkum nebo odborné rady či informace.

Blogové příspěvky slouží jako další informace pro naše zákazníky a jsou založeny na znalostech lidí pověřených vytvořením v příslušném redakčním termínu. Naše analýzy a závěry jsou obecné povahy a nezohledňují individuální potřeby našich zákazníků, pokud jde o příjem, daňovou situaci nebo toleranci rizik. Minulý výkon není spolehlivým vodítkem pro budoucí výkonnost investice.

Ačkoliv byl obsah vytvořen s maximální možnou pečlivostí, nevznikají nároky na věcnou správnost, úplnost a / nebo aktuálnost. zejména tento blog nemůže zohlednit speciální okolnosti konkrétního případu. Za použití je proto odpovědný čtenář. Jakákoliv odpovědnost ze strany Partner Bank je vyloučena.

Není-li zdroj citován samostatně, je zdrojem Partner Bank AG.

V případě přidání odkazu z jiné webové stránky se upozorňuje, že tento obsah třetích stran nepochází z blogu Partner Bank, ani nemá Partner Bank AG možnost ovlivňovat obsah webových stránek třetích stran. Obsah externích stránek, na které blog Partner Bank odkazuje pomocí odkazů, nemusí nutně odrážet názor Partner Bank AG. Blog Partner Bank nenese odpovědnost za obsah třetích stran, na který pouze odkazuje ve výše uvedeném smyslu. Odpovědnost spočívá výhradně na poskytovateli obsahu.

Nem szeretné kihagyni a jövőbeni blogbejegyzéseket?

Örömmel értesítjük Önt minden egyes új hozzászólással/tartalommal kapcsolatosan.

PARTNER BANK AG

Goethestraße 1a, 4020 Linz

Telefon.: +43 732 6965-0

Fax: +43 732 66 67 67

E-Mail: info@partnerbank.at

Dostupnost po telefonu:

Pondělí – čtvrtek 9:00 do 13:00

Pátek 9:00 do 12:00

© Copyright 2020, Partner Bank AG všechna práva vyhrazena.