Die Pensionslücke: Frauen besonders betroffen

Auch wenn die eigene Pension noch in scheinbar weiter Ferne liegt, ist man gut beraten sich frühzeitig mit dem Thema zu befassen. In Österreich wird die staatliche Pension nach der Formel 80/65/45 ermittelt. Das bedeutet, wer mit 65 Jahren in Pension geht und 45 Versicherungsjahre vorweist, erhält 80 Prozent seines gesamten durchschnittlichen Lebenseinkommens als Pension. Die sogenannte Pensionslücke beträgt in jedem Fall 20 Prozent. Mit gezielten Vorsorgemaßnahmen und der richtigen Anlagestrategie können Sie Ihre Pensionslücke verringern.

Das österreichische Pensionssystem gerät zusehends unter Druck. Der demografische Wandel, pandemiebedingte hohe Staatsausgaben und die Nullzinspolitik stellen das staatliche Pensionssystem vor große Herausforderungen. Innerhalb der EU-Staaten hat Österreich die viertgrößte Pensionslücke von Frauen gegenüber Männern. Durchschnittlich liegt das Alterseinkommen von Frauen um 39,5 % niedriger als das von Männern. Das geht aus den vorläufigen Ergebnissen des Projekts TRAPEZ (Transparente Pensionszukunft – Sicherung der ökonomischen Unabhängigkeit von Frauen im Alter) hervor. Dieses EU-finanzierte Projekt wird vom Frauenministerium betreut. Die Pensionslücke liegt in Österreich damit um 9,2 Prozentpunkte über dem EU-Schnitt von 30,9 %. Um diese ökonomische Ungleichheit zu beseitigen, halten die ExpertInnen vor allem Änderungen am Arbeitsmarkt für erforderlich. Die Pensionslücke in Österreich ist deshalb so hoch, da auch die Arbeitseinkommen branchenspezifisch sehr unterschiedlich ausfallen. Bei Frauen wirkt sich zudem die hohe Teilzeitquote negativ aus.

Übernimmt die Frau die Betreuung der gemeinsamen Kinder und ist der Mann erwerbstätig, kann ein freiwilliges Splitting für die ersten vier Lebensjahre des Kindes vereinbart werden. Die Frau erhält eine Gutschrift von Ihrem Partner, die Ihre eigene Pension erhöht. Der Antrag muss bis zum vollendeten siebten Lebensjahr des Kindes bei der zuständigen Pensionsversicherungsanstalt gestellt werden.

Mehr Transparenz mit dem Pensionskonto

Die Einführung des Pensionskontos war ein erster wichtiger Schritt hin zu mehr Transparenz und Aufklärung. Wie eine repräsentative Umfrage von FORBA jedoch zeigt, ist das Wissen über das Pensionssystem und das Pensionskonto bei den Bürgern und Bürgerinnen gering. Vor allem junge Erwachsene beschäftigen sich noch zu wenig mit der eigenen Vorsorge. Hier gibt es Aufholbedarf.

Mit der Handysignatur haben Sie jederzeit Einsicht in Ihr Pensionskonto. Dort erfahren Sie unter anderem wie hoch ihre bislang angesammelte Pension zum Regelpensionsantritt sein wird.

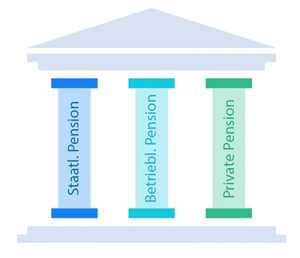

3 Säulen der Pensionsvorsorge

Im internationalen Vergleich kommt der Großteil aller Pensionsleistungen in Österreich vom Staat. Doch wie eingangs erwähnt, steht das staatliche Pensionssystem vor großen Herausforderungen. Für einen finanziell abgesicherten Ruhestand bedarf es zusätzlicher Standbeine, wie der Betriebspension und der Privatvorsorge.

Die betriebliche Altersvorsorge wird privatwirtschaftlich in den sogenannten Pensionskassen organisiert und kann von Unternehmen für Ihre MitarbeiterInnen freiwillig angeboten werden. Die Nachfrage nach Betriebspensionen steigt kontinuierlich und ist mittlerweile auch für Klein- und Mittelbetriebe ein probates Mittel qualifiziertes Personal langfristig im Unternehmen zu halten.

Die dritte Säule bildet die freiwillige, private Pensionsvorsorge, die jede/r BürgerIn individuell bei Versicherungsunternehmen und Banken abschließen kann. Es lohnt sich vor Abschluss das Angebot eingehend zu prüfen und eine garantierte Mindestrente zu verhandeln. Am Ende der Ansparzeit kann die Leistung je nach Modell als lebenslange Rente, als Rente für einen bestimmten Zeitraum oder als Einmalauszahlung in Anspruch genommen werden. Mit einer betrieblichen und privaten Pensionsvorsorge lässt sich die Pensionslücke schließen bzw. merkbar verringern.

Vorsorgen, aber richtig!

Diversifikation ist auch bei der Pensionsvorsorge das Schlüsselelement. Investitionen in illiquide Vermögenswerte, wie Immobilien, sollten mit liquiden Vermögensbestandteilen, wie Wertpapiere, Rentenversicherung etc. kombiniert werden. Staatliche Pensionen sollten mit privaten und/oder betrieblichen Pensionen aufgewertet werden. Essentiell ist eine professionelle Beratung, die die persönlichen Lebensumstände berücksichtigt und darauf aufbauend eine individuelle Vorsorgestrategie entwickelt. Traditionell veranlagen Herr und Frau Österreicher konservativ mit geringem Risiko. Aufgrund der langjährigen Nullzinspolitik sind hier aber kaum nennenswerte Renditen zu erreichen. Vermögensberater sehen hier Aufklärungsbedarf, um den Bürgern die Scheu vor Finanzprodukten zu nehmen. Ein solides Asset-Management erhöht die Renditechancen. Mit einer professionellen Vermögensverwaltung, die ein breites Portfolio an liquiden sowie illiquide Vermögensbestandteile umfasst, kann der gewohnte Lebensstandard auch im Alter bewahrt werden.

Wie hoch wird voraussichtlich meine staatliche Pension ausfallen? Hier können Sie online Ihre voraussichtliche Pension berechnen.

© Adobestock

7 April 2021

Es freut uns sehr Sie auf unserem Blog begrüßen zu dürfen!

Mit diesem Blog möchten wir Ihnen Zugang zu vielfältigen Perspektiven rund um die Themen Geld, Sparen, Vorsorge und gesellschaftliche Entwicklungen ermöglichen. Möchten Sie mehr über die Partner Bank erfahren, sind Sie hier genau richtig!

Der Blog der Partner Bank ist als allgemeine, unverbindliche Information gedacht und kann daher nicht als Ersatz für eine detaillierte Recherche oder eine fachkundige Beratung oder Auskunft dienen.

Die Blogbeiträge dienen als zusätzliche Information für unsere Kunden und basieren auf dem Wissensstand der mit der Erstellung betrauten Personen zum jeweiligen Redaktionsschluss. Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Bedürfnisse unserer Kunden hinsichtlich des Ertrags, steuerlicher Situation oder Risikobereitschaft. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung einer Anlage zu.

Obwohl die Inhalte mit größtmöglicher Sorgfalt erstellt wurden, besteht kein Anspruch auf sachliche Richtigkeit, Vollständigkeit und/oder Aktualität; insbesondere kann dieser Blog nicht den besonderen Umständen des Einzelfalls Rechnung tragen. Eine Verwendung liegt damit in der eigenen Verantwortung des Lesers. Jegliche Haftung seitens der Partner Bank wird ausgeschlossen.

Wenn eine Quelle nicht gesondert angeführt wird, dann gilt als Quelle die Partner Bank AG.

Im Falle, dass ein Link auf eine andere Website angefügt wird, wird darauf hingewiesen, dass diese fremden Inhalte weder vom Partner Bank Blog stammen, noch die Partner Bank AG die Möglichkeit hat, den Inhalt von Seiten Dritter zu beeinflussen. Die Inhalte fremder Seiten, auf die der Partner Bank Blog mittels Links hinweist, spiegeln somit auch nicht unbedingt die Meinung der Partner Bank AG wider. Der Partner Bank Blog haftet nicht für fremde Inhalte, auf die dieser lediglich im oben genannten Sinne hinweist. Die Verantwortlichkeit liegt allein beim Anbieter der Inhalte.

Sie wollen in Zukunft keinen Blogpost mehr verpassen?

Wir benachrichtigen Sie gerne über jeden neuen Beitrag auf dem Partner Bank Blog.

PARTNER BANK AG

Goethestraße 1a, 4020 Linz

Phone.: +43 732 6965-0

Fax: +43 732 66 67 67

E-Mail: info@partnerbank.at

Telefonische Erreichbarkeit:

MO-DO 9:00 Uhr bis 13:00 Uhr

FR 9:00 Uhr bis 12:00 Uhr

© Copyright 2020, Partner Bank AG alle Rechte vorbehalten.