Na vzdělávání v oblasti finanční gramotnosti by měl být kladen větší důraz

Spoření je stále v kurzu i přesto, že jsou úrokové sazby velmi nízké. Je důležité, informovat se o dalších možnostech kromě spoření formou vkladní knížky, aby si člověk mohl také ve stáří udržet dobrou finanční situaci a životní standard.

Poradenství rozšiřuje finanční gramotnost

Mag. Michael Hanak, vedoucí Partner Bank Akademie, upozorňuje na důležitost vzdělávání v oblasti finanční gramotnosti:

„Pokud jde o peníze, je poradenství základ. Dobré poradenství vyžaduje kvalitně vyškolené investiční poradkyně a poradce. Tato služba zákazníkům hraje důležitou roli i do budoucna. Především v dobách politiky nízkých úrokových sazeb se stala pro všechny příjmové skupiny nutností změna myšlení v oblasti penzijního zajištění. Z tohoto důvodu v Partner Bank vědomě spoléháme na fundovanou odbornou přípravu a další vzdělávání zaměstnanců a týmů investičních poradců. Nabízíme proto duální další vzdělávání, tedy online a offline. Díky tomu jsme flexibilní a správně reagujeme na aktuální trend digitalizace„.

Cenné papíry jsou v kurzu

V dnešní době se opět výrazně obrací pozornost k cenným papírům. Jejich atraktivita stoupá především ve vztahu k tématu dlouhodobého zajištění na stáří. Vzhledem k nutnému přeorientování mnoha investorů nabývá na důležitosti také profesionální a komplexní investiční poradenství, které zohledňuje osobní životní poměry. Poradce tak může vytvořit individuální důchodovou strategii.

Od spotřebitelů k vlastníkům

Tradice světového dne spoření sahá až do října 1924, kdy se konal 1. Mezinárodní kongres spořitelen.

Ten se zaměřoval nejen na myšlenku spoření, ale také na téma finanční gramotnosti. Finanční znalosti by si měli osvojovat především mladiství a využívat vedle vkladní knížky také další formy spoření.

„Mladiství jsou nadšení z mezinárodních značek. To je dobrý základ pro to, ukázat jim možnosti investic do podílu na společnosti. Nebýt pouze konzumenty produktů každodenní potřeby, ale být jejich spoluvlastníky – to je dobrá varianta, jak nakládat s myšlenkou spoření. Portfolio akcií, které sestává ze světových značek, ze stabilních průmyslových odvětví budoucnosti, je schopno již při malých měsíčních investicích vytvořit finanční rezervu. Světový den spoření existuje již 97 let a je stejně jako dříve velmi důležitý. Druhy spoření se sice změnily, ale důležitost vytváření finančních rezerv je aktuálnější než kdy dříve“, vysvětluje Andreas Fellner, člen představenstva Partner Bank.

©Partner Bank

29 října 2021

Jsme velmi rádi, že vás můžeme na tomto blogu přivítat!

Tímto blogem bychom vám chtěli poskytnout přístup k celé řadě pohledů na témata peněz, úspor, Zabezpečení a sociálního rozvoje.

Pokud se chcete dozvědět více o Partner Bank, jste na správném místě!

I v pandemickém roce 2020 se peněžní majetek v německy hovořících zemích výrazně zvýšil. Jak je to možné, když se kvůli aktuální politice nízkých úrokových sazeb již nevyplatí spořit? Důvodem je nepřetržitá snaha občanů šetřit. Kupní sílu uspořených financí však stále více ovlivňuje rostoucí inflace. K tomuto poklesu kupní síly dochází postupně a téma marginálního znehodnocení je až příliš snadno vytěsňováno.

Správně spořit znamená dosáhnout skutečného zhodnocení anebo alespoň zachování kupní síly. Paradoxem je, že většina střadatelů i nadále ukládá peníze na vkladní knížku nebo je má na běžném účtu. Majetek tedy roste jen díky vkladům nebo omezením spotřeby, ale i díky úrokům. Na základě studie Univerzity Marburg klesl podíl přírůstku majetku za období deseti let ze 71 % na 25 %. V případě Německa činila ztráta za pouhých devět let celých 130 miliard eur. Pokud je peněžní vklad výrazně závislý na úrocích, dochází v současné době k drastickému, reálnému poklesu majetku. Tento trend zhoršuje i rostoucí inflace. Strategie nulových úrokových sazeb Evropské centrální banky a vysoká inflace budou pravděpodobně přetrvávat i nadále, teprve poté se úrokové sazby opět zvýší.

Jak spořit efektivně

Ani při pravidelném spoření majetek dále neroste. Jak tedy spořit efektivně? S profesionálním investičním poradenstvím a diverzifikací investičních produktů lze připravit individuální investiční strategii. Díky tomu lze dosáhnout nejen lepších výnosů, ale také zohlednit osobní potřeby investora resp. investorky. Efektivní spoření je důležité zejména s ohledem na důchodové zabezpečení a případný mrozdíl mezi aktivním příjmem a penzí vyplácenou státem. Stále oblíbenější jsou investice do akcií. Investováním do akcií se investoři stávají vlastníky a podílejí se na úspěchu příslušné společnosti. Kromě vkladní knížky se v každém případě vyplatí zajímat se i o další formy investic. Část měsíčního rozpočtu určeného na investice tedy lze investovat do akcií, dluhopisů nebo fondů obchodovaných na burze. Tyto alternativy s vyšším výnosem jsou spojeny s rizikem. Studie Univerzity Marburg však dokazuje, že běžné formy spoření nabízejí jen zdánlivou jistotu. Nominální částka na běžném účtu nebo vkladní knížce sice neklesá, ale za poslední roky přišli pilní střadatelé o kupní sílu, kterou lze počítat v miliardách.

Zdroje: e-fundresearch.com, focus.de

©Adobestock

18 října 2021

Jsme velmi rádi, že vás můžeme na tomto blogu přivítat!

Tímto blogem bychom vám chtěli poskytnout přístup k celé řadě pohledů na témata peněz, úspor, Zabezpečení a sociálního rozvoje.

Pokud se chcete dozvědět více o Partner Bank, jste na správném místě!

Odborníci již několik měsíců diskutují o možné inflaci. Jak ale k inflaci resp. zdražování dochází? Andreas Fellner, člen představenstva Partner Bank, vysvětluje důvody: „Rozhodující jsou především dva faktory: Zaprvé zásoby peněz a zadruhé rychlost oběhu peněz. V důsledku přebytku peněz a stimulačních balíčků centrálních bank existuje v současné době vysoká nabídka peněz, rychlost oběhu peněz však není při uzavřené ekonomice na běžné úrovni. To udržuje inflaci v přijatelných mezích. Jak se ekonomika otevírá, rychlost oběhu peněz se opět zvyšuje.“

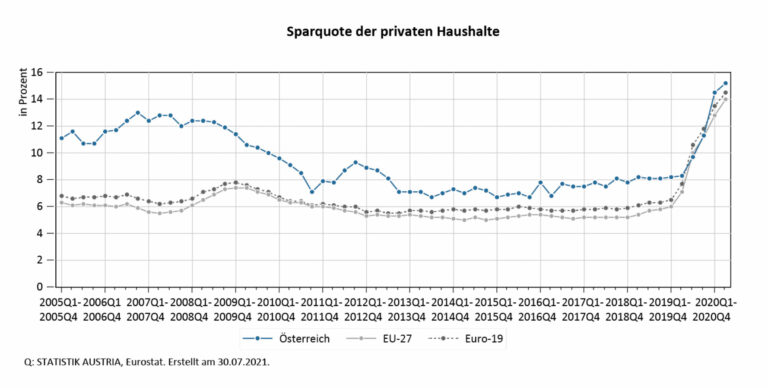

Vyšší míra úspor

Zejména v období pandemie prudce vzrostla míra úspor domácností. Tyto peníze jsou při otevřené ekonomice opět částečně utraceny, což vede ke zvýšené poptávce.

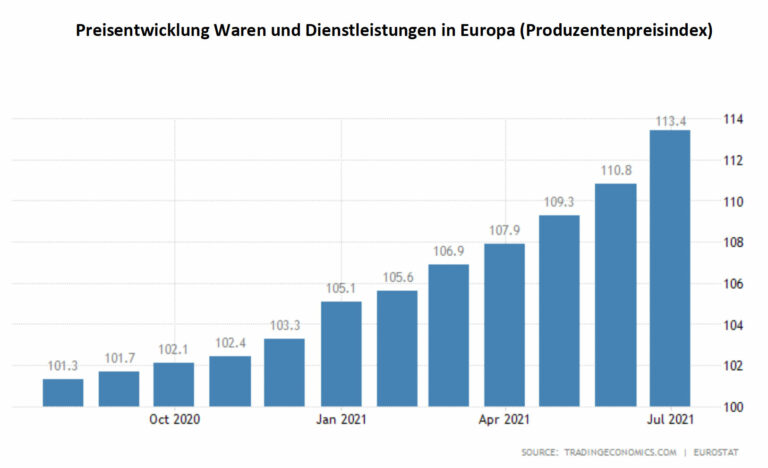

Drahé suroviny

Dalším důvodem možné inflace je nedostatek surovin, jako je měď, ropa, ocel nebo hliník, což s sebou nese zvýšení výrobních cen. Výpadky v dodavatelských řetězcích lze v současné době pozorovat také v odvětví elektroniky a výroby čipů. Tyto faktory lze již pozorovat v rostoucích indexech cen výrobců.

Zda dojde k inflaci, závisí také na makroekonomických okolnostech. Pokud budou ceny surovin nadále růst, může dojít ke zvýšení cen energií a produktů. Zvýšená poptávka po stavebních materiálech navíc může vést k vyšším nákladům na stavbu a rekonstrukce domů.

Není jasné, zda se tyto účinky projeví pouze krátkodobě – centrální banky v současnosti předpokládají, že ano – nebo zda to bude mít na inflaci dlouhodobější dopad.

Vnímaná a skutečná inflace

Důležité je, že inflace se zdá být vyšší, než je vykazovaná skutečná inflace. Důvodem je především to, že index spotřebitelských cen, který se používá k výpočtu zvýšení cen, je vnímán velmi subjektivně. Zřetelně vnímáme nárůst cen zboží denní potřeby, které se nakupuje často. Naproti tomu zvýšení cen zboží dlouhodobé spotřeby, jako jsou automobily, počítače nebo televizory, je méně patrné, protože je nakupujeme méně často. To znamená, že vnímaná inflace se liší od skutečné inflace. K hodnocení celé situace by se proto nemělo používat subjektivní vnímání, ale objektivní měření. To, že je pociťován vysoký růst cen, neznamená, že inflace je skutečně vysoká, a naopak.

Ochrana proti inflaci

Zvýšená inflace je samozřejmě pro spořitele nepříjemná, protože snižuje reálnou kupní sílu úspor. Existují však způsoby, jak se proti ztrátě kupní síly pojistit.

Pojistkou proti inflaci může být investice do stabilních hmotných aktiv, jako jsou nemovitosti. Osvědčeným prostředkem k uchování hodnoty, který odolává krizi, je zlato a další drahé kovy. Také akcie mají zpravidla tendenci těžit z mírné inflace. Zde je důležité zaměřit se na ziskové akcie. Ty se vyznačují silnou pozicí na trhu, vynikajícím řízením a udržitelnými inovacemi. Výsledkem jsou dlouhodobě stoupající obraty, zisky a finanční toky.

O Partner Bank:

Partner Bank je zajišťovací banka. Ve spolupráci s finančními poradci a poskytovateli finančních služeb se specializuje na poradenství a pomáhá lidem při finančním plánovaní a vytváření rezerv pomocí ziskových akcií, elitních fondů, termínovaných vkladů a zlata. Partner Bank přitom sází na hybridní poradenství, tj. spojení osobního poradenství a doplňkových digitalizovaných procesů.

©Partner Bank, Adobestock

11 října 2021

Jsme velmi rádi, že vás můžeme na tomto blogu přivítat!

Tímto blogem bychom vám chtěli poskytnout přístup k celé řadě pohledů na témata peněz, úspor, Zabezpečení a sociálního rozvoje.

Pokud se chcete dozvědět více o Partner Bank, jste na správném místě!

Blog Partner Bank je zamýšlen jako obecné, nezávazné informace, a proto nemůže sloužit jako náhrada za podrobný průzkum nebo odborné rady či informace.

Blogové příspěvky slouží jako další informace pro naše zákazníky a jsou založeny na znalostech lidí pověřených vytvořením v příslušném redakčním termínu. Naše analýzy a závěry jsou obecné povahy a nezohledňují individuální potřeby našich zákazníků, pokud jde o příjem, daňovou situaci nebo toleranci rizik. Minulý výkon není spolehlivým vodítkem pro budoucí výkonnost investice.

Ačkoliv byl obsah vytvořen s maximální možnou pečlivostí, nevznikají nároky na věcnou správnost, úplnost a / nebo aktuálnost. zejména tento blog nemůže zohlednit speciální okolnosti konkrétního případu. Za použití je proto odpovědný čtenář. Jakákoliv odpovědnost ze strany Partner Bank je vyloučena.

Není-li zdroj citován samostatně, je zdrojem Partner Bank AG.

V případě přidání odkazu z jiné webové stránky se upozorňuje, že tento obsah třetích stran nepochází z blogu Partner Bank, ani nemá Partner Bank AG možnost ovlivňovat obsah webových stránek třetích stran. Obsah externích stránek, na které blog Partner Bank odkazuje pomocí odkazů, nemusí nutně odrážet názor Partner Bank AG. Blog Partner Bank nenese odpovědnost za obsah třetích stran, na který pouze odkazuje ve výše uvedeném smyslu. Odpovědnost spočívá výhradně na poskytovateli obsahu.

Sie wollen in Zukunft keinen Blogpost mehr verpassen?

Wir benachrichtigen Sie gerne über jeden neuen Beitrag auf dem Partner Bank Blog.

PARTNER BANK AG

Goethestraße 1a, 4020 Linz

Telefon.: +43 732 6965-0

Fax: +43 732 66 67 67

E-Mail: info@partnerbank.at

Dostupnost po telefonu:

Pondělí – čtvrtek 9:00 do 13:00

Pátek 9:00 do 12:00

© Copyright 2020, Partner Bank AG všechna práva vyhrazena.