Inflácia, inflácia a vyššie základné sadzby znamenajú, že životné náklady a výdavky rastú. Mesačný voľne disponibilný rozpočet sa zmenšuje. Najmä ženy sú postihnuté rozdielmi v odmeňovaní mužov a žien, vyššou priemernou dĺžkou života a s tým súvisiacim nižším štátnym dôchodkom, ako aj chudobou v starobe. O to dôležitejšie je premyslieť si finančný plán na zmiernenie dodatočných nákladov a neplánovaných výdavkov a na zabezpečenie na starobu.

Elham Ettehadieh, členka predstavenstva Partner Bank, ponúka finančné tipy a povzbudzuje ženy, aby prevzali zodpovednosť za svoje financie.

1. Informovanosť

Prvým dôležitým krokom je uvedomiť si, že tvorba rezerv do budúcnosti a zabezpečenie vlastnej finančnej budúcnosti sú základom finančnej nezávislosti alebo zachovania nezávislosti. Po preskúmaní vlastných financií je možné vypracovať vhodný plán.

2. Znalosti a vzdelávanie

Investovanie do vlastného vzdelania a profesionálnej budúcnosti je ďalším krokom k tomu, aby človek mohol konať a rozhodovať sa samostatne a nezávisle. S dobrým vzdelaním sa ženy môžu vrátiť do práce aj po výchove detí.

3. Vytvárať rezervy

Na nepredvídané výdavky sa odporúča vytvoriť hotovostnú rezervu vo výške dvoch až troch mesačných platov. Tú možno kedykoľvek využiť a pomáha bezpečnejšie a pokojnejšie riešiť neplánované náklady.

4. Rozšíriť finančné vzdelávanie

Rozširovanie finančných znalostí je nevyhnutné na pochopenie možností akumulácie majetku a na čo najlepšiu realizáciu finančných plánov. Základné pochopenie toho, ako môže budovanie bohatstva fungovať, by malo ženám pri investovaní posilniť postavenie. V tomto prípade je užitočné sa ďalej vzdelávať alebo vyhľadať dobrú radu. Individuálne možnosti a vhodné koncepcie je možné prediskutovať a vypracovať v rozhovore s kompetentnými investičnými poradcami.

5. Premýšľanie o plánovaní odchodu do dôchodku

S cieľom zachovať si určitú životnú úroveň v starobe sa zabezpečenie na starobu prostredníctvom investícií do cenných papierov stáva čoraz atraktívnejším. Investovaním do kvalitných akcií svetových značiek, ako aj silných priemyselných odvetví orientovaných na budúcnosť možno vytvoriť cielene orientované dôchodkové stratégie. Na dosiahnutie výnosov je dôležité pravidelne investovať do diverzifikovaného akciového portfólia v dlhodobom horizonte.

6. Stratégia reálnych aktív

Preventívnym opatrením proti inflácii, ako aj poistkou proti strate kúpnej sily môže byť investícia do stabilných hmotných aktív, ako sú nehnuteľnosti. Z dlhodobého hľadiska môžu nehnuteľnosti kompenzovať infláciu a pri predaji zvyšovať svoju hodnotu. Osvedčeným a kríze odolným prostriedkom na uchovanie hodnoty je zlato a iné drahé kovy. Fyzické zlato prežije obdobia inflácie a je rozumným doplnkom ako prvok zabezpečenia.

©Adobestock

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

Rozdiely medzi aktívnym príjmom a vyplateným dôchodkom postihujú najmä ženy a to nemožno ignorovať. Dôvodov je viac. Väčšinu prác týkajúcich sa starostlivosti, či už v súkromí alebo v práci, ešte stále vykonávajú práve ženy. Popri vedení domácnosti, starostlivosti o deti a starostlivosti o osoby, ktoré sú na ňu odkázané, sa profesionálny rast dostáva do úzadia. Mnoho žien pracuje na čiastočný úväzok a výber odvetvia taktiež prispieva k ďalším mzdovým rozdielom.

Znevýhodnené sú hlavne ženy

V Rakúsku sa dôchodok vyplácaný štátom určuje podľa vzorca 80/65/45. To znamená, že osobám, ktoré odídu do dôchodku vo veku 65 rokov, pričom preukážu 45 rokov poistenia, bude vyplatený dôchodok vo výške 80 percent z celkového priemerného aktívneho príjmu. Rozdiel medzi vyplateným dôchodkom a aktívnym príjmom je tak 20 percent. Z dôvodu nižšieho príjmu zo zamestnania na čiastočný úväzok sú znevýhodnené hlavne ženy.

Aj keď sa vám môže zdať, že do dôchodku máte ešte ďaleko, odporúčame vám zaoberať sa touto témou čím skôr.

Je dôležité, aby ste okrem dôchodku mali aj súkromné zabezpečenie. V rámci krajín EÚ má Rakúsko štvrtý najväčší rozdiel medzi aktívnym príjmom žien a ich vyplateným dôchodkom v porovnaní s mužmi. V priemere je starobný dôchodok u žien o 39,5 % nižší ako u mužov. Vyplýva to z predbežných výsledkov projektu TRAPEZ (transparentná dôchodková budúcnosť – zabezpečenie ekonomickej nezávislosti žien v starobe). Dôvodom takýchto dôchodkových rozdielov je vysoký podiel žien pracujúcich na čiastočný úväzok a tiež skutočnosť, že mzdy sa v jednotlivých odvetviach výrazne líšia.

Zníženie dôchodkových rozdielov

Andreas Fellner, člen predstavenstva Partner Bank, radí využiť aj iné piliere na zníženie dôchodkových rozdielov: V medzinárodnom porovnaní väčšinu všetkých dôchodkov v Rakúsku vypláca štát.

„Dôchodkový rozdiel možno znížiť cielenými preventívnymi opatreniami a správnou investičnou stratégiou. Okrem štátneho dôchodku sú dôležité aj ďalšie piliere, napríklad súkromné zabezpečenie a podnikové dôchodky.“

Podnikové dôchodkové zabezpečenie je súkromne organizované v takzvaných dôchodkových zariadeniach a firmy ho môžu dobrovoľne ponúknuť zamestnancom. Dopyt po podnikových dôchodkoch neustále rastie a medzičasom sa stal aj pre malé a stredné firmy efektívnym prostriedkom na dlhodobé udržanie kvalifikovaných zamestnancov vo firme.

Kombinácia aktív na súkromné zabezpečenie

Ako súkromné zabezpečenie odporúča Andreas Fellner aj silnú kombináciu aktív, do ktorej patrí hmotný majetok, napr. dom v osobnom vlastníctve, široko diverzifikované portfólio akcií a zlato ako doplňujúci produkt k depozitu. „Pri hľadaní správnej spoločnosti sa oboznámte s jej históriou. Ak spoločnosť spoľahlivo funguje na trhu už niekoľko desaťročí, prekonala zložité situácie a je inovatívna, možno hovoriť o vysokokvalitných cenných papieroch. Investovanie však musí byť dlhodobé – podobne ako pri nehnuteľnostiach. Mesačné sporiace investície do široko diverzifikovaného akciového portfólia majú zmysel aj v súčasnej situácii s nízkym úročením.“

Odborné poradenstvo

Kľúčovú úlohu zohráva aj odborné poradenstvo, ktoré zohľadňuje osobné životné okolnosti. Na základe toho môže poradca vypracovať individuálnu stratégiu v oblasti dôchodkového zabezpečenia. Ženy sú často vystavené duševnej záťaži v dôsledku ich práce spojenej so starostlivosťou a výkonom povolania. V tomto prípade odporúčame odbornú konzultáciu s cieľom nájsť spôsoby na budovanie majetku a udržanie životnej úrovne, na ktorú bol človek zvyknutý.

© Adobestock

10 januára 2022

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

Sporenie je dôležitou témou aj v súčasnej situácii, keď sú úroky z úspor na veľmi nízkej úrovni. Spôsoby, ako zaobchádzať s peniazmi, je potrebné prezentovať už deťom, pretože skúsenosti z detstva formujú aj finančnú situáciu v dospelosti.

V súvislosti so Svetovým dňom sporenia možno deťom priblížiť myšlienku sporenia a ukázať im, prečo je sporenie dôležité. Malé deti totiž nedokážu pochopiť princíp fungovania peňazí. Nemajú skúsenosti, odkiaľ sa berú a čo za ne možno získať. Približne od 7. roku života sa postupne rozvíja zmysel pre chápanie peňazí. Na zabezpečenie dobrej finančnej budúcnosti detí je potrebná primeraná príprava.

5 tipov, ako naučiť deti narábať s peniazmi

Andrea Bodner, vedúca servisného centra a investičná poradkyňa v Partner Bank, a taktiež mama jedného syna, hovorí:

„Čím viac budú deti zapojené do finančných rozhodnutí, tým lepšie budú vedieť túto nehmotnú vec pochopiť.“

Časový faktor – ukážka, ako šetriť

Pokiaľ ide o rast peňazí, rozhodujúcim faktorom je čas. Porozprávajte sa so svojím dieťaťom o tom, aké má túžby, aké má dlhodobé ciele, môže to byť napríklad kúpa nového bicykla. Keď si chce ušetriť danú sumu, bude to vyžadovať disciplínu. Na vizualizáciu tohto cieľa použite aj grafické znázornenie.

Odhalenie rozdielu medzi „chcem“ a „potrebujem“

Žijeme v konzumnej spoločnosti. Je dôležité, aby ste spolu s dieťaťom rozlišovali, či sú určité veci skutočne potrebné alebo ide iba o nákupný ošiaľ.

Vaše dieťa chce nový skateboard, pretože ten starý už nie je dosť štýlový. Áno, v poriadku, ale v tom prípade nie za mamine alebo otcove peniaze. Ukážte svojmu dieťaťu, ako dlho trvá odkladať si peniaze na nový skateboard a nechajte ho, aby si naň šetrilo z vlastného vreckového alebo aspoň prispelo nejakou čiastkou. Rodičia slúžia ako vzor. Povedzte im, aké boli vaše túžby, na ktoré ste si šetrili alebo ktorých ste sa museli zrieknuť.

Zviditeľnenie nákupných procesov

Deti treba zapojiť do procesu a diskusií spojených s nakupovaním. Deti si totiž rýchlo začnú myslieť, že peniaze sa môžu nedbanlivo míňať, pretože ich je dostatok. Dieťa by sa malo naučiť, že niektoré veci sú príliš drahé a že nákupy treba dôkladne zvážiť. Pri rozhodovaní, či si napríklad na najbližšiu rodinnú dovolenku rezervovať 4-hviezdičkový hotel alebo lacnejší apartmán, sa môže zúčastniť aj dcéra alebo syn.

Spoločné spravovanie rozpočtu

Rodičia by mali pracovať s určitou sumou peňazí, peniaze tak budú prehľadnejšie. Vyhraďte si na nákup určitú sumu peňazí a zoberte na nákup aj deti. Nakúpené veci, napríklad potraviny, sa musia zmestiť do stanovenej sumy. Po prekročení tejto sumy si už nemožno kúpiť žiadny iný tovar. Dôležité je aj to, aby rodičia pri týždennom nákupe neustúpili a nenakúpili deťom príliš veľa, inak sa cieľ sporenia minie účinku.

Čím skôr človek začne, tým rýchlejšie dosiahne svoj cieľ

Na to, aby dieťa začalo šetriť, nie je nikdy príliš skoro. Jednou z možností je poskytnúť dieťaťu tri priesvitné nádoby. V jednej budú peniaze, ktoré môže minúť, ako chce. V druhej budú peniaze na fixné výdavky, napríklad mesačné výdavky na mobilný telefón. Tretia bude slúžiť na šetrenie. Dieťa tak môže vidieť, ako peniaze „pribúdajú“ alebo „ubúdajú“ a rozvíja si povedomie o rozpočte. Vezmite svoje dieťa aj do banky a ukážte mu jeho úspory. Mladým ľuďom môžete napríklad ukázať a vysvetliť, ako funguje online bankovníctvo, bude to pre nich zaujímavé. Deti sa tak už od malička naučia princípy sporenia a vytvárania finančných rezerv.

©Adobestock

3 novembra 2021

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

Finančnému vzdelávaniu by sa mala prikladať väčšia váha

Sporenie je témou aj v súčasnej situácii, keď sú úroky z úspor na veľmi nízkej úrovni. Na udržanie finančnej situácie a životnej úrovne aj v dôchodkovom veku je dôležité informovať sa aj o ďalších možnostiach sporenia okrem vkladnej knižky.

Poradenstvo rozširuje finančné znalosti

Mag. Michael Hanak, vedúci akadémie Partner Bank, vysvetľuje potrebu finančného vzdelávania:

„Pokiaľ ide o peniaze, zohráva poradenstvo kľúčovú úlohu. Dobré poradenstvo si vyžaduje kvalitne vyškolených finančných poradcov. Táto služba zákazníkom bude hrať dôležitú úlohu aj v budúcnosti. Práve v časoch politiky nízkych úrokových sadzieb sa dostáva do popredia potreba zmeny myslenia pri zostavovaní dôchodkových plánov pre všetky príjmové skupiny. Preto sa v Partner Bank cielene zameriavame na fundovanú odbornú prípravu a ďalšie vzdelávanie poradcov. Ponúkame duálne vzdelávanie, teda online a offline. Takéto vzdelávanie nám dáva flexibilitu a zodpovedá súčasnému trendu digitalizácie“.

Cenné papiere sú čoraz atraktívnejšie

Najmä s ohľadom na tému dlhodobého dôchodkového zabezpečenia získavajú investície do cenných papierov oveľa väčšiu pozornosť a atraktivitu. Vzhľadom na potrebné preorientovanie mnohých investorov má čoraz väčší význam aj profesionálne a komplexné investičné poradenstvo, ktoré zohľadňuje životné okolnosti. Na základe toho môže poradca vypracovať individuálnu stratégiu v oblasti dôchodkového zabezpečenia.

Zo spotrebiteľov vlastníci

Svetový deň sporenia bol vyhlásený na 1. Medzinárodnom kongrese sporiteľní v októbri 1924.

Okrem myšlienky sporenia sa pozornosť sústredila aj na podporu finančného vzdelávania. Najmä mladí ľudia by si mali osvojiť finančné znalosti a okrem vkladnej knižky zvážiť aj iné formy investovania.

„Mladí ľudia uznávajú medzinárodné značky. To je prvý krok k tomu, aby sme im predstavili investíciu do hmotného majetku v podobe ´podielov v podniku´. Byť nielen spotrebiteľom produktov dennej spotreby, ale aj ich spoluvlastníkom, to je dobrý spôsob, ako šíriť myšlienku sporenia. Portfólio akcií pozostávajúce zo svetových značiek pôsobiacich v perspektívnych, robustných odvetviach môže už vďaka malým mesačným sumám vytvoriť finančnú rezervu. Za 97 rokov svojej existencie zohráva Svetový deň sporenia naďalej dôležitú úlohu. Typy sporenia sa síce zmenili, ale dôležitosť finančnej rezervy je aktuálnejšia než kedykoľvek predtým“, vysvetľuje Andreas Fellner, člen predstavenstva Partner Bank.

©Partner Bank

29 októbra 2021

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

Peňažný majetok v nemecky hovoriacich krajinách sa výrazne zvýšil aj v pandemickom roku 2020. Ako je to možné, že sa kvôli aktuálnej politike nízkych úrokových sadzieb už neoplatí sporiť? Dôvodom je neustála, vytrvalá snaha občanov šetriť. Rastúca inflácia však stále viac ovplyvňuje kúpnu silu usporených peňazí. K tejto strate kúpnej sily dochádza postupne a o marginálnom znehodnotení sa už takmer nehovorí.

Správne sporiť znamená dosiahnuť skutočný nárast alebo aspoň objektívne zachovať kúpnu silu. Paradoxom je, že väčšina sporiteľov si aj naďalej ukladá peniaze na vkladnej knižke alebo ich necháva na bežnom účte. Majetok teda rastie iba vďaka vkladom alebo obmedzeniu spotreby, ale nie vďaka úrokom. Na základe štúdie nemeckej univerzity Phillips-Universität v Marburgu klesol podiel výnosov na raste majetku za jednu dekádu zo 71 % na 25 % percent. Pre Nemecko to znamenalo stratu 130 miliárd eur len počas deviatich rokov. Pokiaľ je peňažná investícia vo veľkej miere závislá na úrokoch, dochádza v tom čase k drastickej objektívnej strate hodnoty majetku. Tento trend zhoršuje aj rastúca inflácia. Predpokladá sa, že stratégia nulových úrokových sadzieb ECB a vysoká inflácia budú aj naďalej pretrvávať a až potom sa úrokové sadzby opäť zvýšia.

Šetrite efektívne

Ani vytrvalé šetrenie už nezabezpečí zhodnocovanie majetku. Ako však efektívne šetriť? Pomocou profesionálneho investičného poradenstva a diverzifikácie investičných produktov sa vypracuje individuálna investičná stratégia. Vďaka tomu sa dajú dosiahnuť nielen lepšie výnosy, ale je možné pri tom zobrať do úvahy aj osobné potreby investora/investorky. Efektívne sporenie je obzvlášť dôležité aj z hľadiska starobného zabezpečenia a pokrytia prípadného Rozdielu medzi aktívnym príjmom a vyplateným dôchodkom. Investovanie do akcií je stále obľúbenejšie. Investíciami do akcií sa investori stávajú vlastníkmi a podieľajú sa na úspechu príslušnej spoločnosti. Okrem vkladnej knižky sa určite oplatí zaujímať sa aj o ďalšie formy investovania. Časť mesačného rozpočtu na úspory tak možno investovať do akcií, dlhopisov alebo fondov ETF. Tieto alternatívy s vyšším výnosom prinášajú svoje vlastné riziká. Štúdia nemeckej univerzity Phillips-Universität v Marburgu však zistila aj to, že bežné formy sporenia ponúkajú len zdanlivú istotu. Napriek tomu, že suma na bežnom účte alebo vkladnej knižke nominálne neklesá, vytrvalí sporitelia stratili za posledné roky kúpnu silu, ktorá sa počíta v miliardách.

Zdroje: e-fundresearch.com, focus.de

©Adobestock

18 októbra 2021

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

Aká drahá bude budúcnosť: Experti už mesiace diskutujú o možnej inflácii. Ako vzniká inflácia, príp. zdražovanie? Andreas Fellner, člen predstavenstva Partner Bank, vysvetľuje dôvody: „Najskôr sú rozhodujúce dva faktory: Po prvé množstvo peňazí a po druhé rýchlosť obehu peňazí. V súčastnosti je v obehu veľké množstvo peňazí spôsobené prebytkom peňazí centrálnych bánk a balíčkov konjunktúr, rýchlosť obehu peňazí nie je pri zatvorenom hospodárstve na bežnej úrovni. Tým sa inflácia drží v medziach. S otvorením hospodárstva sa rýchlosť obehu peňazí opäť zvýši.“

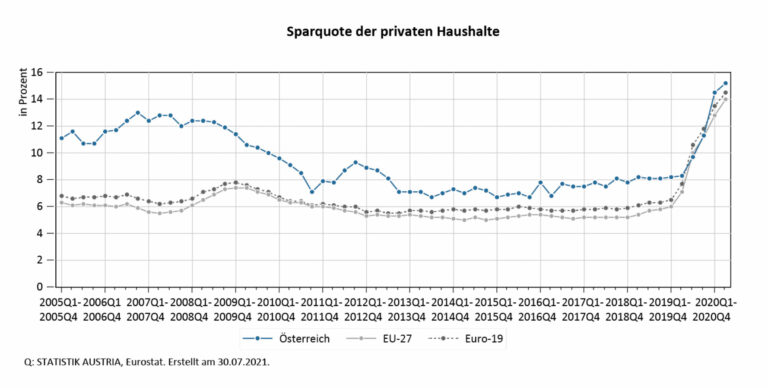

Vyšší sporivý objem

Sporivý objem súkromných domácností silne stúpol práve v čase pandémie. Tieto peniaze sa pri otvorenom hospodárstve z časti opäť vydajú, čo vedie k zvýšenému dopytu.

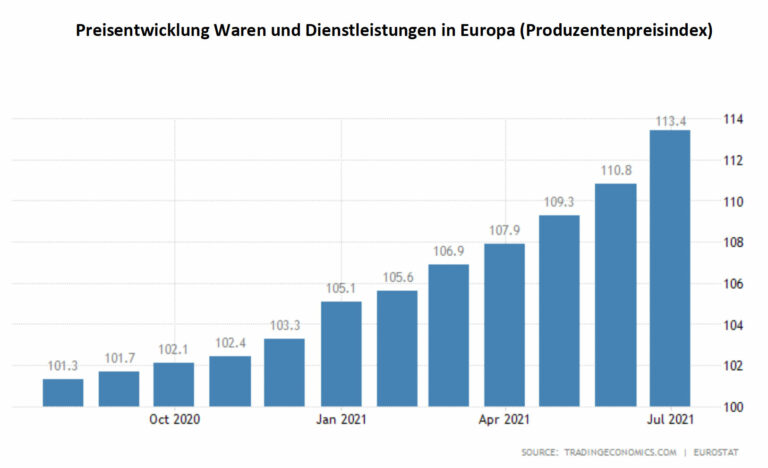

Drahšie suroviny

Ďalším dôvodom pre možné zdražovanie je nedostatok surovín ako meď, ropa, oceľ alebo hliník, čo so sebou prináša zvýšenie cien energií. Nedostatky v zásobovaní je možné v súčastnosti pozorovať aj v oblasti elektroniky a čipov. Tieto faktory je možné pozorovať v stúpajúcich indexoch cien výrobcov.

Či dôjde k zdražovaniam, závisí aj od národohospodárskych skutočností. Keď budú ceny surovín ďalej rásť, môže dôjsť k zvýšeniu cien energie a výrobkov. Okrem toho môže zvýšený dopyt po stavebnom materiáli so sebou ťahať vyššie náklady pri bytovej výstavbe a sanácii.

Nie je jasné, či sa tieto efekty budú vyskytovať len krátkodobo ̶ centrálne banky momentálne vychádzajú z toho ̶ alebo to bude mať na infláciu dlhodobejšie účinky.

Pociťovaná inflácia proti skutočnej inflácii

Dôležitým bodom je, že pociťovaná inflácia sa zdá byť vyššia ako preukázaná skutočná inflácia. Dôvodom je v prvom rade to, že index spotrebiteľských cien, ktorý sa používa na výpočet zvýšenia cien, sa vníma veľmi subjektívne. Zdražovanie tovarov dennej spotreby pociťujeme výrazne, pretože sa nakupujú častejšie. Oproti tomu sa zvýšenie cien pri dlhodobých spotrebných tovaroch, ako sú autá, počítače alebo televízory, vníma menej, pretože sa nakupujú zriedkavejšie. To znamená, že sa pociťovaná inflácia líši od tej skutočnej. Preto by sme nemali na posúdenie situácie inflácie používať subjektívne vnímanie, ale objektívne meranie. Len preto, že existujú citeľne vysoké zvyšovania cien, neznamená, že inflácia je skutočne vysoká a naopak.

Ochrana proti inflácii

Pre sporiteľa je prirodzene zvýšená inflácia neutešená, pretože sa ňou znižuje skutočná kúpna sila úspor. Avšak existujú možnosti, ako sa poistiť proti strate kúpnej sily.

Zabezpečenie proti inflácii môže byť investícia do stabilného hmotného majetku, ako sú nehnuteľnosti. Rokmi osvedčeným prostriedkom na poistenie proti kríze na zachovanie stálej hodnoty je zlato a iné drahé kovy. Aj akcie spravidla profitujú z miernej inflácie. Tu je dôležité staviť na kvalitné akcie. Tieto sa vyznačujú silnou pozíciou na trhu, vynikajúcim manažmentom a udržateľnými inováciami. Výsledkom sú dlhodobo stúpajúce obraty, zisky a peňažné toky.

O spoločnosti Partner Bank:

Partner Bank je banka pre zabezpečenie budúcnosti. V spolupráci s finančnými poradcami a poskytovateľmi finančných služieb sa špecializuje na poradenstvo a sprevádzanie ľudí pri ich finančnom plánovaní a zostavovaní dôchodkových plánov zložených z kvalitných akcií, elitných fondov, termínovaných vkladov a zlata. Spoločnosť Partner Bank sa pritom spolieha na hybridné poradenstvo, ktoré kombinuje osobné poradenstvo s podpornými digitalizovanými procesmi.

©Adobestock, Partner Bank

11 októbra 2021

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

Zodpovedné investície a finančná výkonnosť sa dlho považovali za protiklady. Táto predstava je však už dlhý čas prežitkom. Podniky sa musia zaoberať udržateľným rastom, aby dokázali zvládnuť výzvy budúcnosti. Záujem o udržateľné investície je výrazne podporený aj dopytom zo strany investorov. Na celom svete sa preinvestuje viac ako 23 000 miliárd eur v súlade s kritériami ESG.* To zodpovedá štvrtine celkovej hodnoty globálnych investícií do akcií. Tento záujem nie je naviazaný na idealizmus investorov. Pozoruhodné množstvo likvidity tečie do udržateľných investícií, ponuka rýchlo rastie a v tejto súvislosti vznikajú spoločenské iniciatívy. Príkladom takejto iniciatívy je „Sieť na ekologizáciu finančného systému“ (Network for Greening the Financial System), ktorá bola založená v roku 2017. Riadiaci pracovníci ôsmich veľkých centrálnych bánk pod vedením prezidenta Michaela Bloomberga sa zasadzujú za budovanie tejto siete, aby dokázali čeliť finančným výzvam budúcnosti.

Výzva na ochranu klímy

Zmena globálnej klímy priamo ovplyvňuje finančné a ekonomické trhy. Prírodné katastrofy, ako práve napríklad záplavy v Európe a Ázii, pribúdajú. Naliehavosť konať sa vo finančnom sektore etablovala už dávnejšie. Všeobecný cieľ znie: zachovanie sveta ako miesta pre život a minimalizácia ekonomických rizík. Pritom zohráva finančný trh rozhodujúcu úlohu, a tým by sa mohol stať veľkým motivátorom v oblasti ochrany klímy. Práve mladí investori generácie Y a Z chcú investovať v súlade s ochranou klímy. Správcovia majetku sa musia prispôsobiť týmto potrebám klientov a poskytnúť vhodnú ponuku. V rozhodnutiach o portfóliu a investíciách je faktor udržateľnosti stále viac žiadaný. Z toho profitujú akcie udržateľných podnikov. Ukazovatele udržateľnosti dosahujú výsledok, najneskôr od začiatku koronakrízy, sčasti až nadpriemerne dobrý.

Udržateľné investovanie

Nové nariadenia pre oblasť ekonomiky a finančného sveta prispievajú k zachovaniu prírodných ekosystémov. Účasť všetkých aktérov na tomto procese je dôvodom toho, že sa investície v tomto zmysle vyplatia dvakrát. Názor, že výnosnosť udržateľného investovania zaostáva za tradičnými investíciami, sa považuje za prekonaný. Analýza podnikov v súvislosti s dodržiavaním kritérií ESG ukazuje, ako dobre sú pripravené na nepredvídateľné udalosti. Ak podnik využíva energiu a vodu efektívne, je lepšie pripravený na nepredvídateľné zmeny trhu, ako je nedostatok surovín a zvýšenie cien. Prestavba hospodárstva poskytuje pre všetkých aktérov dobré príležitosti.

* Global Sustainable Investment Alliance, 2017

©Adobestock

23 augusta 2021

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

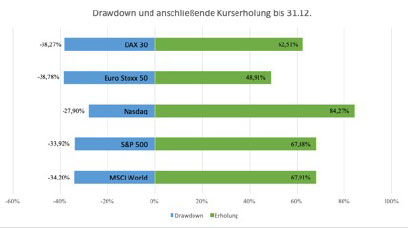

Aj keď sme sa na začiatku roka 2020 domnievali, že koronavírus je len regionálny problém Číny, čoskoro bolo jasné, že vírus zasiahne celý svet. Akciové trhy reagovali na narastajúci počet infikovaných a zavádzanie lockdownu po celom svete príslušnými kurzovými stratami a ich rýchle zotavenie sa zdalo byť nepredstaviteľné.

Centrálne banky a vlády rýchlo zabojovali proti pandémii pomocou vhodnej monetárnej a fiškálnej politiky. Opatrenia viedli k výraznému stlmeniu negatívnych ekonomických dopadov a upokojeniu na trhoch. Finančné trhy reagovali zodpovedajúcimi kurzovými ziskami, ktoré pokračujú dodnes, a v niektorých prípadoch dokonca dosiahli nové maximá.

Nasledujúci graf zobrazuje pokles jednotlivých indexov z dôvodu koronakrízy počas jari a pozoruhodné zotavenie z minimálnych hodnôt:

Akcie – silné, inovatívne a výkonné v časoch krízy

Andreas Fellner, člen predstavenstva Partner Bank, radí investorom, aby vsadili na osvedčené spoločnosti a nespoliehali sa len na maximá jednotlivých akcií:

Vyvinuté vakcíny sú považované za jeden z významných faktorov rastu kurzu. Dá sa predpokladať, že poprední výrobcovia vakcín Biontech, Pfizer a Moderna dosiahnu významné zisky. To zvádza investorov k presvedčeniu, že ide o dobrú finančnú investíciu. Až budúcnosť však ukáže, či tieto firmy budú profitovať iba krátkodobo alebo sa z toho stane dlhodobý úspech. Tu je dôležité ako investor tiež diverzifikovať a investovať do krízou overených, stabilných spoločností.

Kvalitné akcie sa vyznačujú silnou pozíciou na trhu, vynikajúcim manažmentom a udržateľnými inováciami. Výsledkom sú dlhodobo stúpajúce obraty, zisky a peňažné toky. Úspechy takýchto firiem nie sú závislé od krízy, ale sú dlhodobé a trvalé.

Existuje množstvo akcií a odvetví, ktoré zaznamenali rast aj v časoch finančných a hospodárskych kríz. Patria k nim odvetvia, ktoré sú relatívne nezávislé od klesajúcej výkonnosti hospodárstva. V súčasnosti sú to nasledujúce odvetvia, ktoré úspešne zvládli krízu.

Rok zlata

Rok 2020 bol veľmi priaznivý pre zlato. Aj napriek menším poklesom zaznamenal vývoj zlata v roku 2020 plus 24,40 %. Tým dokázal tento drahý kov nielen potvrdiť svoj pozitívny vývoj v posledných rokoch, okrem roku 2018, ale dokázal tento trend aj zrýchliť. Tí, ktorí dlhodobo využívali plánované postupné budovanie zásob zlata na mesačnej báze, mohli z tohto vývoja optimálne profitovať. Zlato je dôležitým doplnkom investícií.

©Adobestock, grafický: Partner Bank

18 augusta 2021

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

Akadémia Partner Bank sa zameriava na kontinuálnu a fundovanú odbornú prípravu a ďalšie vzdelávanie svojich zamestnancov a finančných poradcov. Momentálne je v plnom prúde rekonštrukcia nových priestorov akadémie Partner Bank na ulici Goethestraße 1a v Linzi.

Vedením akadémie bol poverený pán Michael Hanak. Ten čerpá zo svojich 35-ročných skúseností v oblasti správy fondov, pôsobenia na pozícii finančného riaditeľa a poradenstva. Vďaka týmto schopnostiam je pán Hanak priam predurčený na vedenie programu odbornej prípravy a ďalšieho vzdelávania v Partner Bank.

Pán Hanak, ako vnímate oblasť poradenstva v bankovníctve?

Pokiaľ ide o peniaze, zohráva poradenstvo kľúčovú úlohu. Dobré poradenstvo si vyžaduje kvalitne vyškolených finančných poradcov. Táto služba zákazníkom bude hrať dôležitú úlohu aj v budúcnosti. Dôležité je, aby mali všetci občania prístup k finančnému poradenstvu. Práve v časoch politiky nízkych úrokových sadzieb sa dostáva do popredia potreba zmeny myslenia pri zostavovaní dôchodkových plánov pre všetky príjmové skupiny. Preto sa v Partner Bank cielene zameriavame na fundovanú odbornú prípravu a ďalšie vzdelávanie zamestnancov. Duálne vzdelávanie, teda online a offline, nám dáva flexibilitu a zodpovedá súčasnému trendu digitalizácie.

Heslo online vzdelávanie: Aké sú reakcie vašich poradcov na online ponuku?

Keďže pôsobíme v rôznych krajinách, boduje online vzdelávanie vďaka svojej širokej škále a vysokej flexibilite. Zvlášť úspešne fungujú tzv. webináre v malých skupinách. Umožňujú totiž venovať sa individuálnym problémom a zamerať sa pri práci na konkrétny projekt. Prezenčná výučba zase poskytuje viac dynamiky a možností interakcie. V akadémii Partner Bank podporujeme hybridnú cestu, teda vyváženú kombináciu online a prezenčnej formy ďalšieho vzdelávania.

Počas pandémie koronavírusu si ľudia osvojili nové formy komunikácie. Ako si Partner Bank poradila s touto výzvou?

Od svojho založenia v roku 1992 kládla spoločnosť Partner Bank dôraz na digitálnu kompetenciu svojich zamestnancov a poradcov. Vždy podporovala proces digitalizácie. Preto pre nás nebol žiadny problém rýchlo prejsť na systém práce z domu a online poradenstva. Online služby boli veľmi dobre prijaté a sú s obľubou používané tak zo strany našich zákazníkov, ako aj poradcov. Sme presvedčení, že digitalizácia má slúžiť ľuďom a nie naopak.

Ako ste Vy osobne prežívali toto prechodné obdobie? Objavili sa aj nejaké špeciálne výzvy pre Vás?

Zaznamenali sme zvýšený dopyt po našich digitálnych ponukách. Mnoho poradcov navštevovalo aj naše webináre. V tejto oblasti Partner Bank mala a stále má veľmi dobrú pozíciu. Avšak základom našej stratégie naďalej zostáva osobný vzťah s ľuďmi. Som presvedčený, že komunikácia v osobnom kontakte je nenahraditeľná. Prax tiež ukázala, že v priamom kontakte sa dajú situácie riešiť bezprostrednejšie. Digitálna komunikácia však bude aj napriek tomu naďalej zohrávať dôležitú úlohu a na profesionálnej úrovni podporovať individuálne osobné poradenstvo.

Akým výzvam budú musieť banky podľa Vás v budúcnosti čeliť?

O digitalizácii sa v súčasnosti hovorí všade. Ako pozitívny vývoj sa ukazuje, že procesy pre banky a zákazníkov sa zjednodušujú a bankové záležitosti je možné vybaviť online. Nesmieme však pritom zabúdať na osobný kontakt. Škála investičných produktov a produktov dôchodkového zabezpečenia je čoraz rozmanitejšia, čím sa nevyhnutne zvyšuje potreba informovanosti zákazníkov. Kľúčovú úlohu v tom zohráva profesionálne poradenstvo. Dôchodkové zabezpečenie ide ruka v ruke s dôverou a tá je založená na osobných vzťahoch. Čistá digitalizácia nemá podľa mňa budúcnosť. Skôr vidím príležitosť pre banky, aby ponúkli svoju finančnú kompetenciu spoločnosti. Finančné vzdelávanie nehrá na rakúskych školách takmer žiadnu úlohu. Ide pritom o elementárne znalosti. Každý by sa už odmalička mal učiť, ako funguje súkromné dôchodkové zabezpečenie a že investície do cenných papierov sú spoločníkom na celý život. Viem si tiež celkom dobre predstaviť, že by sme pre záujemcov sprístupnili ponuku akadémie Partner Bank. Spotrebou prispievame k úspechu spoločností. Tak prečo sa nestať ich spoluvlastníkmi a neprofitovať z toho?

Kedy je plánované ukončenie rekonštrukcie priestorov akadémie Partner Bank?

Stavebné práce by mali byť ukončené v lete 2021. Prípravy na prvé prezenčné školenia sú v plnom prúde. Už teraz sa teším, keď budeme môcť začať využívať nové priestory.

Pán Hanak, veľmi pekne Vám ďakujem za rozhovor.

©Partner Bank

15 júla 2021

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

Budovanie majetku prostredníctvom priamych investícií a fyzického zlata je v súčasnosti veľmi populárne.

Partner Bank je banka pre zabezpečenie budúcnosti, ktorá sa špecializuje v spolupráci s finančnými poradcami na poradenstvo a sprevádzanie ľudí pri ich finančnom plánovaní a zostavovaní dôchodkových plánov. Banka pre zabezpečenie budúcnosti so sídlom v Linzi čerpá zo svojich viac ako 25-ročných skúseností v investičnom obchode s cennými papiermi.

Nárast dopytu po investovaní do špičkových spoločností

Súkromní investori sa čoraz viac zaujímajú o priame investície do špičkových spoločností. V časoch politiky nízkych úrokových sadzieb sa dostáva do popredia stratégia zachovania vecnej hodnoty. „Vďaka našim košom akcií sa investori môžu stať spoluvlastníkmi tých najlepších spoločností na svete,“ hovorí člen predstavenstva Andreas Fellner, Msc. Ako špecialista na produkty správy majetku sa zameriavame na popredné svetové spoločnosti z najrôznejších odvetví, ako sú spotrebný tovar, energetika, technológie, životné prostredie a telekomunikácie.

Zo spotrebiteľov vlastníci

„Vďaka priamemu investovaniu do akcií najlepších spoločností sa, na rozdiel od fondov, stávate spoluvlastníkmi spoločnosti so zachovaním absolútnej transparentnosti,“ vysvetľuje súkromná bankárka Mag.a Elham Ettehadieh. „Klasické formy investovania prestali byť kvôli pretrvávajúcej politike nízkych úrokových sadzieb pre investorov zaujímavé. Naši klienti profitujú z profesionálneho poradenstva a vítajú diverzifikované portfólio silných spoločností,“ hovorí Ettehadieh.

Udržateľnosť ako megatrend v oblasti investovania

Výnos, riziko a likvidita už dávno nie sú tým najdôležitejším faktorom pri výbere najvýhodnejšieho spôsobu investovania peňazí. Pri rozhodovaní o investíciách zohrávajú u mnohých investorov čoraz významnejšiu úlohu kritériá udržateľnosti. Súkromná banka ponúka už viac ako 25 rokov investičné portfóliá zamerané na udržateľnosť. Tieto témy sú aktuálnejšie ako kedykoľvek predtým a čoraz viac sa dostávajú do pozornosti ekologicky a sociálne zmýšľajúcich investorov.

Krok za krokom k fyzickému zlatu v trezore

Zlato zvlášť boduje v časoch krízy – najmä vďaka svojej trvácnej hodnote. Preto banka považuje zlato za dôležitú súčasť súkromných prostriedkov pre budúcnosť a ponúka možnosť postupného budovania zásoby zlata jeho pravidelným nakupovaním. Pri takomto pláne sporenia klienti profitujú z možného priemerného efektu nákladov a zároveň majú vo svojom portfóliu vhodnú formu poistky. Možnosť proporcionálneho plánu sporenia je uskutočniteľná tak pri fyzickom zlate, ako aj pri budovaní diverzifikovaného portfólia akcií.

©Partner Bank, Forbes

1 júla 2021

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

Blog Partner Bank je zamýšľaný ako všeobecné, nezáväzné informácie, a preto nemôže slúžiť ako náhrada za podrobný prieskum alebo odborné rady alebo informácie.

Blogové príspevky slúžia ako ďalšie informácie pre našich zákazníkov a sú založené na znalostiach ľudí poverených vytvorením v príslušnom redakčnom termíne. Naše analýzy a závery majú všeobecný charakter a nezohľadňujú individuálne potreby našich zákazníkov, pokiaľ ide o príjem, daňovú situáciu alebo toleranciu rizík. Minulý výkon nie je spoľahlivým vodítkom pre budúcu výkonnosť investície.

Hoci bol obsah vytvorený s maximálnou možnou starostlivosťou, nevznikajú nároky na vecnú správnosť, úplnosť a / alebo aktuálnosť. najmä tento blog nemôže zohľadniť špeciálne okolnosti konkrétneho prípadu. Za použitie je preto zodpovedný čitateľ. Akákoľvek zodpovednosť zo strany Partner Bank je vylúčená.

Ak nie je zdroj citovaný samostatne, je zdrojom Partner Bank AG.

V prípade pridania odkazu z inej webovej stránky sa upozorňuje, že tento obsah tretích strán nepochádza z blogu Partner Bank, ani nemá Partner Bank AG možnosť ovplyvňovať obsah webových stránok tretích strán. Obsah externých stránok, na ktoré blog Partner Bank odkazuje pomocou odkazov, nemusí nutne odrážať názor Partner Bank AG. Blog Partner Bank nenesie zodpovednosť za obsah tretích strán, na ktorý odkazuje len vo vyššie uvedenom zmysle. Zodpovednosť spočíva výhradne na poskytovateľovi obsahu.

Sie wollen in Zukunft keinen Blogpost mehr verpassen?

Wir benachrichtigen Sie gerne über jeden neuen Beitrag auf dem Partner Bank Blog.

PARTNER BANK AG

Goethestraße 1a, 4020 Linz

Telefón: +43 732 6965-0

Fax: +43 732 66 67 67

E-Mail: info@partnerbank.at

Dostupnosť na telefóne:

Pondelok – štvrtok 9:00 do 13:00

Piatok 9:00 do 12:00

© Copyright 2020, Partner Bank AG všetky práva vyhradené.