Sporenie je dôležitou témou aj v súčasnej situácii, keď sú úroky z úspor na veľmi nízkej úrovni. Spôsoby, ako zaobchádzať s peniazmi, je potrebné prezentovať už deťom, pretože skúsenosti z detstva formujú aj finančnú situáciu v dospelosti.

V súvislosti so Svetovým dňom sporenia možno deťom priblížiť myšlienku sporenia a ukázať im, prečo je sporenie dôležité. Malé deti totiž nedokážu pochopiť princíp fungovania peňazí. Nemajú skúsenosti, odkiaľ sa berú a čo za ne možno získať. Približne od 7. roku života sa postupne rozvíja zmysel pre chápanie peňazí. Na zabezpečenie dobrej finančnej budúcnosti detí je potrebná primeraná príprava.

5 tipov, ako naučiť deti narábať s peniazmi

Andrea Bodner, vedúca servisného centra a investičná poradkyňa v Partner Bank, a taktiež mama jedného syna, hovorí:

„Čím viac budú deti zapojené do finančných rozhodnutí, tým lepšie budú vedieť túto nehmotnú vec pochopiť.“

Časový faktor – ukážka, ako šetriť

Pokiaľ ide o rast peňazí, rozhodujúcim faktorom je čas. Porozprávajte sa so svojím dieťaťom o tom, aké má túžby, aké má dlhodobé ciele, môže to byť napríklad kúpa nového bicykla. Keď si chce ušetriť danú sumu, bude to vyžadovať disciplínu. Na vizualizáciu tohto cieľa použite aj grafické znázornenie.

Odhalenie rozdielu medzi „chcem“ a „potrebujem“

Žijeme v konzumnej spoločnosti. Je dôležité, aby ste spolu s dieťaťom rozlišovali, či sú určité veci skutočne potrebné alebo ide iba o nákupný ošiaľ.

Vaše dieťa chce nový skateboard, pretože ten starý už nie je dosť štýlový. Áno, v poriadku, ale v tom prípade nie za mamine alebo otcove peniaze. Ukážte svojmu dieťaťu, ako dlho trvá odkladať si peniaze na nový skateboard a nechajte ho, aby si naň šetrilo z vlastného vreckového alebo aspoň prispelo nejakou čiastkou. Rodičia slúžia ako vzor. Povedzte im, aké boli vaše túžby, na ktoré ste si šetrili alebo ktorých ste sa museli zrieknuť.

Zviditeľnenie nákupných procesov

Deti treba zapojiť do procesu a diskusií spojených s nakupovaním. Deti si totiž rýchlo začnú myslieť, že peniaze sa môžu nedbanlivo míňať, pretože ich je dostatok. Dieťa by sa malo naučiť, že niektoré veci sú príliš drahé a že nákupy treba dôkladne zvážiť. Pri rozhodovaní, či si napríklad na najbližšiu rodinnú dovolenku rezervovať 4-hviezdičkový hotel alebo lacnejší apartmán, sa môže zúčastniť aj dcéra alebo syn.

Spoločné spravovanie rozpočtu

Rodičia by mali pracovať s určitou sumou peňazí, peniaze tak budú prehľadnejšie. Vyhraďte si na nákup určitú sumu peňazí a zoberte na nákup aj deti. Nakúpené veci, napríklad potraviny, sa musia zmestiť do stanovenej sumy. Po prekročení tejto sumy si už nemožno kúpiť žiadny iný tovar. Dôležité je aj to, aby rodičia pri týždennom nákupe neustúpili a nenakúpili deťom príliš veľa, inak sa cieľ sporenia minie účinku.

Čím skôr človek začne, tým rýchlejšie dosiahne svoj cieľ

Na to, aby dieťa začalo šetriť, nie je nikdy príliš skoro. Jednou z možností je poskytnúť dieťaťu tri priesvitné nádoby. V jednej budú peniaze, ktoré môže minúť, ako chce. V druhej budú peniaze na fixné výdavky, napríklad mesačné výdavky na mobilný telefón. Tretia bude slúžiť na šetrenie. Dieťa tak môže vidieť, ako peniaze „pribúdajú“ alebo „ubúdajú“ a rozvíja si povedomie o rozpočte. Vezmite svoje dieťa aj do banky a ukážte mu jeho úspory. Mladým ľuďom môžete napríklad ukázať a vysvetliť, ako funguje online bankovníctvo, bude to pre nich zaujímavé. Deti sa tak už od malička naučia princípy sporenia a vytvárania finančných rezerv.

©Adobestock

3 novembra 2021

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

Finančnému vzdelávaniu by sa mala prikladať väčšia váha

Sporenie je témou aj v súčasnej situácii, keď sú úroky z úspor na veľmi nízkej úrovni. Na udržanie finančnej situácie a životnej úrovne aj v dôchodkovom veku je dôležité informovať sa aj o ďalších možnostiach sporenia okrem vkladnej knižky.

Poradenstvo rozširuje finančné znalosti

Mag. Michael Hanak, vedúci akadémie Partner Bank, vysvetľuje potrebu finančného vzdelávania:

„Pokiaľ ide o peniaze, zohráva poradenstvo kľúčovú úlohu. Dobré poradenstvo si vyžaduje kvalitne vyškolených finančných poradcov. Táto služba zákazníkom bude hrať dôležitú úlohu aj v budúcnosti. Práve v časoch politiky nízkych úrokových sadzieb sa dostáva do popredia potreba zmeny myslenia pri zostavovaní dôchodkových plánov pre všetky príjmové skupiny. Preto sa v Partner Bank cielene zameriavame na fundovanú odbornú prípravu a ďalšie vzdelávanie poradcov. Ponúkame duálne vzdelávanie, teda online a offline. Takéto vzdelávanie nám dáva flexibilitu a zodpovedá súčasnému trendu digitalizácie“.

Cenné papiere sú čoraz atraktívnejšie

Najmä s ohľadom na tému dlhodobého dôchodkového zabezpečenia získavajú investície do cenných papierov oveľa väčšiu pozornosť a atraktivitu. Vzhľadom na potrebné preorientovanie mnohých investorov má čoraz väčší význam aj profesionálne a komplexné investičné poradenstvo, ktoré zohľadňuje životné okolnosti. Na základe toho môže poradca vypracovať individuálnu stratégiu v oblasti dôchodkového zabezpečenia.

Zo spotrebiteľov vlastníci

Svetový deň sporenia bol vyhlásený na 1. Medzinárodnom kongrese sporiteľní v októbri 1924.

Okrem myšlienky sporenia sa pozornosť sústredila aj na podporu finančného vzdelávania. Najmä mladí ľudia by si mali osvojiť finančné znalosti a okrem vkladnej knižky zvážiť aj iné formy investovania.

„Mladí ľudia uznávajú medzinárodné značky. To je prvý krok k tomu, aby sme im predstavili investíciu do hmotného majetku v podobe ´podielov v podniku´. Byť nielen spotrebiteľom produktov dennej spotreby, ale aj ich spoluvlastníkom, to je dobrý spôsob, ako šíriť myšlienku sporenia. Portfólio akcií pozostávajúce zo svetových značiek pôsobiacich v perspektívnych, robustných odvetviach môže už vďaka malým mesačným sumám vytvoriť finančnú rezervu. Za 97 rokov svojej existencie zohráva Svetový deň sporenia naďalej dôležitú úlohu. Typy sporenia sa síce zmenili, ale dôležitosť finančnej rezervy je aktuálnejšia než kedykoľvek predtým“, vysvetľuje Andreas Fellner, člen predstavenstva Partner Bank.

©Partner Bank

29 októbra 2021

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

Peňažný majetok v nemecky hovoriacich krajinách sa výrazne zvýšil aj v pandemickom roku 2020. Ako je to možné, že sa kvôli aktuálnej politike nízkych úrokových sadzieb už neoplatí sporiť? Dôvodom je neustála, vytrvalá snaha občanov šetriť. Rastúca inflácia však stále viac ovplyvňuje kúpnu silu usporených peňazí. K tejto strate kúpnej sily dochádza postupne a o marginálnom znehodnotení sa už takmer nehovorí.

Správne sporiť znamená dosiahnuť skutočný nárast alebo aspoň objektívne zachovať kúpnu silu. Paradoxom je, že väčšina sporiteľov si aj naďalej ukladá peniaze na vkladnej knižke alebo ich necháva na bežnom účte. Majetok teda rastie iba vďaka vkladom alebo obmedzeniu spotreby, ale nie vďaka úrokom. Na základe štúdie nemeckej univerzity Phillips-Universität v Marburgu klesol podiel výnosov na raste majetku za jednu dekádu zo 71 % na 25 % percent. Pre Nemecko to znamenalo stratu 130 miliárd eur len počas deviatich rokov. Pokiaľ je peňažná investícia vo veľkej miere závislá na úrokoch, dochádza v tom čase k drastickej objektívnej strate hodnoty majetku. Tento trend zhoršuje aj rastúca inflácia. Predpokladá sa, že stratégia nulových úrokových sadzieb ECB a vysoká inflácia budú aj naďalej pretrvávať a až potom sa úrokové sadzby opäť zvýšia.

Šetrite efektívne

Ani vytrvalé šetrenie už nezabezpečí zhodnocovanie majetku. Ako však efektívne šetriť? Pomocou profesionálneho investičného poradenstva a diverzifikácie investičných produktov sa vypracuje individuálna investičná stratégia. Vďaka tomu sa dajú dosiahnuť nielen lepšie výnosy, ale je možné pri tom zobrať do úvahy aj osobné potreby investora/investorky. Efektívne sporenie je obzvlášť dôležité aj z hľadiska starobného zabezpečenia a pokrytia prípadného Rozdielu medzi aktívnym príjmom a vyplateným dôchodkom. Investovanie do akcií je stále obľúbenejšie. Investíciami do akcií sa investori stávajú vlastníkmi a podieľajú sa na úspechu príslušnej spoločnosti. Okrem vkladnej knižky sa určite oplatí zaujímať sa aj o ďalšie formy investovania. Časť mesačného rozpočtu na úspory tak možno investovať do akcií, dlhopisov alebo fondov ETF. Tieto alternatívy s vyšším výnosom prinášajú svoje vlastné riziká. Štúdia nemeckej univerzity Phillips-Universität v Marburgu však zistila aj to, že bežné formy sporenia ponúkajú len zdanlivú istotu. Napriek tomu, že suma na bežnom účte alebo vkladnej knižke nominálne neklesá, vytrvalí sporitelia stratili za posledné roky kúpnu silu, ktorá sa počíta v miliardách.

Zdroje: e-fundresearch.com, focus.de

©Adobestock

18 októbra 2021

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

Aká drahá bude budúcnosť: Experti už mesiace diskutujú o možnej inflácii. Ako vzniká inflácia, príp. zdražovanie? Andreas Fellner, člen predstavenstva Partner Bank, vysvetľuje dôvody: „Najskôr sú rozhodujúce dva faktory: Po prvé množstvo peňazí a po druhé rýchlosť obehu peňazí. V súčastnosti je v obehu veľké množstvo peňazí spôsobené prebytkom peňazí centrálnych bánk a balíčkov konjunktúr, rýchlosť obehu peňazí nie je pri zatvorenom hospodárstve na bežnej úrovni. Tým sa inflácia drží v medziach. S otvorením hospodárstva sa rýchlosť obehu peňazí opäť zvýši.“

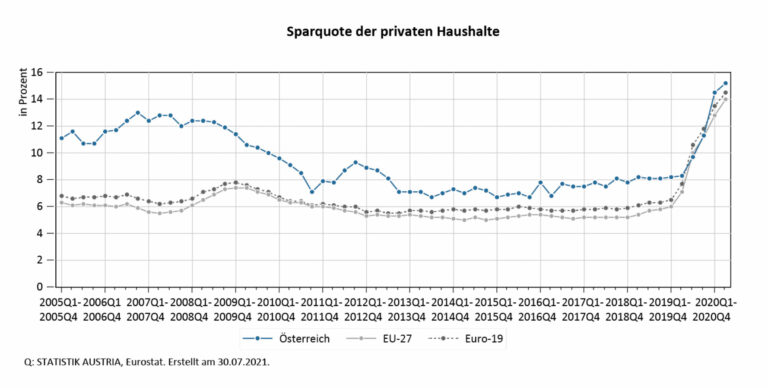

Vyšší sporivý objem

Sporivý objem súkromných domácností silne stúpol práve v čase pandémie. Tieto peniaze sa pri otvorenom hospodárstve z časti opäť vydajú, čo vedie k zvýšenému dopytu.

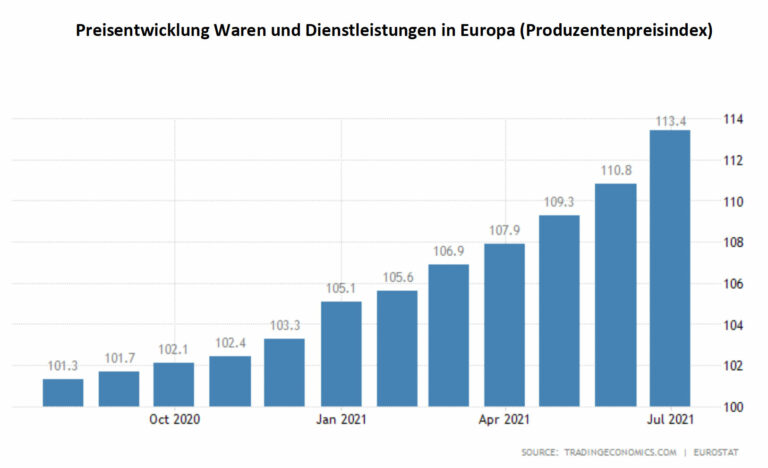

Drahšie suroviny

Ďalším dôvodom pre možné zdražovanie je nedostatok surovín ako meď, ropa, oceľ alebo hliník, čo so sebou prináša zvýšenie cien energií. Nedostatky v zásobovaní je možné v súčastnosti pozorovať aj v oblasti elektroniky a čipov. Tieto faktory je možné pozorovať v stúpajúcich indexoch cien výrobcov.

Či dôjde k zdražovaniam, závisí aj od národohospodárskych skutočností. Keď budú ceny surovín ďalej rásť, môže dôjsť k zvýšeniu cien energie a výrobkov. Okrem toho môže zvýšený dopyt po stavebnom materiáli so sebou ťahať vyššie náklady pri bytovej výstavbe a sanácii.

Nie je jasné, či sa tieto efekty budú vyskytovať len krátkodobo ̶ centrálne banky momentálne vychádzajú z toho ̶ alebo to bude mať na infláciu dlhodobejšie účinky.

Pociťovaná inflácia proti skutočnej inflácii

Dôležitým bodom je, že pociťovaná inflácia sa zdá byť vyššia ako preukázaná skutočná inflácia. Dôvodom je v prvom rade to, že index spotrebiteľských cien, ktorý sa používa na výpočet zvýšenia cien, sa vníma veľmi subjektívne. Zdražovanie tovarov dennej spotreby pociťujeme výrazne, pretože sa nakupujú častejšie. Oproti tomu sa zvýšenie cien pri dlhodobých spotrebných tovaroch, ako sú autá, počítače alebo televízory, vníma menej, pretože sa nakupujú zriedkavejšie. To znamená, že sa pociťovaná inflácia líši od tej skutočnej. Preto by sme nemali na posúdenie situácie inflácie používať subjektívne vnímanie, ale objektívne meranie. Len preto, že existujú citeľne vysoké zvyšovania cien, neznamená, že inflácia je skutočne vysoká a naopak.

Ochrana proti inflácii

Pre sporiteľa je prirodzene zvýšená inflácia neutešená, pretože sa ňou znižuje skutočná kúpna sila úspor. Avšak existujú možnosti, ako sa poistiť proti strate kúpnej sily.

Zabezpečenie proti inflácii môže byť investícia do stabilného hmotného majetku, ako sú nehnuteľnosti. Rokmi osvedčeným prostriedkom na poistenie proti kríze na zachovanie stálej hodnoty je zlato a iné drahé kovy. Aj akcie spravidla profitujú z miernej inflácie. Tu je dôležité staviť na kvalitné akcie. Tieto sa vyznačujú silnou pozíciou na trhu, vynikajúcim manažmentom a udržateľnými inováciami. Výsledkom sú dlhodobo stúpajúce obraty, zisky a peňažné toky.

O spoločnosti Partner Bank:

Partner Bank je banka pre zabezpečenie budúcnosti. V spolupráci s finančnými poradcami a poskytovateľmi finančných služieb sa špecializuje na poradenstvo a sprevádzanie ľudí pri ich finančnom plánovaní a zostavovaní dôchodkových plánov zložených z kvalitných akcií, elitných fondov, termínovaných vkladov a zlata. Spoločnosť Partner Bank sa pritom spolieha na hybridné poradenstvo, ktoré kombinuje osobné poradenstvo s podpornými digitalizovanými procesmi.

©Adobestock, Partner Bank

11 októbra 2021

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

Zodpovedné investície a finančná výkonnosť sa dlho považovali za protiklady. Táto predstava je však už dlhý čas prežitkom. Podniky sa musia zaoberať udržateľným rastom, aby dokázali zvládnuť výzvy budúcnosti. Záujem o udržateľné investície je výrazne podporený aj dopytom zo strany investorov. Na celom svete sa preinvestuje viac ako 23 000 miliárd eur v súlade s kritériami ESG.* To zodpovedá štvrtine celkovej hodnoty globálnych investícií do akcií. Tento záujem nie je naviazaný na idealizmus investorov. Pozoruhodné množstvo likvidity tečie do udržateľných investícií, ponuka rýchlo rastie a v tejto súvislosti vznikajú spoločenské iniciatívy. Príkladom takejto iniciatívy je „Sieť na ekologizáciu finančného systému“ (Network for Greening the Financial System), ktorá bola založená v roku 2017. Riadiaci pracovníci ôsmich veľkých centrálnych bánk pod vedením prezidenta Michaela Bloomberga sa zasadzujú za budovanie tejto siete, aby dokázali čeliť finančným výzvam budúcnosti.

Výzva na ochranu klímy

Zmena globálnej klímy priamo ovplyvňuje finančné a ekonomické trhy. Prírodné katastrofy, ako práve napríklad záplavy v Európe a Ázii, pribúdajú. Naliehavosť konať sa vo finančnom sektore etablovala už dávnejšie. Všeobecný cieľ znie: zachovanie sveta ako miesta pre život a minimalizácia ekonomických rizík. Pritom zohráva finančný trh rozhodujúcu úlohu, a tým by sa mohol stať veľkým motivátorom v oblasti ochrany klímy. Práve mladí investori generácie Y a Z chcú investovať v súlade s ochranou klímy. Správcovia majetku sa musia prispôsobiť týmto potrebám klientov a poskytnúť vhodnú ponuku. V rozhodnutiach o portfóliu a investíciách je faktor udržateľnosti stále viac žiadaný. Z toho profitujú akcie udržateľných podnikov. Ukazovatele udržateľnosti dosahujú výsledok, najneskôr od začiatku koronakrízy, sčasti až nadpriemerne dobrý.

Udržateľné investovanie

Nové nariadenia pre oblasť ekonomiky a finančného sveta prispievajú k zachovaniu prírodných ekosystémov. Účasť všetkých aktérov na tomto procese je dôvodom toho, že sa investície v tomto zmysle vyplatia dvakrát. Názor, že výnosnosť udržateľného investovania zaostáva za tradičnými investíciami, sa považuje za prekonaný. Analýza podnikov v súvislosti s dodržiavaním kritérií ESG ukazuje, ako dobre sú pripravené na nepredvídateľné udalosti. Ak podnik využíva energiu a vodu efektívne, je lepšie pripravený na nepredvídateľné zmeny trhu, ako je nedostatok surovín a zvýšenie cien. Prestavba hospodárstva poskytuje pre všetkých aktérov dobré príležitosti.

* Global Sustainable Investment Alliance, 2017

©Adobestock

23 augusta 2021

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

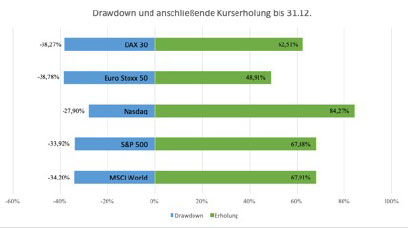

Aj keď sme sa na začiatku roka 2020 domnievali, že koronavírus je len regionálny problém Číny, čoskoro bolo jasné, že vírus zasiahne celý svet. Akciové trhy reagovali na narastajúci počet infikovaných a zavádzanie lockdownu po celom svete príslušnými kurzovými stratami a ich rýchle zotavenie sa zdalo byť nepredstaviteľné.

Centrálne banky a vlády rýchlo zabojovali proti pandémii pomocou vhodnej monetárnej a fiškálnej politiky. Opatrenia viedli k výraznému stlmeniu negatívnych ekonomických dopadov a upokojeniu na trhoch. Finančné trhy reagovali zodpovedajúcimi kurzovými ziskami, ktoré pokračujú dodnes, a v niektorých prípadoch dokonca dosiahli nové maximá.

Nasledujúci graf zobrazuje pokles jednotlivých indexov z dôvodu koronakrízy počas jari a pozoruhodné zotavenie z minimálnych hodnôt:

Akcie – silné, inovatívne a výkonné v časoch krízy

Andreas Fellner, člen predstavenstva Partner Bank, radí investorom, aby vsadili na osvedčené spoločnosti a nespoliehali sa len na maximá jednotlivých akcií:

Vyvinuté vakcíny sú považované za jeden z významných faktorov rastu kurzu. Dá sa predpokladať, že poprední výrobcovia vakcín Biontech, Pfizer a Moderna dosiahnu významné zisky. To zvádza investorov k presvedčeniu, že ide o dobrú finančnú investíciu. Až budúcnosť však ukáže, či tieto firmy budú profitovať iba krátkodobo alebo sa z toho stane dlhodobý úspech. Tu je dôležité ako investor tiež diverzifikovať a investovať do krízou overených, stabilných spoločností.

Kvalitné akcie sa vyznačujú silnou pozíciou na trhu, vynikajúcim manažmentom a udržateľnými inováciami. Výsledkom sú dlhodobo stúpajúce obraty, zisky a peňažné toky. Úspechy takýchto firiem nie sú závislé od krízy, ale sú dlhodobé a trvalé.

Existuje množstvo akcií a odvetví, ktoré zaznamenali rast aj v časoch finančných a hospodárskych kríz. Patria k nim odvetvia, ktoré sú relatívne nezávislé od klesajúcej výkonnosti hospodárstva. V súčasnosti sú to nasledujúce odvetvia, ktoré úspešne zvládli krízu.

Rok zlata

Rok 2020 bol veľmi priaznivý pre zlato. Aj napriek menším poklesom zaznamenal vývoj zlata v roku 2020 plus 24,40 %. Tým dokázal tento drahý kov nielen potvrdiť svoj pozitívny vývoj v posledných rokoch, okrem roku 2018, ale dokázal tento trend aj zrýchliť. Tí, ktorí dlhodobo využívali plánované postupné budovanie zásob zlata na mesačnej báze, mohli z tohto vývoja optimálne profitovať. Zlato je dôležitým doplnkom investícií.

©Adobestock, grafický: Partner Bank

18 augusta 2021

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

Akcie dosahujú v priemere vysokú výkonnosť a zásadne majú prevahu nad tradičnými finančnými investíciami. Keďže ide o dlhodobú investíciu, priemerný výnos sa vypočítava za celé obdobie. Napríklad dlhodobý ročný priemer je pri amerických akciách približne 9,6 %*. Teraz sa vynára otázka, prečo pri týchto prognózach neinvestujú všetci ľudia svoje peniaze výlučne do akcií. Burza je trh s mnohými hráčmi a na rozdiel od vkladnej knižky sa výsledok nedá predvídať. Raz vládne býčia nálada, potom krízy stlačia kurzy opäť smerom nadol. Takéto výkyvy sú celkom bežný jav. Kurzy akcií neodrážajú len hodnotu spoločnosti. Sú to skôr rôzne faktory, ktoré vplývajú na kurzy: V tejto súvislosti musíme spomenúť ponuku, dopyt, nálady či trendy, takže investori, ktorí chcú dosiahnuť spomínaný ročný priemer, potrebujú mať pevné nervy.

Ako s pokojom zvládať výkyvy

Každý, kto investuje do akcií, by mal zostať pokojný aj počas fázy medvedieho trhu. Z dlhodobého hľadiska vychádzajú z toho akcie pozitívne. V troch štvrtinách investičného obdobia kurzy rastú a len v jednej štvrtine klesajú. Ak necháte investíciu pracovať minimálne 20 rokov, v konečnom dôsledku zostanete v zóne zisku a dlhodobé investičné stratégie sa osvedčia. Týmto spôsobom je možné zmierniť roky krízy. Ak k tomu stavíte na dividendových aristokratov, teda dlhodobo úspešné spoločnosti, ktoré bodujú spoľahlivým rastom, môžete dosiahnuť atraktívny výnos. Preto tí, ktorí so svojimi akciami prechádzajú dobrými aj zlými časmi, majú z pohľadu celého investičného obdobia dobrú šancu dosiahnuť priemernú hodnotu.

* S&P 500

©Adobestock

1 júla 2021

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

Dividenda: vždy je lepšie viac. Pre mnohých investorov je dividenda rozhodujúcim faktorom pri rozhodovaní o akcii. Na tých, ktorí s priamymi investíciami začínajú, predpovede vysokých dividend často robia dojem. Skúsení investori však vedia, že čisté množstvo dividend nie je rozhodujúce. Skôr je dôležité investovať do kvalitných akcií, aby ste dosiahli dlhodobý zisk.

Ako možno rozpoznať kvalitu?

Každý, kto sa zaoberá akciami, je rýchlo konfrontovaný s najrôznejšími pojmami, ktoré môžu byť mätúce: cashflow, pomer výplaty, stabilita zisku atď. Rozhodujúcou premennou pre investorov je história dividend. Ukazuje, či spoločnosť sústavne zverejňovala dividendy za mohla rozdeliť svojich akcionárov. Ak sa spoločnosti darilo neustále zvyšovať dividendy, možno ju označiť ako titul kvality.

Silná história dividend ukazuje, že solídna pozícia spoločnosti na trhu viedla k zvýšeniu ziskov, a tým k vyššiemu rozdeleniu. Tieto spoločnosti sú tiež menej zadlžené, čo tiež zvyšuje výkonnosť. Pre investorov sú tieto úspešné spoločnosti dobrou voľbou.

Investovanie v nepokojných časoch

Títo „dividendoví aristokrati“ sa osvedčili aj v čase krízy. Ak ceny v minulosti plošne poklesli, ovplyvnilo to aj tieto spoločnosti. Dokázali však tento vývoj tlmiť lepšie a v priemere sú lepšie ako tie akcie, ktoré avizovali obzvlášť vysoké výnosy. Spoločnosti, ktoré dokázali neustále zvyšovať svoje dividendy, sú stabilnejšie, a preto sú zaujímavé najmä pre investorov.

Ak chcete svoje peniaze investovať do akcií, mali by ste sa spoľahnúť na dlhodobú stratégiu. Stabilné zvyšovanie návratnosti malými krokmi je lepšie ako spoliehanie sa na lákavé prognózy vysokého zisku.

©Adobestock

12 mája 2021

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

Móderné slovo trvalá udržateľnosť si našlo cestu do investícií: Čo je to udržateľná investícia?

Existujú takzvané pozitívne kritériá (zelené technológie, investície do vzdelávania a zdravotníctva); Negatívne kritériá (vylučovacie kritériá, ako napríklad bez obsahu nikotínu, detská práca, uhlie, ručné zbrane), a incidentové kritériá (negatívne kritérium) – t. j. vylúčenie spoločností, ktoré boli napr. za posledných 12 mesiacov zapojené do niečoho ako detská práca, konzervácia, pôvodné hodnoty.

Partner Bank má už desaťročia inovatívny prístup – kombináciu vyššie uvedených kritérií, ako je vylúčenie nikotínu a iných návykových látok, hazardné hry, atómová energia, ručné zbrane, v kombinácii s možnosťou dodatočného rozdelenia dividend z akcií na vzdelávacie projekty na južnej pologuli. v spolupráci s rakúskou nadáciou dvoch krídel. Inými slovami, dať niečo späť tým regiónom, kde sú nízke mzdy a lacné nakupujú suroviny, a preto môžu byť zisky spoločností často také vysoké. My a mnoho našich zákazníkov to považujeme za spravodlivé a správne. Zvýšenie hodnoty spoločnosti smeruje k investorovi a ročné rozdelenie zisku sa vracia do týchto krajín a investuje sa konkrétne do vzdelávania detí – pomáha ľuďom pomôcť si sami. To je obzvlášť dôležité pre dievčatá. Ako matky sú prvými vychovávateľkami nasledujúcej generácie, a preto môžu svoje vedomosti odovzdávať najviac. Spoločnosť ich tam má najviac.

Čo mi to ako investorovi prináša? Musím sa vzdať návratnosti?

Partner Bank je priekopníkom v tomto sektore v Rakúsku. A za posledných 20 rokov sa tam toho udialo veľa. Zatiaľ čo v prvých niekoľkých rokoch boli výnosy všetkých udržateľných fondov v skutočnosti skôr priemerné, za posledných 5 rokov sa to výrazne zmenilo. Ak sa však pozriete bližšie, dôvodom je, že mnoho veľkých korporácií, najmä v technologickom sektore, si urobilo domácu úlohu, a tak spĺňajú formálne kritériá mnohých fondov na udržateľnosť a sú hnacou silou týchto fondov. Klasické malé, inovatívne spoločnosti, ktoré sa zameriavajú na udržateľnosť a regionálnosť, sú stále v priemere väčšinou menej ziskové a je pravdepodobnejšie, že si ich zákazníci kúpia z presvedčenia a kvôli propagácii. Skupinové financovanie vo forme podriadených pôžičiek sa medzičasom stalo jasným trendom aj u investorov, pričom návratnosť je sprevádzaná zodpovedajúcim spôsobom vyšším rizikom straty.

Greenwashing: Ako neprepadnúť ako investor?

Existujú nezávislé platformy, ktoré sa špecializujú na kontrolu a kategorizáciu spoločností z hľadiska ich udržateľnosti. Používajú na to širokú škálu metód, zdrojov a kritérií. Dva príklady: Cleanvest, mladá rakúska spoločnosť, ktorú založil syn dlhoročného člena správnej rady Partner Bank, ktorý je už na dôchodku, odvádza skvelú prácu a má jasne stanovenú webovú stránku pre investorov. A existuje CSR Hub, ktoré robia takzvané metanalýzy – teda sumarizujú výsledky stoviek týchto platforiem a ukazujú výsledky / zhody pre rôzne kategórie.

Sú určité odvetvia napr. Ropa a oceľ zastarané? Môžem s čistým svedomím vložiť do svojho depa voestalpín alebo OMV?

Existujú na to rôzne pohľady:

Z našich skúseností vyplýva, že zákazníci, ktorí chcú investovať udržateľným spôsobom, majú obidve perspektívy, a teda obidva prístupy z našej strany (najlepšie vo svojej triede alebo úplne vylúčené).

Aké udržateľné sú bankové akcie?

Závisí to od ktorej banky a z akej perspektívy.

Perspektíva 1: Investuje banka pre seba a svojich klientov do udržateľných spoločností?

Perspektíva 2: S kým banka obchoduje, komu poskytuje napr. pôžičky?

Perspektíva 3: Ako vykonáva svoje podnikanie, ako narába s prírodnými zdrojmi, so svojimi zákazníkmi a zamestnancami – všeobecne s ostatnými?

Existuje len veľmi málo bánk, ktoré sú udržateľné zo všetkých troch hľadísk. Môžem s hrdosťou povedať: Partner Bank je jednou z nich.

©OÖN

3 marca 2021

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

Ako ste zarobili svoje prvé peniaze?

Andreas Fellner: Bol železný šrot. Zhromaždil som staré železo a meď od susedov, ktorí vypratali neporiadok a odniesol som ho do zberneho dvoru.

Ako sa môžem vyhnúť negatívnym úrokovým sadzbám?

Fellner: Pre súkromné osoby odporúčam rozdeliť sa na niekoľko sporiacich účtov v rôznych bankách. To je tiež veľmi dôležité pre ochranu vkladov (zaručuje vklady až do výšky 100 000 eur na osobu a banku). Odporúčame tiež investície do špičkových akcií. Dôležitá je široká diverzifikácia a kvalita podielu. Zlato je v súčasnosti dôležitým doplnkom investície. Šírenie likvidných prostriedkov je samozrejme dôležité aj pre spoločnosti. Spoločnosti odporúčajú fondy podľa § 14, ktoré sú daňovo zvýhodnené. Ak sú k dispozícii dlhodobé likvidné prostriedky, pre spoločnosti je nevyhnutné investovať do akcií a zlata.

Dajú sa predvídať určité investičné trendy?

Investície do nehnuteľností, špičkových akcií a zlata sa zvyšujú. V banke je jasne viditeľný trend správy aktív.

Čo zbierate alebo do čoho investujete, čo síce prináša malú alebo žiadnu návratnosť, ale dáva veľa osobného potešenia?

Do vlastného majetku, ďalšieho vzdelávania a zdravia, ako aj do rodinných a priateľských vzťahov.

12 februára 2021

Sme veľmi radi, že vás môžeme na tomto blogu privítať!

Týmto blogom by sme vám chceli poskytnúť prístup k celej rade pohľadov na témy peňazí, úspor, zabezpečenia a sociálneho rozvoja.

Ak sa chcete dozvedieť viac o Partner Bank, ste na správnom mieste!

Blog Partner Bank je zamýšľaný ako všeobecné, nezáväzné informácie, a preto nemôže slúžiť ako náhrada za podrobný prieskum alebo odborné rady alebo informácie.

Blogové príspevky slúžia ako ďalšie informácie pre našich zákazníkov a sú založené na znalostiach ľudí poverených vytvorením v príslušnom redakčnom termíne. Naše analýzy a závery majú všeobecný charakter a nezohľadňujú individuálne potreby našich zákazníkov, pokiaľ ide o príjem, daňovú situáciu alebo toleranciu rizík. Minulý výkon nie je spoľahlivým vodítkom pre budúcu výkonnosť investície.

Hoci bol obsah vytvorený s maximálnou možnou starostlivosťou, nevznikajú nároky na vecnú správnosť, úplnosť a / alebo aktuálnosť. najmä tento blog nemôže zohľadniť špeciálne okolnosti konkrétneho prípadu. Za použitie je preto zodpovedný čitateľ. Akákoľvek zodpovednosť zo strany Partner Bank je vylúčená.

Ak nie je zdroj citovaný samostatne, je zdrojom Partner Bank AG.

V prípade pridania odkazu z inej webovej stránky sa upozorňuje, že tento obsah tretích strán nepochádza z blogu Partner Bank, ani nemá Partner Bank AG možnosť ovplyvňovať obsah webových stránok tretích strán. Obsah externých stránok, na ktoré blog Partner Bank odkazuje pomocou odkazov, nemusí nutne odrážať názor Partner Bank AG. Blog Partner Bank nenesie zodpovednosť za obsah tretích strán, na ktorý odkazuje len vo vyššie uvedenom zmysle. Zodpovednosť spočíva výhradne na poskytovateľovi obsahu.

Sie wollen in Zukunft keinen Blogpost mehr verpassen?

Wir benachrichtigen Sie gerne über jeden neuen Beitrag auf dem Partner Bank Blog.

PARTNER BANK AG

Goethestraße 1a, 4020 Linz

Telefón: +43 732 6965-0

Fax: +43 732 66 67 67

E-Mail: info@partnerbank.at

Dostupnosť na telefóne:

Pondelok – štvrtok 9:00 do 13:00

Piatok 9:00 do 12:00

© Copyright 2020, Partner Bank AG všetky práva vyhradené.