V říjnu se míra inflace v Rakousku zvýšila na 11 % (Statistický úřad Rakouska). Ačkoli se trend růstu těchto cenových faktorů vyrovnává, vlna inflace nyní zasahuje další odvětví, jako jsou oděvy, sektor služeb a potraviny. V následujícím rozhovoru se dočtete o příležitostech a možnostech, které pro investory vidí expert na cenné papíry Partner Bank Rudolf Glaser a výkonná ředitelka Elham Ettehadieh.

Zvyšování úrokových sazeb centrálními bankami vede k růstu výnosů dluhopisů. Nastal čas pro návrat dluhopisů?

Glaser: Vždy záleží na tom, jaké jsou cíle investorů. Podle mého názoru by ti, kteří dávají přednost pravidelnému příjmu, měli investovat do kvalitních akcií se spolehlivou a rostoucí výplatou dividend. Prakticky bezrizikový dluhopis, např. desetiletý německý spolkový dluhopis (DBR 1,7 08/15/2032 REGS Corp), má v současnosti výnos 2 %. Podle mého názoru tak zbývá pouze spekulativnější možnost, že úrokové sazby opět klesnou, a tím i cena dluhopisu. Dolarové dluhopisy mají vyšší výnosy, ale to s sebou nese měnové riziko. V současné době považuji dluhopisy za užitečnou náhradu hotovosti pro účely likvidity – ve výši 10 % až 20 % investovaného kapitálu. Pokud se na akciovém trhu objeví příležitosti, rychle získáte likviditu k investování.

Státní dluhopisy, podnikové dluhopisy? Jaké jsou argumenty pro jedno a pro druhé?

Glaser: Pokud se investoři rozhodnou pro podnikové dluhopisy, doporučil bych ty s investičním stupněm. Pokud je výnos těchto dluhopisů vyšší než výnos státních dluhopisů, je to argument pro podnikové dluhopisy. Pokud však dluhopisy držíte kvůli likviditě, zvolil bych bezrizikové státní dluhopisy.

Ettehadieh: Ještě si pamatuji doby, kdy se předpokládalo, že státní dluhopisy jsou v zásadě méně rizikové než podnikové. Nyní se na to díváme mnohem diferencovaněji: bez ohledu na to, zda se jedná o vládu nebo podnik, jde o solventnost a o to, zda emitent také dodržuje pravidla. Komu lze v této souvislosti více věřit: např. solventnosti a spolehlivosti plateb ze strany společnosti, jako je Apple nebo McDonalds, nebo tomu, co jsme zažili v posledních letech, např. u státních dluhopisů Argentiny, Řecka nebo kolísání ceny tureckých státních dluhopisů?

Existuje cena, nad kterou je třeba být opatrný?

Glaser: Při investování byste měli být vždy opatrní. V každém případě začíná spekulativní fáze při cenách nad 100.

Ettehadieh: V zásadě platí, že čím vyšší je úroková sazba nebo výnos, tím vyšší je riziko selhání. Pokud za německý státní dluhopis na 10 let dostanete de facto bezriziková 2 % a například nemovitostní dluhopis je k dispozici za 6 % nebo 8 %, znamená to, že riziko selhání není ve srovnání s ním vyšší o 10 % nebo 20 %, ale o 3 nebo 4 % (300 nebo 400 %). Proto je třeba vždy zvážit, zda poměr rizika a výnosu investice do dividendové akcie špičkové společnosti není výrazně lepší.

Riziko selhání u dluhopisů: Jak často se kromě argentinských státních dluhopisů ceny zcela zhroutí? Nesnaží se emitenti dluhopisů obsluhovat staré dluhopisy změnou splátkového kalendáře?

Glaser: Častěji v podnikovém než ve státním sektoru. V sektoru nevyžádané pošty je třeba dbát zvýšené opatrnosti. Pokud je finanční situace napjatá, může bankrot vyvolat nepředvídaná událost, jako tomu bylo v případě kovidové pandemie během výluk. V případě státních dluhopisů bych doporučoval sledovat politickou nebo geopolitickou složku, a proto dávat přednost cenným papírům z EU, USA nebo nanejvýš z jiných spojeneckých států, jako je Kanada.

Ettehadieh: Nesplácení dluhopisů je mnohem častější, než se předpokládá. Je to o to horší, že lidé často investují do dluhopisů, protože chtějí méně riskovat a domnívají se, že díky pevné úrokové sazbě a době splatnosti je tato varianta také bezpečná. V posledních letech byly v selhání především dluhopisy developerů. Pokud tedy chcete dosáhnout dobrého výnosu, domníváme se, že dlouhodobá účast ve špičkových společnostech je mnohem bezpečnější než nákup dluhopisů relativně malých společností s nadprůměrnými úrokovými sazbami.

Snaží se emitenti dluhopisů obsluhovat staré dluhopisy změnou splátkového kalendáře?

Glaser: Ano, jistě. Pokud se však společnost potácí, restrukturalizace dluhu se stává obtížnější. Roztáčí se sestupná spirála.

Ettehadieh: Existují ale také společnosti jako Apple, které jednoduše vydávají dluhopisy, aby se levně refinancovaly, a nepotřebují to. Skutečnost, že společnost vydává dluhopisy, tedy v zásadě není známkou toho, že je něco špatně. Touto strategií se společnost také stává méně závislou na bankách poskytujících úvěry. Stejně jako se bohatí lidé s vysokou likviditou někdy rozhodnou investovat do nemovitostí na úvěr, protože úvěr je tak levný.

Přejděme k akciím: Letošní rok není dobrý. Je správný čas na (opětovný) vstup na trh, nebo by opatrní investoři měli počkat na konec ukrajinsko-ruské války?

Ettehadieh: Krok za krokem. Na akciových trzích následuje jedna krize za druhou a po minimu pravidelně následuje maximum. Pokud vždy čekáte, až se trhy uklidní, můžete nakupovat akcie pouze za nejvyšší ceny, což je škoda. Mnoho investorských legend se drží rčení „nakupuj, když hřmí zbraně“. Podle mého názoru je důležité investovat do špičkových společností, které mají sílu takové krize překonat a vyjít z nich jako vítězové.

V době války nejsou jen poražení. Existují ETF, které sledují obranné společnosti, a ceny akcií společnosti Lockheed Martin v současném prostředí silně rostou.

Ettehadieh: Krok za krokem. Na akciových trzích následuje jedna krize za druhou a po minimu pravidelně následuje maximum. Pokud vždy čekáte, až se trhy uklidní, můžete nakupovat akcie pouze za nejvyšší ceny, což je škoda. Mnoho investorských legend se drží rčení „nakupuj, když hřmí zbraně“. Z mého pohledu je důležité skutečně investovat do špičkových společností, které mají sílu překonat i takové krize a vyjít z nich jako vítězové. V době války nejsou jen poražení. Existují ETF sledující obranné společnosti a ceny akcií Lockheed Martin, které v současném prostředí silně rostou.

Glaser: Kromě vítězů v oblasti obrany a energetiky se letos dařilo také defenzivním akciím a kvalitním akciím v oblasti spotřebního zboží, léčiv nebo veřejných služeb. Příklady: McDonalds, Unilever, Novo Nordisk atd.

Klíčové slovo udržitelnost – také důležité téma pro investory. Mnozí nechtějí investovat do „špinavých“ technologií, ale do předpokládaných témat budoucnosti. Ale ani na tomto megatématu není vždy možné, aby investoři vydělali peníze. Kde je třeba hledat, kde vidíte příležitosti?

Glaser: Doporučuji věnovat pozornost nejen trendům. Myslím, že zdravá kombinace s akciemi kvalitních společností má smysl. K čemu je investorům investice do společnosti, která dosahuje vynikajících výsledků v oblasti udržitelnosti, ale špatně počítá a zkrachuje? Pokud se kvalitní společnost zabývá udržitelnými aktivitami a není nadhodnocená, je pro nás obzvláště zajímavá.

Co hovoří pro ETF, tj. investiční fondy, které sledují akciové indexy, a co pro „skutečné“ fondy?

Glaser: Náklady jasně hovoří pro ETF. U skutečných fondů se však musíte obzvlášť pečlivě dívat, abyste zjistili, kdo odvádí dobrou práci. Existují totiž statistiky, které říkají, že jen malé procento aktivně spravovaných fondů překonává trh v delším časovém období.

Ettehadieh: Existují zvláštní témata, kde je třeba jít do hloubky, například na některých jihoamerických a afrických trzích. V těchto případech má smysl vybrat si aktivní investiční fond od špičkových specialistů, kteří se zabývají výběrem akcií, tj. vybrat si to nejlepší. Naši klienti mají k dispozici kombinaci pasivních indexových ETF a správy aktiv u vybraných špičkových společností. Slabinou aktivně řízených fondů často není výběr společností, ale spekulativní část, kdy jsou akcie drženy relativně krátkou dobu a člověk se snaží častými nákupy a prodeji dosáhnout dodatečných výnosů. To často nefunguje, protože v průběhu čtvrtletí nebo roku bývá vývoj cen náhodný. A náhody nikdo neovlivní, bez ohledu na to, kolik technologií nebo speciálních znalostí má.

Na akciových trzích nejsou ropné společnosti zdaleka zastaralé. Nebo jak vysvětlíte 80procentní nárůst ceny akcií společnosti Exxon Mobile?

Glaser: Ropné společnosti patří k cyklickým sektorům, protože jsou závislé na ceně ropy. Proto nejsou takové pohyby nijak neobvyklé. U společnosti Exxon to bylo tak, že předtím byly obzvláště nízké. Korekce směrem nahoru tak byla jen otázkou času. Pokud jste dlouhodobý investor, doporučuji přidávat pouze cyklické sektory.

Blue chips (Dow Jones Industrial, Euro Stocks 50), nebo investovat do small caps, tj. společností druhé kategorie?

Glaser: Investujeme hlavně do prvního stupně, který má kritéria kvality.

Ettehadieh: Malé podniky jsou pro nás relevantní, pokud je lze dobře pokrýt indexovým ETF. V současné době je třeba vzít v úvahu, že při zvýšených cenách energií to mohou mít malé společnosti obzvlášť těžké, a proto je třeba na ně pohlížet navíc spekulativně.

Microsoft, Apple nebo mateřská společnost Facebooku Meta. Některé velké technologické společnosti letos hodně ztratily. Nastal čas nakupovat po krachu, jak píše německý investorský časopis?

Glaser: Vidíme to podobně. V kontextu strategické sektorové alokace je čas na nákup právě teď.

Na kapitálovém trhu se vyjednává o budoucnosti nebo se očekává, jaká bude. Pravděpodobně nás čeká fáze s rovnoměrným hospodářským růstem a současně s přiměřeně vysokou inflací. Co to znamená pro jednotlivé třídy aktiv?

Glaser: V tomto rámci bych opět viděl v čele kvalitní akcie. Ty se díky své síle udrží v turbulentních dobách a mohou mimo jiné snáze provádět zvyšování cen, získávat podíl na trhu atd.

Další otázka k inflaci: Komodity, jako je plyn a ropa, již v poslední době klesly. To také zmírní tlak na inflaci, částečně díky efektu srovnávací základny. Co to znamená pro úrokové sazby a kapitálové trhy?

Glaser: Ve střednědobém horizontu se budou úrokové sazby vždy přibližovat inflaci. Pokud se inflace vrátí zpět do cílového pásma států, dojde také k opětovnému poklesu úrokových sazeb.

Ettehadieh: Další věc, kterou je třeba mít na paměti, je, že posledních 15 let bylo z historického hlediska poměrně neobvyklých. Léta uměle nízkých úrokových sazeb byla bezprecedentní. Úrokové sazby kolem 3-5 % jsou ve skutečnosti normální a realistické. Každopádně léta nízkých úrokových sazeb jsou pro příštích několik let minulostí, což je pro ekonomiku rovněž zdravější a podporuje to stabilitu. Uměle udržované úrokové sazby blízko nuly vedou k přesunu kapitálu do rizikových, spekulativních aktiv, jako jsou junk bonds nebo kryptoměny. To může vést k předlužení a skončit špatně pro jednotlivce, ale i pro celé ekonomické segmenty. Působivě to ukázal bankrot banky Lehman v roce 2008.

Děkuji za rozhovor.

©Adobestock

19 prosince 2022

Jsme velmi rádi, že vás můžeme na tomto blogu přivítat!

Tímto blogem bychom vám chtěli poskytnout přístup k celé řadě pohledů na témata peněz, úspor, Zabezpečení a sociálního rozvoje.

Pokud se chcete dozvědět více o Partner Bank, jste na správném místě!

Růst cen energií a vysoká inflace představují pro mnoho lidí finanční problémy.

Banky zároveň zvou své klienty ke Světovému dni spoření a ke spoření. Je myšlenka spoření vzhledem k rostoucím nákladům stále v souladu s dobou? Co bychom měli poradit naší mládeži? A jak můžeme my sami zachovat nebo zvýšit své úspory?

Ztráta kupní síly v důsledku inflace

„Současná situace vyžaduje přehodnocení oblasti poskytování a chování spotřebitelů. Myšlenka úspor v rámci Světového dne úspor ztratila svůj význam a je třeba vytvořit nové perspektivy. Je výhodné, když mladí lidé vědí, co pro ně inflace konkrétně znamená, a přesto si zachovají motivaci spořit a uvědomí si tak nové možnosti dlouhodobého hromadění majetku,“ říká Andreas Fellner, člen představenstva Partner Bank.

Inflace od roku 2000 do roku 2022 činila 50,6 %. To znamená, že během 20 let klesla kupní síla na polovinu.

Finanční vzdělání jako základ pro hromadění majetku

Zejména v těžkých dobách je důležité vytvářet finanční zabezpečení a rezervy. Peníze nebo reálná aktiva, akcie, zlato, nemovitosti, dluhopisy či ETF – investor má mnoho možností. Pro finanční rozhodování je důležité finanční vzdělání a dobré poradenství.

„Vhodný spořicí plán je úspěšný pouze tehdy, pokud máte také odpovídající znalosti a znáte možnosti ve finančním sektoru. Partner Bank nabízí speciální semináře v oblasti finančního vzdělávání. Znalosti lze rozšiřovat, a tím připravit půdu pro vlastní zajištění budoucnosti. Na našich seminářích získáte know-how pro finanční pohodu v oblasti investic a rezerv. Klíčovými tématy jsou také význam hmotného majetku, zlato, udržitelnost a budoucnost. S patřičnými znalostmi jsou investoři jistější, když si kladou správné otázky a zvažují své individuální investiční možnosti,“ vysvětluje Elham Ettehadieh, členka představenstva Partner Bank.

Obrázek: Partner Bank

Zdroj: Statistický úřad Rakouska, září 2022

7 listopadu 2022

Jsme velmi rádi, že vás můžeme na tomto blogu přivítat!

Tímto blogem bychom vám chtěli poskytnout přístup k celé řadě pohledů na témata peněz, úspor, Zabezpečení a sociálního rozvoje.

Pokud se chcete dozvědět více o Partner Bank, jste na správném místě!

Úlevy pro osoby samostatně výdělečně činné jsou aktuálním tématem a důležitým signálem pro podnikatele. Díky slevě na dani ze zisku lze snížit daňové zatížení až o 45.950 € na osobu a rok, pokud je část zisku investována do zvýhodněných aktiv ve smyslu zákona o dani z příjmu (EStG). Novela EStG stanoví zvýšení příspěvku na zisk z 13 % na 15 % od roku 2022. Podle odhadů rakouské vlády se daňové zatížení podniků sníží až o 150 milionů eur. Mnoho podnikatelů však tuto příležitost k akumulaci majetku se státní podporou stále nevyužívá.

Kolik činí příspěvek na zisk?

Částka se odvíjí od ročního zisku a je rozložena takto:

Příklad:

Zisk společnosti činí 62.000 €. Na prvních 30.000 € lze uplatnit 15 % (= 4.500 €). Na tento základní příspěvek má společnost nárok automaticky. Na zbývajících 32.000 € se vztahuje příspěvek na zisk související s investicemi ve výši 4.160 € (13 % z 32.000 €). Investice do cenných papírů může být provedena ve výši 4.160 €. Celkový příspěvek na zisk v tomto příkladu činí 8.660 €.

Které cenné papíry jsou vhodné?

Zákonodárce jasně stanoví, které cenné papíry mohou být použité. Podle § 14 EStG mohou být použity jistoty, které mohou být použity i ke krytí personálních rezerv. Důraz je zde kladen na obzvláště konzervativní investiční kritéria, jako jsou:

Z tohoto nařízení jsou vyňaty osobní automobily a dodávky (s výjimkou autoškol a užitkových vozidel, která jsou používána alespoň z 80 % pro komerční přepravu osob), jakož i okamžitě odečitatelný majetek nízké hodnoty a použitý majetek.

Co se rozumí pod pojmem majetek příjemce?

Ti, kteří chtějí uplatnit nárok na příspěvek na zisk související s investicemi (od 30.000 €), musí investovat buď do:

Dlouhodobý majetek musí být přiřaditelný k tuzemské stálé provozovně. Cenné papíry musí být vedeny v evidenci a musí být vyhrazeny společnosti po dobu nejméně čtyř let.

Doporučuje se odborné poradenství

Hledání vhodných cenných papírů, které splňují přísné požadavky zákonodárce a zároveň přinášejí výnosy, je náročné. Výběr bude o to jistější, poradíte-li se s profesionálním investičním poradcem. Tímto způsobem se lze vyhnout chybám a realizovat individuální investiční strategii. Využitím příspěvku na zisk mají společnosti možnost zajistit si průběžnou akumulaci majetku. V nestabilní době je vhodné využít každou příležitost k finanční ochraně.

Co je to příspěvek na zisk?

Podle § 10 zákona o daních z příjmů mají živnostníci, osoby samostatně výdělečně činné a zemědělci a lesníci (bez paušálního zdanění) nárok na roční slevu na dani ze zisku. V případě zisku do 30.000 € činí tato částka až 4.500 €. Tato částka je osvobozena od daně a na konci roku ji finanční úřad automaticky zohlední jako základní slevu na dani. U zisků vyšších než 30.000 € se vyžadují investice do zvýhodněných aktiv.

©Adobestock

2 listopadu 2022

Jsme velmi rádi, že vás můžeme na tomto blogu přivítat!

Tímto blogem bychom vám chtěli poskytnout přístup k celé řadě pohledů na témata peněz, úspor, Zabezpečení a sociálního rozvoje.

Pokud se chcete dozvědět více o Partner Bank, jste na správném místě!

Trend ekologických a sociálních investic pokračuje. Investoři chtějí svým kapitálem přispět k udržitelné společnosti a ekonomice. Termín kritéria ESG se etabloval jako standard pro udržitelné investice. Zkratka „ESG“ se skládá z pojmů „environment“, „social“ a „governance“.

Co znamená ESG?

Environment (životní prostředí): V tomto ohledu hraje klíčovou roli pečlivé hospodaření se zdroji, snižování emisí a využívání obnovitelných zdrojů energie.

Social (sociální oblast): Společnosti dbají na spravedlivé pracovní podmínky, dodržování lidských práv a přístup pracovníků k dalšímu vzdělávání. Do této kategorie patří také bezpečné pracovní podmínky, odmítání nucené a dětské práce a zdravotní péče.

Governance (správa a řízení): Nezávislé dozorčí orgány ve společnostech zajišťují vyloučení protisoutěžního chování nebo korupce.

Kótované společnosti mají od roku 2017 povinnost pravidelně zveřejňovat zprávy o udržitelnosti. Pomocí takzvaných ESG skóre lze v tomto kontextu snadněji hodnotit a porovnávat společnosti. Aby byla zajištěna transparentnost a věrohodnost množství těchto údajů, je právní rámec v celé EU průběžně upravován.

Co je nového od srpna 2022?

Od 2. srpna 2022 vstoupí v platnost novela směrnice MiFID II. Tato směrnice EU odkazuje na nařízení o taxonomii a zveřejňování. Co se změní v praxi? Poskytovatelé finančních služeb jsou povinni se v rámci poradenského procesu ptát klientů na jejich preference v oblasti udržitelnosti. Cílem je zlepšit obecné znalosti o produktech udržitelných cenných papírů. Kromě toho lze investice sladit se zájmy klienta.

Důsledná analýza ESG založená na důvěryhodných datech a bodových hodnotách podporuje naše klienty při rozhodování o udržitelných investicích. Investice založené na ESG na jedné straně podporují odpovědný přístup k životnímu prostředí a na straně druhé umožňují dosáhnout požadovaných investičních cílů. Společnost si uvědomuje, že osobní činnost na úrovni investic může přispět k celkovému obrazu.

Více než 25 let zkušeností s udržitelným poskytováním

Partner Bank nabízí diverzifikované akciové portfolio zaměřené na megatrend ekologie již od poloviny 90. let. Klienti mají z těchto dlouholetých zkušeností přímý prospěch. Investováním do akcií se přímo podílejí na příslušných společnostech. Na poradenských schůzkách jsme vždy přesně vyhodnotili, čeho si zákazníci cení, což je základem úspěšného a udržitelného investičního poradenství.

Foto: ©Adobestock

27 července 2022

Jsme velmi rádi, že vás můžeme na tomto blogu přivítat!

Tímto blogem bychom vám chtěli poskytnout přístup k celé řadě pohledů na témata peněz, úspor, Zabezpečení a sociálního rozvoje.

Pokud se chcete dozvědět více o Partner Bank, jste na správném místě!

Každý chce pravidelně spořit, aby zvýšil hodnotu vlastního majetku. V praxi je ovšem obtížné jednat tak, aby na konci měsíce ještě zbyly nějaké peníze. Pravidlo 50-30-20 se ukázalo jako velmi užitečné při spravování vlastních financí a při práci na budování majetku. Klíčem k úspěchu je vědomé hospodaření s dostupnými finančními zdroji. Nájem, auto, jídlo a pak ještě spořit? Je to vůbec možné? Vaše čistá mzda se podle pravidla 50-30-20 rozdělí do tří složek: Fixní náklady, volný čas a úspory. To znamená, že 50% jde na fixní náklady, 30% je k dispozici na volnočasové aktivity a zábavu a 20% čistého příjmu se odloží na spoření.

50%: Fixní náklady

Polovina vašeho čistého příjmu slouží k pokrytí fixních měsíčních nákladů. Co patří k fixním nákladům? Nájemné, elektřina, internet, mobil, potraviny, poplatky, pojištění a další fixní výdaje jsou zahrnuty do fixních nákladů. Jak se zde dá ušetřit?

30%: Volný čas

30% čistého příjmu je vyhrazeno pro vlastní potřeby a přání. Z tohoto rozpočtu jsou financovány koníčky, kultura, návštěvy restaurací a nákupy. Doporučujeme si pro tuto kategorii založit knihu na domácí účetnictví. Budete mít přehled o všech výdajích a snáze najdete příležitosti, jak ušetřit. Opravdu je nutné kupovat si každý den po cestě do práce kávu „Coffee to go“? Nebo můžete investovat do trendy termohrnku a vzít si svou oblíbenou kávu z domova s sebou. Další možnosti: Společné sledování filmů večer s přáteli místo chození do kina, vaření doma místo jídla v restauraci a tak dále. Každý, kdo si vede účetnictví o svých výdajích, může rychle zjistit, kterým nákladům se lze vyhnout a kde lze ušetřit.

20%: Spoření

Pětina čistého příjmu se uspoří nebo použije na splácení případných dluhů. Tato rezerva není důležitá pouze pro tvorbu aktiv. Nezbytná je rezerva, tzv. finanční „polštář pro jistotu“, na neočekávané výdaje. Kdykoliv se může stát, že se porouchá pračka nebo bude nutné opravit auto. S dostatečnými rezervami hladce zvládnete krátkodobé krize, aniž byste se dostali do dluhové pasti. V lepším případě slouží 20% čisté mzdy k vybudování kapitálu, bez ohledu na to, zda se spoří na soukromé důchodové zabezpečení nebo na budoucí pořízení nemovitosti. Pro průběžné spoření se doporučuje automaticky převádět spořenou částku na spořicí účet. Ten lze použít k zajištění spořicích plánů také pro fyzické zlato a diverzifikovaná portfolia akcií.

Pravidlo 50-30-20: Příklad

S měsíčním čistým příjmem ve výši 2 500 EUR je rozpočet následující:

V případě náhlého platebního závazku ve výši 2 000 EUR zůstane na spořicím účtu na konci roku stále ještě 4 000 EUR. Celých 9 000 EUR je k dispozici na všechny ty věci, které vám přinášejí spoustu radosti. Spoření a radost ze života se tedy vzájemně nevylučují. Spoření spíše znamená, že si můžete mnohem více užívat života, protože vždy můžete stavět na železné rezervě.

©Adobestock

24 března 2022

Jsme velmi rádi, že vás můžeme na tomto blogu přivítat!

Tímto blogem bychom vám chtěli poskytnout přístup k celé řadě pohledů na témata peněz, úspor, Zabezpečení a sociálního rozvoje.

Pokud se chcete dozvědět více o Partner Bank, jste na správném místě!

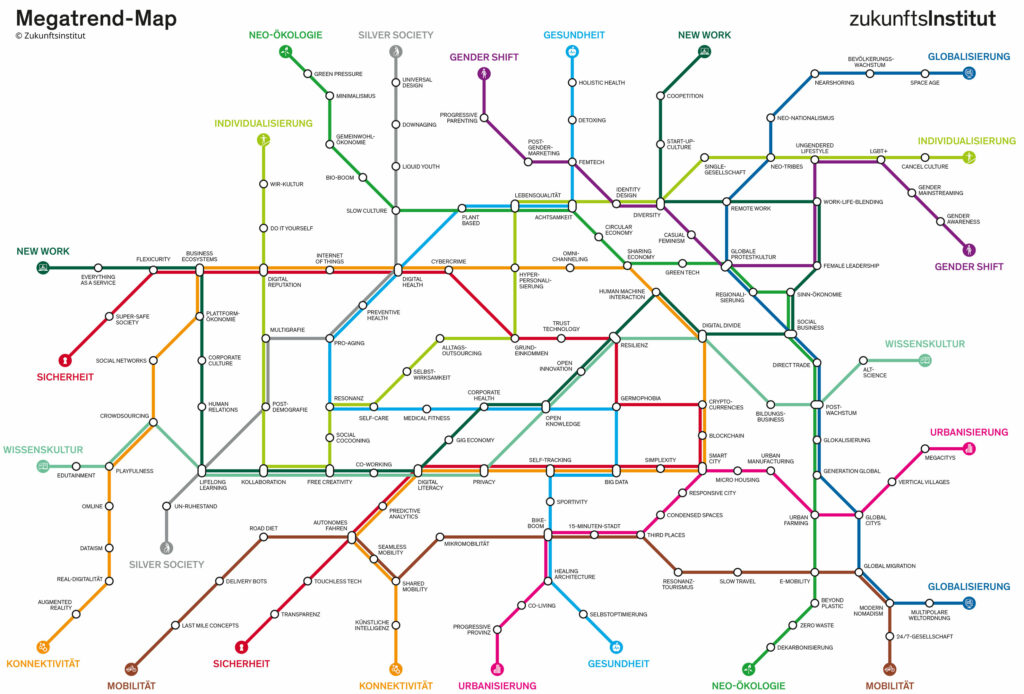

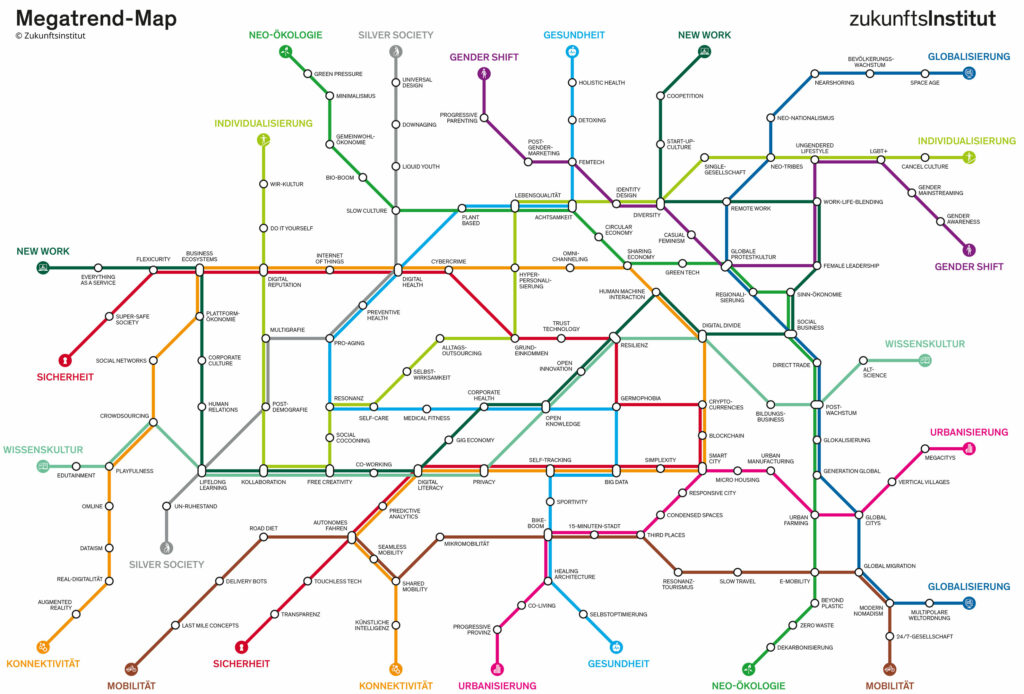

Co jsou megatrendy?

Megatrendy tvoří důležitý základ pro rozhodování v politice, byznysu i na individuální úrovni. To však neznamená krátkodobou klamnou reklamu. Megatrendy spíše srozumitelným způsobem zobrazují komplexní, dlouhodobou dynamiku změn. Digitalizace, globalizace a optimalizace procesů činí náš svět stále rychlejším a komplexnějším. Abychom porozuměli této dynamice, představují megatrendy důležitou navigační pomůcku pro podnikání.

Vlastnosti megatrendů

Zukunftsinstitut popisuje čtyři hlavní charakteristiky pro důkladnou změnu:

Doba trvání megatrendů: Vliv megatrendů trvá několik desetiletí.

Všudypřítomnost: Megatrendy mají dopad na všechny oblasti života ve společnosti.

Globalita: Megatrendy působí globálně. Nemusí se současně vyskytovat všude a stejně silně. Dříve nebo později jsou však vidět všude.

Komplexnost: Charakteristickým znakem megatrendů je multidimenzionálnost. Vzájemné účinky určují dynamiku megatrendů.

U megatrendů je rozhodující jejich vysoká účinnost. Nemění jednotlivé části segmentů, ale ovlivňují celé společnosti. Megatrendy jsou chápány jako shluky jednotlivých trendů, které mimo jiné zobrazují změny společenského, technologického a ekonomického paradigmatu.

Rozpoznání megatrendů

Megatrendy se „nevyrábějí“ ani „nevyvíjejí“. Naleznete je spíše tak, že budete pozorovat, popisovat a vyhodnocovat nové trendy v podnikání a společnosti. Kde se vyskytují podobné fenomény současně? Posilují se navzájem? Podstatným faktorem při systematickém zaznamenávání megatrendů je pozorování z metaúrovně. Bylo by nerozumné si myslet, že inovace a změny vždy začínají ve vyspělých zemích. Mezi příklady patří placení mobilním telefonem nebo kryptoměnami. Oba trendy vznikly v Africe.

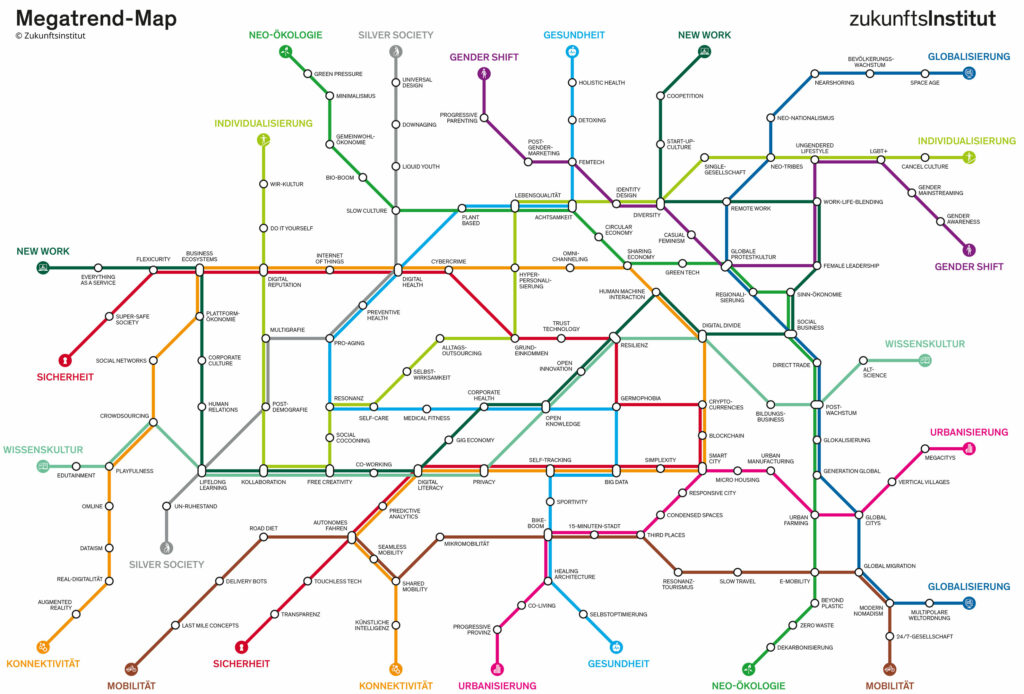

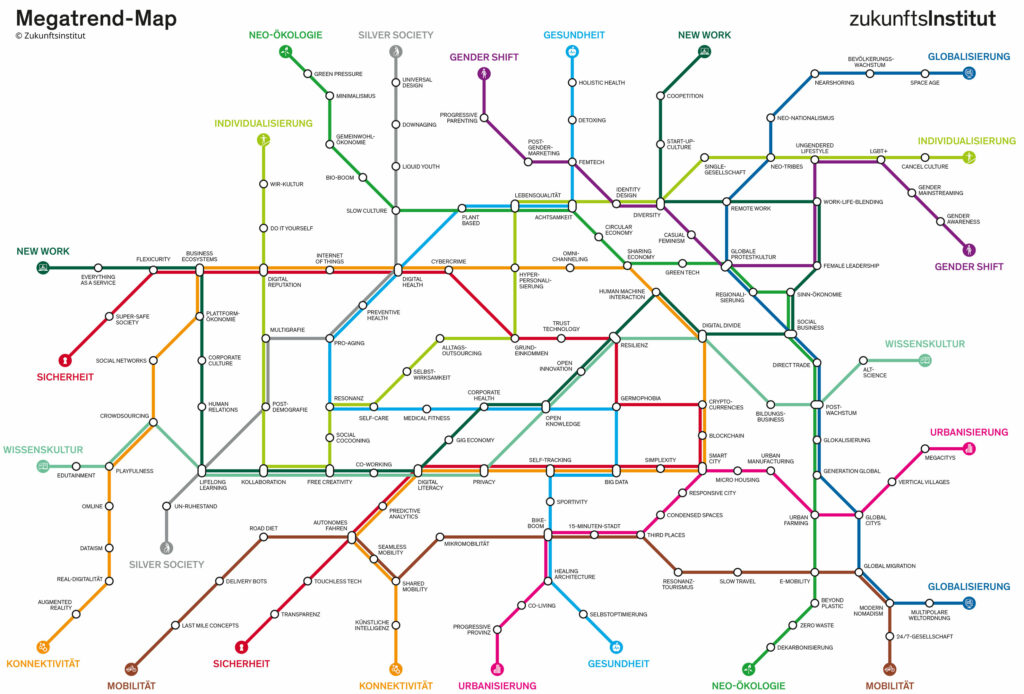

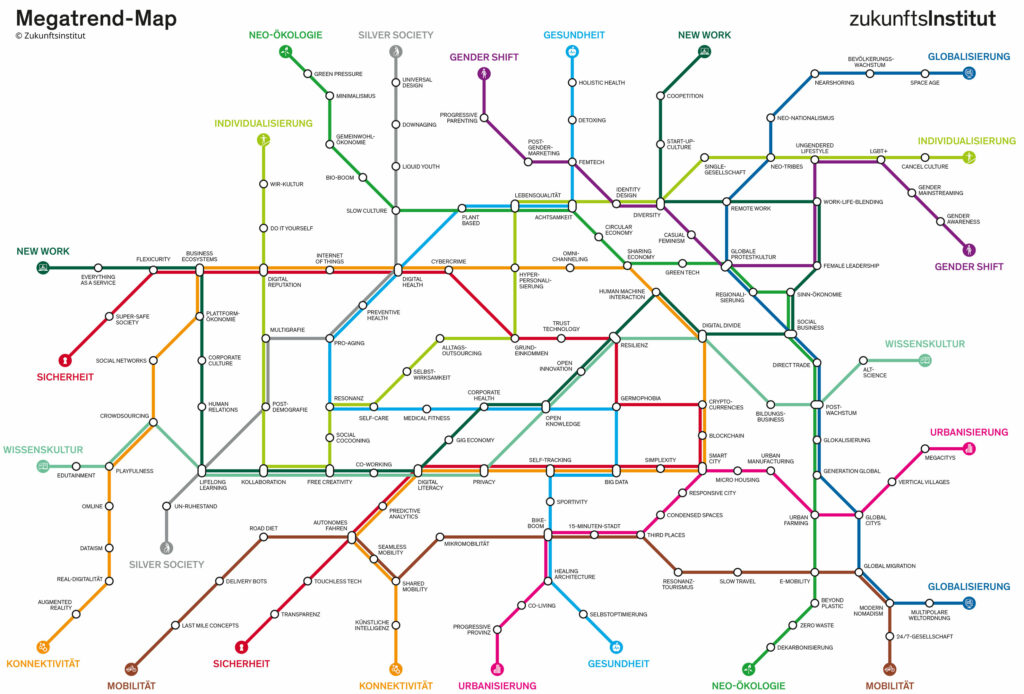

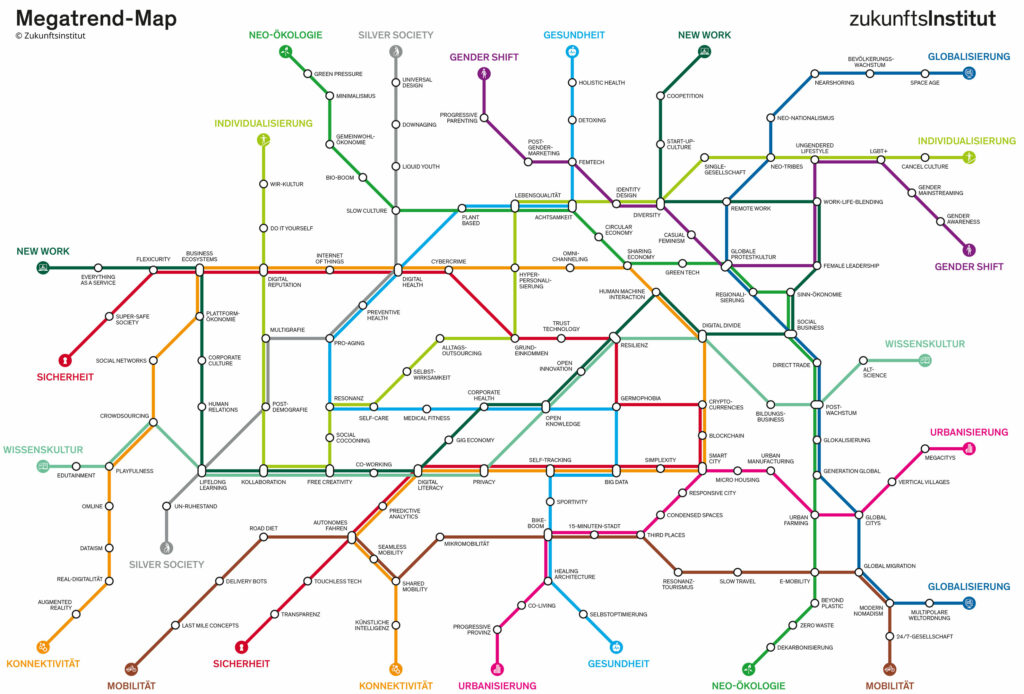

Mapa megatrendů Zukunftsinstitutu názorně ilustruje propojení, paralely a průniky trendů. Umožňuje lepší pochopení souvislostí a zajišťuje globální pohled na aktuální vývoj. Jako „mřížka“ pro odpovědi na budoucí otázky tvoří hluboký základ pro strategická rozhodnutí a ukazuje nové perspektivy.

©Partner Bank

21 února 2022

Jsme velmi rádi, že vás můžeme na tomto blogu přivítat!

Tímto blogem bychom vám chtěli poskytnout přístup k celé řadě pohledů na témata peněz, úspor, Zabezpečení a sociálního rozvoje.

Pokud se chcete dozvědět více o Partner Bank, jste na správném místě!

Navzdory všudypřítomnému koronaviru byl rok 2021 pro akcie výjimečně úspěšný a na rozdíl od předcházejícího roku se nesl zcela ve znamení oživení světového hospodářství. Spojené státy jako největší světová ekonomika zaznamenaly hospodářský růst 6 %. Související výrazný růst firem zajistil stabilně rostoucí ceny akcií a uspokojil investory.

Ohlédnutí za rokem 2021: Inflace opět v podvědomí

Toto oživení však má i své stinné stránky, které jsou velmi zřetelné v opětovném nárůstu inflace. Po mnoha letech, kdy úroveň inflace v podstatě nestála ani za zmínku, vedly potíže s výrobou a také rostoucí poptávka v mnoha oblastech k problémům se zásobováním. Ruku v ruce jdou výrazně vyšší ceny surovin a energií. Tento vývoj znovu nasměroval pozornost centrálních bank, vlád a investorů k problematice inflace. Například koncem prosince byla v USA zaznamenána inflace téměř 7 %, což je nejvyšší hodnota za posledních 40 let.

I když byla inflace zpočátku považována za dočasný jev doprovázející oživení ekonomiky, jsou tvůrci měnové politiky nyní přesvědčeni, že tento stav bude přetrvávat déle, než se očekávalo. To v letošním roce přispívá ke vzniku nové skutečnosti, kdy úrokové sazby, které jsou na rekordně nízké úrovni, budou z dlouhodobého hlediska s vysokou inflací neslučitelné. Z hlediska makroekonomiky je tedy pro adaptaci na aktuální situaci potřeba podniknout v oblasti úrokových sazeb příslušné kroky.

Obrat v politice nulových úrokových sazeb

Federální rezervní systém již oznámil postupnou změnu politiky nulových úrokových sazeb. Kromě ukončení programu nákupu dluhopisů za miliardy je v plánu především postupné zvyšování úrokových sazeb. Trh v současnosti vychází ze tří až čtyř zvýšení úrokových sazeb v tomto roce.

Rámcové podmínky pro mezinárodní akciové expozice se změnily v souvislosti s prohlášeními amerického Federálního rezervního systému, neboť byl ohlášen konec politiky „levných peněz“. I když se to zatím týká pouze Spojených států, je známo, že kurzové pohyby na největším akciovém trhu jsou relevantní i pro všechny ostatní burzy.

Vyhlídky na rok 2022: Růst ekonomiky

Ve Spojených státech se na rok 2022 očekává hospodářský růst přibližně 4 % a podle odhadů banky Fed lze ve 3. čtvrtletí počítat s plnou zaměstnaností. Zisky podniků budou pravděpodobně i nadále na vysoké úrovni, což by mělo podpořit akciový trh, ačkoli se v centru pozornosti investorů ocitnou pravděpodobně i jiná odvětví a segmenty než doposud. Jsou viditelné také první náznaky nepatrného zmírnění na inflační frontě, což znamená, že vrchol inflace by měl být dosažen již v 1. čtvrtletí.

S pozitivní náladou do nového akciového roku

Závěrem lze říci, že na letošní rok můžeme zcela určitě počítat se scénářem zvyšování klíčových úrokových sazeb. Zda tato situace bude mít nyní trvalý negativní vliv na akciové trhy, závisí do značné míry na dalším vývoji inflace a postupu centrální banky. Nezbývá než čekat, jak na nepředvídatelné zvýšení sazeb, které nás pravděpodobně čeká, zareagují investoři.

„Medvědí trhy“ resp. prudký pokles akcií na trhu jsou obvykle způsobeny pouze recesí, což z dnešního pohledu nelze očekávat. Za předpokladu, že se neobjeví nové varianty viru ani nedojde ke zvýšení geopolitického napětí, by rok 2022 z dnešního pohledu měl být rokem hospodářské prosperity, i když na akciovém trhu předpokládá výrazně nižší růst kurzu v porovnání se „superrokem“ 2021, protože současná úroveň ocenění akcií se nachází až příliš výrazně nad historickým průměrem.

©Adobestock

17 února 2022

Jsme velmi rádi, že vás můžeme na tomto blogu přivítat!

Tímto blogem bychom vám chtěli poskytnout přístup k celé řadě pohledů na témata peněz, úspor, Zabezpečení a sociálního rozvoje.

Pokud se chcete dozvědět více o Partner Bank, jste na správném místě!

I když jsou v současnosti úroky velmi nízké, je spoření stále důležitým tématem. S penězi by se měly naučit zacházet především děti, protože zkušenosti z dětství formují finanční situaci také v dospělosti.

V souvislosti se Světovým dnem spoření můžete dětem přiblížit zásady spoření a ukázat jim, proč je spoření důležité. Protože děti podstatu peněz ještě nechápou. Nemají zkušenosti s tím, odkud peníze pocházejí a co si za ně mohou koupit. Smysl pro chápání peněz se postupně rozvíjí přibližně od 7. roku života. Pro zajištění dobré finanční budoucnosti dětí je nutná vhodná příprava.

5 tipů, jak naučit děti správnému zacházení s penězi

Andrea Bodner, vedoucí centra podpory zákazníků, investiční poradkyně v Partner Bank a také matka, říká:

„Čím více se budou děti zapojovat do finančních rozhodnutí, tím lépe porozumí této neuchopitelné hmotě.“

Faktor času – ukažte dětem, jak spořit

Čas je rozhodující faktor, který ovlivňuje růst peněz. Pohovořte si se svými dětmi o tom, jaká mají přání a dlouhodobé cíle, jako je například nákup nového jízdního kola. Naspořit takovou částku vyžaduje disciplínu. Pro vizualizaci tohoto cíle využijte i grafické přehledy.

Vysvětlete rozdíl mezi „Chci“ a „Potřebuji“

Žijeme v konzumní společnosti. Je důležité se spolu s dítětem zamyslet nad tím, zda určité věci skutečně potřebujeme nebo zda se necháváme strhnout nákupní horečkou.

Vaše dítě by chtělo nový skateboard, protože ten starý už není tak „cool“. Dobře, ale v takovém případě ne za peníze z maminčiny nebo tatínkovy peněženky. Ukažte svému dítěti, jak dlouho trvá našetřit peníze na nový skateboard, a nechte ho, aby si na něj našetřilo z vlastního kapesného anebo na něj alespoň přispělo nějakou částkou. Rodiče jsou vzorem. Uveďte také příklady svých vlastních přání, na která jste šetřili nebo kterých jste se museli vzdát.

Zviditelnění nákupů

Součástí takového zviditelnění je zapojení dětí do procesu a diskuzí spojených s nakupováním. Děti si totiž rychle začnou myslet, že peníze mohou utrácet bez rozmyslu, protože je jich prostě hodně. Dítě by se mělo naučit, že některé věci jsou příliš drahé a nákupy je potřeba pečlivě zvážit. Rozhodování o tom, zda rodina stráví svoji příští dovolenou ve 4hvězdičkovém hotelu nebo levnějším apartmánu, se může zúčastnit i dcera nebo syn.

Společná správa rozpočtu

Pro lepší objasnění problematiky financí by rodiče měli pracovat s jasně stanoveným rozpočtem. Pokud je na nákup vyhrazen určitý rozpočet, měly by se nákupu účastnit také děti. Věci, které potřebujete nakoupit, např. potraviny, by neměly stanovený rozpočet překročit. Po překročení dané částky už nebude možné nakoupit další zboží. Důležité je i to, aby rodiče při týdenním nákupu neustupovali a nekupovali dětem příliš mnoho věcí, jinak se cíl šetření rychle mine účinkem.

Čím dříve člověk začne, tím snadněji dosáhne svého cíle

Nikdy není příliš brzo na to, aby děti začaly se spořením. Jednou z možností je, dát dítěti k dispozici tři průhledné kasičky. Do jedné se ukládá peníze, které může utrácet podle vlastního uvážení. Do druhé se ukládá peníze na pravidelné výdaje, např. měsíční poplatky za chytrý telefon. Peníze z třetí kasičky jsou určené na spoření. Dítě tak uvidí, jak peníze „přibývají“ nebo „mizí“, čímž se rozvíjí povědomí o rozpočtu. Vezměte někdy svoje dítě také do banky a ukažte mu úspory. Pro dospívající mládež bude například zajímavé, když jim ukážete a vysvětlíte funkce online bankovnictví. Děti se tak od útlého věku učí principům spoření a vytváření finančních rezerv.

©Adobestock

3 listopadu 2021

Jsme velmi rádi, že vás můžeme na tomto blogu přivítat!

Tímto blogem bychom vám chtěli poskytnout přístup k celé řadě pohledů na témata peněz, úspor, Zabezpečení a sociálního rozvoje.

Pokud se chcete dozvědět více o Partner Bank, jste na správném místě!

Na vzdělávání v oblasti finanční gramotnosti by měl být kladen větší důraz

Spoření je stále v kurzu i přesto, že jsou úrokové sazby velmi nízké. Je důležité, informovat se o dalších možnostech kromě spoření formou vkladní knížky, aby si člověk mohl také ve stáří udržet dobrou finanční situaci a životní standard.

Poradenství rozšiřuje finanční gramotnost

Mag. Michael Hanak, vedoucí Partner Bank Akademie, upozorňuje na důležitost vzdělávání v oblasti finanční gramotnosti:

„Pokud jde o peníze, je poradenství základ. Dobré poradenství vyžaduje kvalitně vyškolené investiční poradkyně a poradce. Tato služba zákazníkům hraje důležitou roli i do budoucna. Především v dobách politiky nízkých úrokových sazeb se stala pro všechny příjmové skupiny nutností změna myšlení v oblasti penzijního zajištění. Z tohoto důvodu v Partner Bank vědomě spoléháme na fundovanou odbornou přípravu a další vzdělávání zaměstnanců a týmů investičních poradců. Nabízíme proto duální další vzdělávání, tedy online a offline. Díky tomu jsme flexibilní a správně reagujeme na aktuální trend digitalizace„.

Cenné papíry jsou v kurzu

V dnešní době se opět výrazně obrací pozornost k cenným papírům. Jejich atraktivita stoupá především ve vztahu k tématu dlouhodobého zajištění na stáří. Vzhledem k nutnému přeorientování mnoha investorů nabývá na důležitosti také profesionální a komplexní investiční poradenství, které zohledňuje osobní životní poměry. Poradce tak může vytvořit individuální důchodovou strategii.

Od spotřebitelů k vlastníkům

Tradice světového dne spoření sahá až do října 1924, kdy se konal 1. Mezinárodní kongres spořitelen.

Ten se zaměřoval nejen na myšlenku spoření, ale také na téma finanční gramotnosti. Finanční znalosti by si měli osvojovat především mladiství a využívat vedle vkladní knížky také další formy spoření.

„Mladiství jsou nadšení z mezinárodních značek. To je dobrý základ pro to, ukázat jim možnosti investic do podílu na společnosti. Nebýt pouze konzumenty produktů každodenní potřeby, ale být jejich spoluvlastníky – to je dobrá varianta, jak nakládat s myšlenkou spoření. Portfolio akcií, které sestává ze světových značek, ze stabilních průmyslových odvětví budoucnosti, je schopno již při malých měsíčních investicích vytvořit finanční rezervu. Světový den spoření existuje již 97 let a je stejně jako dříve velmi důležitý. Druhy spoření se sice změnily, ale důležitost vytváření finančních rezerv je aktuálnější než kdy dříve“, vysvětluje Andreas Fellner, člen představenstva Partner Bank.

©Partner Bank

29 října 2021

Jsme velmi rádi, že vás můžeme na tomto blogu přivítat!

Tímto blogem bychom vám chtěli poskytnout přístup k celé řadě pohledů na témata peněz, úspor, Zabezpečení a sociálního rozvoje.

Pokud se chcete dozvědět více o Partner Bank, jste na správném místě!

I v pandemickém roce 2020 se peněžní majetek v německy hovořících zemích výrazně zvýšil. Jak je to možné, když se kvůli aktuální politice nízkých úrokových sazeb již nevyplatí spořit? Důvodem je nepřetržitá snaha občanů šetřit. Kupní sílu uspořených financí však stále více ovlivňuje rostoucí inflace. K tomuto poklesu kupní síly dochází postupně a téma marginálního znehodnocení je až příliš snadno vytěsňováno.

Správně spořit znamená dosáhnout skutečného zhodnocení anebo alespoň zachování kupní síly. Paradoxem je, že většina střadatelů i nadále ukládá peníze na vkladní knížku nebo je má na běžném účtu. Majetek tedy roste jen díky vkladům nebo omezením spotřeby, ale i díky úrokům. Na základě studie Univerzity Marburg klesl podíl přírůstku majetku za období deseti let ze 71 % na 25 %. V případě Německa činila ztráta za pouhých devět let celých 130 miliard eur. Pokud je peněžní vklad výrazně závislý na úrocích, dochází v současné době k drastickému, reálnému poklesu majetku. Tento trend zhoršuje i rostoucí inflace. Strategie nulových úrokových sazeb Evropské centrální banky a vysoká inflace budou pravděpodobně přetrvávat i nadále, teprve poté se úrokové sazby opět zvýší.

Jak spořit efektivně

Ani při pravidelném spoření majetek dále neroste. Jak tedy spořit efektivně? S profesionálním investičním poradenstvím a diverzifikací investičních produktů lze připravit individuální investiční strategii. Díky tomu lze dosáhnout nejen lepších výnosů, ale také zohlednit osobní potřeby investora resp. investorky. Efektivní spoření je důležité zejména s ohledem na důchodové zabezpečení a případný mrozdíl mezi aktivním příjmem a penzí vyplácenou státem. Stále oblíbenější jsou investice do akcií. Investováním do akcií se investoři stávají vlastníky a podílejí se na úspěchu příslušné společnosti. Kromě vkladní knížky se v každém případě vyplatí zajímat se i o další formy investic. Část měsíčního rozpočtu určeného na investice tedy lze investovat do akcií, dluhopisů nebo fondů obchodovaných na burze. Tyto alternativy s vyšším výnosem jsou spojeny s rizikem. Studie Univerzity Marburg však dokazuje, že běžné formy spoření nabízejí jen zdánlivou jistotu. Nominální částka na běžném účtu nebo vkladní knížce sice neklesá, ale za poslední roky přišli pilní střadatelé o kupní sílu, kterou lze počítat v miliardách.

Zdroje: e-fundresearch.com, focus.de

©Adobestock

18 října 2021

Jsme velmi rádi, že vás můžeme na tomto blogu přivítat!

Tímto blogem bychom vám chtěli poskytnout přístup k celé řadě pohledů na témata peněz, úspor, Zabezpečení a sociálního rozvoje.

Pokud se chcete dozvědět více o Partner Bank, jste na správném místě!

Blog Partner Bank je zamýšlen jako obecné, nezávazné informace, a proto nemůže sloužit jako náhrada za podrobný průzkum nebo odborné rady či informace.

Blogové příspěvky slouží jako další informace pro naše zákazníky a jsou založeny na znalostech lidí pověřených vytvořením v příslušném redakčním termínu. Naše analýzy a závěry jsou obecné povahy a nezohledňují individuální potřeby našich zákazníků, pokud jde o příjem, daňovou situaci nebo toleranci rizik. Minulý výkon není spolehlivým vodítkem pro budoucí výkonnost investice.

Ačkoliv byl obsah vytvořen s maximální možnou pečlivostí, nevznikají nároky na věcnou správnost, úplnost a / nebo aktuálnost. zejména tento blog nemůže zohlednit speciální okolnosti konkrétního případu. Za použití je proto odpovědný čtenář. Jakákoliv odpovědnost ze strany Partner Bank je vyloučena.

Není-li zdroj citován samostatně, je zdrojem Partner Bank AG.

V případě přidání odkazu z jiné webové stránky se upozorňuje, že tento obsah třetích stran nepochází z blogu Partner Bank, ani nemá Partner Bank AG možnost ovlivňovat obsah webových stránek třetích stran. Obsah externích stránek, na které blog Partner Bank odkazuje pomocí odkazů, nemusí nutně odrážet názor Partner Bank AG. Blog Partner Bank nenese odpovědnost za obsah třetích stran, na který pouze odkazuje ve výše uvedeném smyslu. Odpovědnost spočívá výhradně na poskytovateli obsahu.

Sie wollen in Zukunft keinen Blogpost mehr verpassen?

Wir benachrichtigen Sie gerne über jeden neuen Beitrag auf dem Partner Bank Blog.

PARTNER BANK AG

Goethestraße 1a, 4020 Linz

Telefon.: +43 732 6965-0

Fax: +43 732 66 67 67

E-Mail: info@partnerbank.at

Dostupnost po telefonu:

Pondělí – čtvrtek 9:00 do 13:00

Pátek 9:00 do 12:00

© Copyright 2020, Partner Bank AG všechna práva vyhrazena.