Starke Wirtschaftsdaten verschieben Zinswende in zweites Halbjahr

Auch im Februar verzeichneten die Aktienmärkte wieder neue Höchst-Stände, wobei es vor allem die Growth- und Tech-Werte waren, die im Fokus der Investoren standen und dadurch für die größten Kurszuwächse sorgten. Damit verlängerte sich die Börsen-Rallye, die im Oktober gestartet ist, um ein weiteres Monat.

Allerdings verlagerte sich die Begründung für das Anlegerinteresse von der Hoffnung auf rasch sinkende Leitzinsen in Richtung der fundamentalen Rahmendaten der Unternehmen sowie auf das visionäre Potenzial von „künstlicher Intelligenz“.

Im Zuge der Februar-Avancen durchbrach zum Beispiel unter großer medialer Beachtung der amerikanische S&P 500-Index die wichtige 5.000-Punkte-Marke, was vor allem psychologische Auswirkungen hat.

In ähnlicher Form und ähnlichem Ausmaß verlief auch der Kursanstieg in Europa und in Japan. Speziell das asiatische Inselreich wirkt angesichts der günstigen Bewertungen und verbesserter Transparenzregeln wieder attraktiv für ausländische Anleger.

So wurde quasi auch ein „Wunder“ wahr, als nach mehr als 34 Jahren der Leitindex Nikkei 225 sein am 29. Dezember 1989 erreichtes „All-time High“ mit Vehemenz übersprang.

In den USA als wichtigstem Aktienmarkt bestimmen weiterhin die großen Mega-Caps das allgemeine Börsengeschehen, die momentan aufgrund des „KI-Hypes“ das „Rennen“ machen und folglich auch die größten Gewinne einfahren, zumal sie in dieser Hinsicht auch die umfangreichsten Investitionen tätigen und somit den maßgeblichen Grundstein für das kommende weltweite Gestaltungs- und Wachstumspotenzial von KI legen.

So erweitert oder ergänzt zum Beispiel Alphabet seine Suchmaschine Google um entsprechende Funktionen, während Meta sein KI-unterstütztes Anzeigengeschäft ausbaut und Apple für eine Vielzahl an KI-basierten Tools sorgt.

Die wirkliche Bedeutung bzw. Tragweite von KI wird sich jedoch erst langfristig über die eintretenden Effizienzvorteile der Unternehmen zeigen.

Leitzins-Entwicklung in den USA

In makro-ökonomischer Hinsicht ist für die US-Börsen anzumerken, dass der seit Monaten erhoffte Beginn der Leitzins-Senkungen noch länger auf sich warten lassen wird.

Geraume Zeit gingen optimistische Analysen davon aus, dass bereits im März des heurigen Jahres erste Zinssenkungen vorgenommen werden, wobei für 2024 mit bis zu sechs Schritten gerechnet wurde.

Dies wird allerdings angesichts der starken wirtschaftlichen Entwicklung in den USA mit einem soliden Arbeitsmarkt und der anhaltend positiven Konsumentenstimmung nicht in prognostizierter Weise eintreten, denn seit Monaten schon stagniert der angestrebte Disinflations-Prozess, womit sich der „Kampf“ gegen die Inflation noch um einiges verlängern wird.

Die erste wichtige Phase war bekanntlich das Eindämmen des Inflations-Tempos durch massiv gestiegene Leitzinsen ab 2022, wodurch sich sehr rasch sinkende Teuerungsraten eingestellt haben.

Aber die zweite und damit letzte Phase wird normalerweise immer zur schwierigsten, bei der die bereits verringerte Inflation (derzeit etwa drei Prozent in den USA) auf den erwünschten Zielwert der Notenbanken von zwei Prozent gedrückt werden soll.

Volkswirtschaftliche Studien haben in diesem Zusammenhang gezeigt, dass dafür oft ein recht „langer Atem“ erforderlich ist, weil es zu einem dauerhaften Durchbrechen der Inflationserwartungen kommen muss.

Inflation ist vielfach auch ein psychologisches Phänomen, das stark auf den Erwartungen hinsichtlich bevorstehender Preisanstiege basiert. Je präsenter das Inflationsgeschehen, umso aufmerksamer, sensibler und antizipativer reagieren die Marktteilnehmer und passen ihr eigenes Verhalten zum Beispiel in Form überhöhter Lohnforderungen oder vorausschauender Preiserhöhungen ihrer eigenen Güter und Dienstleistungen an.

Erst wenn dieses verständliche, aber nachteilige Verhalten durch eine entsprechende Vertrauensbildung in die künftige Inflationsentwicklung nachhaltig gestoppt wird, kann sich auf der Zinsseite eine signifikante Reduktion ergeben.

Das bedeutet daher, dass wahrscheinlich noch für einige Monate oder gar Quartale das seit Juli 2023 herrschende Hochzins-Niveau beibehalten wird, was dazu führen kann, dass Investoren zu temporären Gewinnmitnahmen tendieren und so eine erhöhte Marktvolatilität auslösen.

Gerade nach den massiven Anstiegen bestimmter Growth-Titel sind Konsolidierungen durchaus sinnvoll, denn zu hohe Bewertungen einzelner Segmente können auch den Gesamtmarkt bei überzogenen Korrekturen in Mitleidenschaft ziehen.

Mittlerweile hat die Rallye an den Börsen aber für eine deutliche Zunahme der Marktbreite geführt, was insofern wichtig ist, weil im Sinne eines „gesunden“ Börsenanstiegs alle Sektoren miteinbezogen sein sollten. Dabei gilt: Je größer die Marktbreite, umso solider ist der Börsenanstieg.

Das Wichtigste ist aber, wie anfangs schon angedeutet, dass nicht mehr die reinen Zinshoffnungen als Beweggründe für Aktienkäufe gelten, sondern vielmehr die positiven Real-Daten der Unternehmen.

Nur mit einer solchen Betrachtungsweise der Investoren kann von einem fundamental unterstützten Marktaufschwung gesprochen werden.

Aktienmärkte im Februar 2024

Nach dem hervorragenden Aktienjahr 2023 und der erfreulichen Jänner-Performance fand die Kurs-Rallye im Februar ihre Fortsetzung.

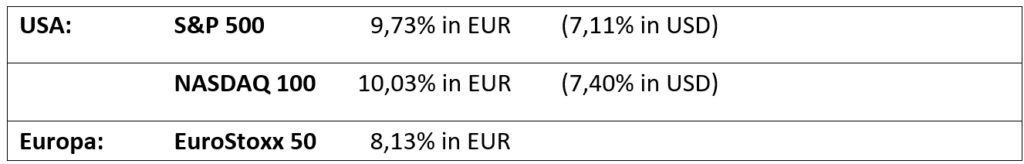

Veränderungen im Monat Februar 2024

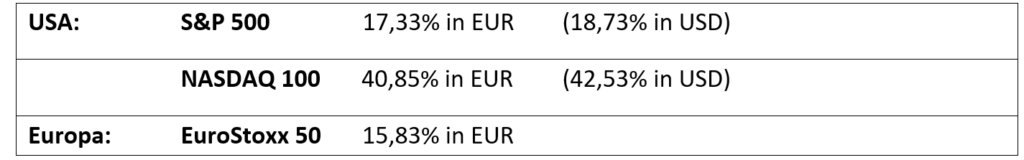

Veränderung seit Jahresanfang 2024 (Year-to-date):

Quelle: Bloomberg, eigene Darstellung

Zurück zum Blog: Partner Bank Finanzblog

Es freut uns sehr Sie auf unserem Blog begrüßen zu dürfen!

Mit diesem Blog möchten wir Ihnen Zugang zu vielfältigen Perspektiven rund um die Themen Geld, Sparen, Vorsorge und gesellschaftliche Entwicklungen ermöglichen. Möchten Sie mehr über die Partner Bank erfahren, sind Sie hier genau richtig!

Wie bereits im letzten Marktbericht erwähnt, sind die Sommermonate aufgrund der Urlaubszeit oft Auslöser für größere Gewinnmitnahmen, indem Positionen vielerorts glattgestellt werden. Zu diesem Verkaufsdruck kommt noch das reduzierte Handelsvolumen, das die Börsen zumeist für negative Reaktionen anfällig macht.

So gilt historisch betrachtet der September unter Anlegern immer schon als „schlechtester“ Monat, der gemessen am S&P 500 seit 1945 einen durchschnittlichen Rückgang um etwa 0,7 Prozent erbracht hat.

Dem liegt die Sachlage zugrunde, dass mit der Rückkehr vieler Analysten und Manager nicht nur eine kritische Neubewertung der Märkte stattfindet, sondern zeitgleich viele US-Fondsgesellschaften ihr Fiskaljahr beenden und dabei zur Verringerung der Steuerlast entsprechende Verluste im Aktienbereich realisieren.

Auch wenn dies nur reine Statistik ist, können solche Börsenansichten, ähnlich wie „Bauernregeln“, durchaus den Charakter einer „Self-fulfilling prophecy“ annehmen.

Im abgelaufenen Monat wurden allerdings die negativen Durchschnittwerte der Vergangenheit deutlich übertroffen, was aber angesichts der beeindruckenden Performance-Zahlen seit Jahresanfang nicht überraschend war.

Fundamental findet derzeit eine ökonomische Abkoppelung der USA von Europa statt. Die Konjunktur-Dynamik in den Vereinigten Staaten erweist sich trotz der restriktiven Geldpolitik der Federal Reserve als äußerst robust.

So deuten wichtige Indikatoren auf ein anhaltend positives Wirtschaftswachstum hin. Im dritten Quartal wird sich Prognosen zufolge sogar der konjunkturelle Anstieg auf über drei Prozent belaufen.

Auch beim Konsumentenvertrauen gibt es im Moment keine wirkliche Eintrübung, was als wichtige Unterstützung für die Börsen im Herbst zu werten ist.

Damit ist für das heurige Jahr mit keiner Rezession mehr zu rechnen, wodurch das erhoffte „Soft Landing“ in den USA als wichtigster Wirtschaftsnation sichtlich zur Realität geworden ist.

Zudem zeigen die Werte der maßgeblichen Kerninflation vom Trend her in die gewünschte Richtung. Zwar ist die allgemeine Inflation wegen der gestiegenen Ölpreise mit 3,7 Prozent etwas höher als in den beiden Vormonaten, aber die relevante Core Inflation liegt mit 4,3 Prozent klar unter dem Vergleichsmonat und bestätigt damit den nachlassenden Teuerungsschub.

Daher kam es im September seitens der Notenbank zu keiner weiteren Erhöhung der Leitzinsen, da aus heutiger Sicht das Zinsniveau nach insgesamt elf Schritten ausreichen sollte, die Inflation im kommenden Jahr auf den erwünschten Zielwert von zwei Prozent zu drücken.

Demgegenüber verläuft die konjunkturelle Aktivität in Europa weiterhin verhalten. Gemäß den neuesten Schätzungen wird die EU-Wirtschaft in diesem Jahr um 0,8 Prozent und im kommenden Jahr um 1,4 Prozent wachsen.

Der Hauptgrund für diese wirtschaftliche Schwäche liegt an den nach wie vor zu hohen Verbraucherpreisen, die zwangsläufig zu einer geringeren Nachfrage nach Gütern und Dienstleistungen geführt haben.

Da außerdem die Inflation in der Euro-Zone im vergangenen Monat mit 5,3 Prozent auf einem unverändert hohen Niveau stagniert, musste seitens der EZB ein weiterer Zinsschritt im Ausmaß von 25 Basispunkten gesetzt werden.

Die aktuelle Höhe des Leitzinses beträgt somit seit 14. September 4,5 Prozent, wobei für 2023 nach Aussagen der Währungshüter mit keinen weiteren Erhöhungen mehr zu rechnen ist.

Die Effekte der Geldpolitik treten bekanntlich nie unmittelbar ein, sondern wirken nur unter längerfristigen Gesichtspunkten, weshalb Notenbanken sehr vorausschauend und behutsam vorgehen müssen, um keine unerwünschte Rezession zu riskieren.

Mit der zu erwartenden „Zinspause“ sollte für die europäischen Aktienmärkte eine temporäre Unterstützung gegeben sein. Die Bewertungen liegen nach wie vor signifikant unter den der amerikanischen Titel, was ihre Attraktivität unterstreicht.

KI als Kurstreiber im heurigen Aktienjahr und Basis zahlreicher Folgeinnovationen

Wie schon im Juni angedeutet, wurde der bisherige Börsenverlauf vor allem von einem ganz bestimmten Thema dominiert: der Künstlichen Intelligenz.

KI wurde heuer erstmals in der breiten Öffentlichkeit als neue und disruptive Technologie wahrgenommen, was vor allem zu einer außergewöhnlichen Kurs-Rallye bei großkapitalisierten Tech-Werten in den USA geführt hat.

Dieser Boom, der seit Jahresbeginn die großen Player der Technologiebranche erfasst hat, fand nach den starken Kurs-Avancen im Juli sein Ende, doch ist KI kein vorübergehender Hype, sondern ein Zukunftstrend, der in den nächsten Jahren an den Finanzmärkten zu einem „Dauerbrenner“ werden wird.

Zu den bisherigen Profiteuren zählen naturgemäß die Unternehmen der „ersten Stunde“, die die technischen Grundlagen für diese Revolution geschaffen haben. Kein Name wurde diesbezüglich im Jahresverlauf stärker damit assoziiert als Nvidia.

Aber es geht nicht nur um einzelne, herausragende Unternehmen, die im internationalen „Scheinwerferlicht“ stehen, sondern um den Gesamtblick.

Glaubt man diversen Studien, so sollte Künstliche Intelligenz in absehbarer Zeit einen allgemeinen Produktivitätszuwachs außergewöhnlichen Ausmaßes in den Industriestaaten bewirken, der heute nur ansatzweise abzuschätzen ist.

Deshalb sind nicht die besonderen „Highflyer“ von wirklicher Relevanz, sondern die breite Masse an Gesellschaften, die in Zukunft durch die Anwendung von KI ihre Produktivität massiv erhöhen werden.

Es geht folglich um die Auswirkungen auf die Realwirtschaft und um den Beitrag, den KI in den kommenden Jahren leisten wird, indem Unternehmen aus allen Sektoren profitabler werden.

Simpel als „Output durch Input“ definiert, stellt Produktivität den Schlüsselfaktor für Effizienz dar, indem entweder bei gleichem Faktoreinsatz eine größere Dienstleistungs- und Gütermenge oder die bisherige Menge bei einem geringeren Einsatz generiert wird.

Produktivitätssteigerung ist daher ein direktes Mittel zur Steigerung der unternehmerischen Gewinne und damit im Sinne aller Aktionäre.

Die kommenden Folgeinnovationen werden somit nicht nur die klassischen Technologieunternehmen betreffen, sondern darüber hinaus unzählige Unternehmen aus nahezu allen Branchen, die an und von der Entwicklung von KI partizipieren.

Zu dieser viel größeren Gruppe der „Zweitrunden-Profiteure“ zählen folglich jene Unternehmen, denen es mit KI gelingt, Geschäftsfelder zu optimieren, die neue Dienstleistungen und Produkte entwickeln, die Abläufe rationalisieren und freie Kapazitäten schaffen oder große Einsparungspotenziale realisieren.

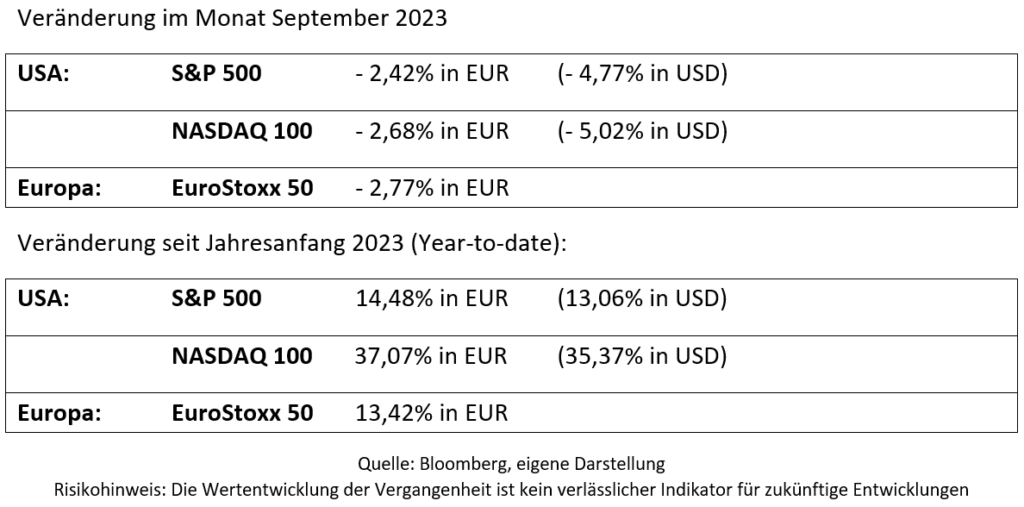

Aktienmärkte im September

Die seit August bestehende Korrekturphase setzte sich auch im angelaufenen Monat fort. Besonders Technologie- und Wachstumswerte waren davon betroffen, während Value-Titel weniger stark auf der Sell-Seite standen.

Quelle: Bloomberg, eigene Darstellung

Zurück zum Blog: Partner Bank Finanzblog

Es freut uns sehr Sie auf unserem Blog begrüßen zu dürfen!

Mit diesem Blog möchten wir Ihnen Zugang zu vielfältigen Perspektiven rund um die Themen Geld, Sparen, Vorsorge und gesellschaftliche Entwicklungen ermöglichen. Möchten Sie mehr über die Partner Bank erfahren, sind Sie hier genau richtig!

Nach dem signifikanten Anstieg der internationalen Börsen im heurigen Jahr kam es im August zu den erwarteten Gewinnmitnahmen.

Die Sommerzeit ist ferienbedingt oft durch einen verhältnismäßig „dünnen“ Handel gekennzeichnet, weil sich viele private und institutionelle Anleger im Urlaub befinden und zumeist davor noch gewinnreiche Positionen schließen.

Daher sind solche Rücksetzer an den Märkten in der Regel als „Verschnaufpausen“ zu werten, zumal sich das aktuelle makroökonomische Umfeld über den Sommer kaum verändert hat.

So signalisieren die im abgelaufenen Monat veröffentlichten US-Inflationszahlen für den Juli auch keine grundsätzliche Änderung des positiven, rückläufigen Trends.

Zwar hat sich die allgemeine Teuerung gegenüber dem Vormonat marginal von drei auf 3,2 Prozent erhöht, doch mit einer weiter fallenden Kerninflation (ohne Energie und Lebensmittel) in Höhe von 4,7 Prozent zeigt die Gesamttendenz der Verbraucherpreise weiterhin nach unten.

Auch wenn diese Raten aus Sicht der US-Notenbank immer noch zu hoch sind, sollte dennoch darauf hingewiesen werden, dass die massive geldpolitische Straffung seit März des letzten Jahres bis dato erfolgreich war und zu einer raschen und deutlichen Verringerung der Inflation geführt hat.

Rückblick: Nachdem die Inflation jahrzehntelang im Bereich der erwünschten zwei Prozent lag, fiel sie im Zuge der Corona-Pandemie Anfang 2020 auf ein Null-Niveau, um danach im Kontext der wirtschaftlichen Erholung und dem Ukraine-Krieg innerhalb von zwei Jahren massiv anzuschwellen. Mit 9,1 Prozent erreichte die Teuerung in der führenden Wirtschaftsnation der Welt dann im Juni 2022 ihren absoluten Höchststand.

Fakt ist, dass diesem unerfreulichen Inflationsgeschehen nur durch ein promptes und energisches Einschreiten der Federal Reserve mittels massiver Leitzins-Erhöhungen entgegengewirkt werden konnte. Ähnliches gilt selbstverständlich auch für das Vorgehen der Europäischen Zentralbank, die im weitgehenden Gleichschritt mit der Fed agiert hat.

Diese dramatische Umkehr von einer langjährigen Nullzins-Politik in den USA und Europa hin zu einer extrem restriktiven Geldpolitik macht deutlich, wie wichtig die Steuerungsfunktion von Notenbanken für die Wirtschaft und damit die Aktien- und Anleihenmärkte ist.

Für professionelle Anleger ist folglich die Kenntnis der geldpolitischen Mechanismen von zentraler Bedeutung. Dazu kommt noch die permanente Marktbeobachtung, denn allein die Äußerungen oder Einschätzungen von Repräsentanten der Notenbanken können erhebliche Auswirkungen auf die Märkte haben. Diese reagieren auf jede Aussage und logischerweise jeden einzelnen Zinsschritt, besonders wenn dieser unerwartet erfolgt.

Daher ist eine behutsame Kommunikationspolitik der Notenbanken (Forward Guidance) mittlerweile zum Standard geworden, um unliebsame Schocks an den Aktienmärkten zu vermeiden.

Was das weitere Vorgehen der Fed anbelangt, so ist wahrscheinlich noch in diesem Jahr mit dem Ende der Straffungen zu rechnen. Ob es davor noch ein oder zwei geringfügige Zinsanhebungen im Bereich von 25 Basispunkten geben wird, ist Gegenstand unzähliger Marktkommentare.

Tatsache ist, dass renommierte Analysten und Ökonomen im Grunde nur mehr über die zeitliche Verteilung dieser Schritte diskutieren, was im Gegenzug bedeutet, dass die Börsen bereits das baldige Ende der Leitzinserhöhungen eingepreist haben.

Selbstverständlich ist die Zukunft nur bedingt kalkulierbar, weshalb die Federal Reserve immer wieder betont, bei Bedarf noch weiter an der „Zinsschraube“ zu drehen, bis eine dauerhafte Rückbildung der Inflation erkennbar ist.

Positive Wirtschaftsdaten als Unterstützung für die Aktienmärkte

Die bisherige Kurs-Rallye an den Aktienmärkten wird bis auf weiteres durch fundamentale Konjunkturfaktoren untermauert. So liegen sowohl die Industrieproduktion als auch die veröffentlichten Handelsumsätze über den Erwartungen.

Dazu kommt noch der unverändert robuste Arbeitsmarkt, der zunehmende Konsum und die äußerst erfreulichen Gewinnzahlen der Unternehmen, die mehrheitlich über den Analystenschätzungen liegen.

Diese Kombination an positiven Fakten hat daher zuletzt auch zu einer veränderten Sicht der US-Notenbank und vieler Ökonomen hinsichtlich des Rezessionsrisikos in den Vereinigten Staaten geführt.

Mittlerweile geht kaum noch jemand von einer möglichen Rezession aus, dazu zeigen die aktuellen Konjunkturprognosen für 2023 mit einem geschätzten BIP-Wachstum von 2,4 % zu klar nach oben.

Für die Aktienmärkte relevant ist auch der Sachverhalt der Marktbreite. Waren es zu Beginn des Jahres vorrangig die Big Tech-Werte, die den Kursanstieg verursacht haben, so hat in den letzten Wochen und Monaten die Anzahl der Titel mit einem positiven Momentum zugenommen. Besonderes Potenzial zeigt sich beispielsweise bei den Substanzwerten (Value-Titel), die gegenüber Tech- und Growth-Werten noch genügend Aufholpotenzial aufweisen.

Alljährliche Fachkonferenz der wichtigsten Notenbanken in Wyoming

So abgelegen das kleine Tal mitten in den Rocky Mountains, so groß ist seine Bedeutung für die Weltwirtschaft.

Jedes Jahr seit 1982 findet immer am letzten August-Wochenende in der Jackson Hole-Lodge im US-Bundesstaat Wyoming die wichtigste internationale Tagung der führenden Zentralbanken statt.

Auch wenn es dabei eher informell zugeht, ist traditionell für hohe Brisanz gesorgt. Gerade in herausfordernden Zeiten hat diese Veranstaltung große Bedeutung, weil Marktteilnehmer konkrete Angaben zur weiteren Zinspolitik erwarten. Mit Spannung wird daher auf Äußerungen oder gar strukturelle Veränderungen im künftigen Vorgehen geachtet.

So war bei diesem Treffen klar ersichtlich, dass sowohl Jerome Powell als Präsident der US-Federal Reserve als auch Christine Lagarde als EZB-Verantwortliche den „Kampf“ gegen die Inflation als noch nicht gewonnen betrachten und infolgedessen an der Notwendigkeit einer strikten Geldpolitik festhalten werden.

Aktienmärkte im August

Die leichten Marktkorrekturen im August haben an der grundlegenden Aufwärtstendenz der Aktienmärkte nichts geändert.

Veränderung im Monat August 2023:

Veränderung seit Jahresanfang 2023 (Year-to-date):

Quelle: Bloomberg, eigene Darstellung

Zurück zum Blog: Partner Bank Finanzblog

Es freut uns sehr Sie auf unserem Blog begrüßen zu dürfen!

Mit diesem Blog möchten wir Ihnen Zugang zu vielfältigen Perspektiven rund um die Themen Geld, Sparen, Vorsorge und gesellschaftliche Entwicklungen ermöglichen. Möchten Sie mehr über die Partner Bank erfahren, sind Sie hier genau richtig!

Österreich im Spar-Modus – Perspektivenwechsel notwendig

Energiepreiserhöhungen und eine hohe Inflation stellen viele Menschen vor finanzielle Herausforderungen.

Gleichzeitig laden Banken ihre Kunden zum Weltspartag und zum Sparen ein. Ist im Hinblick auf die steigenden Kosten der Spargedanke noch zeitgemäß? Was sollen wir unserer Jugend raten? Und wie können wir selbst unser Erspartes bewahren oder vermehren? Österreich im Spar-Modus und ein notwendiger Perspektivenwechsel:

Kaufkraftverlust durch Inflation

„Die derzeitige Situation macht es notwendig, dass ein Umdenken im Bereich Vorsorge und Konsumverhalten stattfindet. Der Spargedanke des Weltspartages hat an Stellenwert eingebüßt und neue Perspektiven müssen geschaffen werden. Es ist vorteilhaft, wenn Jugendliche wissen, was Inflation konkret für sie bedeutet und trotzdem motiviert bleiben zu sparen und dabei neue Möglichkeiten des langfristigen Vermögensaufbaues kennen“, sagt Andreas Fellner, Vorstand Partner Bank.

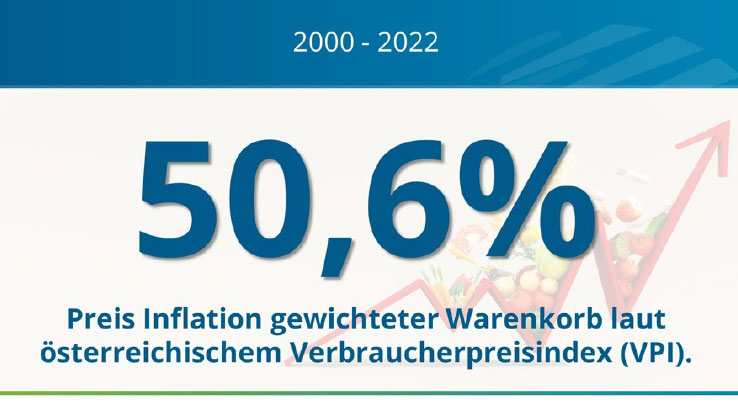

Die Inflation 2000 bis 2022 betrug 50,6%. Dies bedeutet, dass innerhalb von 20 Jahren die Kaufkraft um die Hälfte gesunken ist.

Finanzbildung als Grundstein für Vermögensaufbau

Gerade in herausfordernden Zeiten ist es wichtig, Vorsorge zu treffen und Finanzreserven zu haben. Geld- oder Sachwerte, Aktien, Gold, Immobilien, Anleihen oder ETF´s – die Möglichkeiten für Anleger sind vielfältig. Um finanzielle Entscheidungen treffen zu können, sind Finanzbildung und eine fundierte Beratung wichtig.

„Ein passender Sparplan gelingt nur, wenn man auch über entsprechendes Wissen verfügt und die Möglichkeiten in der Finanzbranche kennt. Die Partner Bank bietet spezielle Workshops im Bereich der Finanzbildung an. Wissen lässt sich erweitern und ebnet so den Weg für eine selbstbestimmte Zukunftsvorsorge. Unsere Workshops stellen Kow-how für Financial Well-Being rund um Investments und Vorsorge bereit. Auch die Bedeutung von Sachwerten, dem Edelmetall Gold sowie Nachhaltigkeit und Zukunft sind Themenschwerpunkte. Mit dem entsprechenden Wissen ist der Anleger sicherer, wenn es darum geht, die richtigen Fragen zu stellen und seine individuellen Möglichkeiten für Investitionen abzuwägen“, erläutert Elham Ettehadieh, Vorstand Partner Bank.

©Partner Bank

Quelle: Statistik Austria, Stand September 2022

Ökologisch sozial ethisch

2 November 2022

Es freut uns sehr Sie auf unserem Blog begrüßen zu dürfen!

Mit diesem Blog möchten wir Ihnen Zugang zu vielfältigen Perspektiven rund um die Themen Geld, Sparen, Vorsorge und gesellschaftliche Entwicklungen ermöglichen. Möchten Sie mehr über die Partner Bank erfahren, sind Sie hier genau richtig!

Mit Wertpapieren die Steuerlast senken

Entlastungen für Selbstständige sind ein aktuelles Thema und ein wichtiges Signal für Wirtschaftstreibende. Mit dem Gewinnfreibetrag lässt sich die Steuerlast jährlich um bis zu € 45.950 pro Person senken, wenn ein Teil des Gewinns in begünstigte Wirtschaftsgüter im Sinne des Einkommenssteuergesetzes (EStG) investiert wird. Die Novellierung des EStG sieht ab 2022 eine Erhöhung des Gewinnfreibetrags von 13 auf 15 % vor. Hochrechnungen der österreichischen Regierung weisen eine Reduzierung der Steuerlast für Unternehmen von bis zu 150 Millionen Euro aus. Allerdings lassen viele UnternehmerInnen diese Chance auf staatlich geförderten Vermögensaufbau noch ungenutzt.

Wie hoch ist der Gewinnfreibetrag?

Die Höhe bemisst sich am erwirtschafteten Jahresgewinn und wird wie folgt gestaffelt:

Ein Beispiel:

Der Gewinn eines Unternehmens beträgt € 62.000. Für die ersten € 30.000 können 15 % (= € 4.500) geltend gemacht werden. Dieser Grundfreibetrag steht dem Unternehmen automatisch zu. Für die verbleibenden € 32.000 ergibt sich ein investitionsbedingter Gewinnfreibetrag in der Höhe von € 4.160 (13 % von € 32.000). In der Höhe von € 4.160 kann eine Investition in Wertpapiere getätigt werden. Der gesamte Gewinnfreibetrag beträgt in diesem Beispiel € 8.660.

Welche Wertpapiere sind geeignet?

Der Gesetzgeber gibt eine klare Linie vor, welche Wertpapiere in Betracht kommen. Laut § 14 EStG darf auf jene Wertpapiere zurückgegriffen werden, die auch für die Deckung von Personalrückstellungen verwendet werden dürfen. Der Fokus liegt dabei auf besonders konservativen Veranlagungskriterien, wie zum Beispiel:

Von dieser Regelung ausgenommen sind etwa PKW und Kombi (Ausnahme bei Fahrschulen und Kraftfahrzeugen, die zu mindestens 80 % der gewerblichen Personenbeförderung dienen) sowie sofort absetzbare, geringwertige Wirtschaftsgüter und gebrauchte Wirtschaftsgüter.

Was versteht man unter begünstigten Wirtschaftsgütern?

Wer den investitionsbedingten Gewinnfreibetrag (ab € 30.000) geltend machen möchte, muss entweder in

investieren. Die Anlagegüter müssen einer inländischen Betriebsstätte zurechenbar sein. Die Wertpapiere sind in einem Verzeichnis zu führen und müssen mindestens vier Jahre dem Unternehmen gewidmet werden.

Professionelle Beratung empfehlenswert

Die Suche nach geeigneten Wertpapieren, die den strengen Anforderungen des Gesetzgebers genügen und zugleich Rendite erwirtschaften, ist fordernd. Umso treffsicherer wird die Wahl ausfallen, wenn eine professionelle Vermögensberatung konsultiert wird. So können Fehler vermieden und eine individuelle Anlagestrategie realisiert werden. Mit der Ausschöpfung des Gewinnfreibetrags haben Unternehmen die Möglichkeit sich kontinuierlichen Vermögensaufbau zu sichern. In volatilen Zeiten ist es empfehlenswert, jede Chance zur finanziellen Absicherung zu nutzen.

Was ist ein Gewinnfreibetrag?

Gewerbetreibenden, freien Selbstständigen sowie Land- und ForstwirtInnen (ohne Pauschalierung) steht laut § 10 EStG jährlich ein Gewinnfreibetrag zu. Dieser hat bei Gewinnen bis € 30.000 eine Höhe von bis zu € 4.500. Dieser Betrag ist steuerfrei und wird als Grundfreibetrag am Jahresende automatisch von der Finanzbehörde berücksichtigt. Für Gewinne über € 30.000 sind Investitionen in begünstigte Wirtschaftsgüter erforderlich.

Foto: ©Adobestock

Ökologisch sozial ethisch

13 Oktober 2022

Es freut uns sehr Sie auf unserem Blog begrüßen zu dürfen!

Mit diesem Blog möchten wir Ihnen Zugang zu vielfältigen Perspektiven rund um die Themen Geld, Sparen, Vorsorge und gesellschaftliche Entwicklungen ermöglichen. Möchten Sie mehr über die Partner Bank erfahren, sind Sie hier genau richtig!

ESG-Kriterien: Ökologisch, sozial, ethisch.

Der Trend zu ökologischen und sozialen Investments hält weiter an. AnlegerInnen wollen mit ihrem Kapital zu einer nachhaltigen Gesellschaft und Wirtschaft beitragen. Die Bezeichnung ESG-Kriterien hat sich als Standard für nachhaltige Investments etabliert. Das Akronym „ESG“ setzt sich aus den Begriffen „Environment“, „Social“ und „Governance“ zusammen.

Wofür steht ESG?

Environment: Schonendes Ressourcenmanagement, Verringerung von Emissionen und der Einsatz erneuerbarer Energie spielen in diesem Aspekt eine tragende Rolle.

Social: Die Unternehmen achten auf gerechte Arbeitsbedingungen, die Einhaltung der Menschenrechte und Zugang zur Weiterbildung von Arbeitskräften. Sichere Arbeitsbedingungen, die Ablehnung von Zwangs- und Kinderarbeit sowie Gesundheitsvorsorge fallen ebenso in diese Kategorie.

Governance: Unabhängige Aufsichtsorgane in den Unternehmen stellen sicher, dass wettbewerbswidriges Verhalten oder Korruption ausgeschlossen sind.

Börsennotierte Unternehmen sind seit 2017 verpflichtet regelmäßig Nachhaltigkeitsberichte zu veröffentlichen. Mithilfe sogenannter ESG Scores lassen sich Unternehmen in diesem Zusammenhang einfacher beurteilen und vergleichen. Um in der Fülle dieser Daten Transparenz und Plausibilität sicher zu stellen, werden die rechtlichen Rahmenbedingungen EU-weit kontinuierlich adaptiert.

Was ist neu ab August 2022?

Ab 2. August 2022 tritt eine Änderung der MiFID II Richtlinie in Kraft. Diese EU-Richtlinie verweist auf die Taxonomie- und Offenlegungs-Verordnung. Was ändert sich konkret in der Praxis? FinanzdienstleisterInnen sind im Rahmen der Beratung verpflichtet, Kunden und Kundinnen zu ihren Nachhaltigkeitspräferenzen zu befragen. Damit soll das allgemeine Wissen über nachhaltige Wertpapierprodukte verbessert werden. Zudem lassen sich Investments den Kundeninteressen entsprechend ausrichten.

Eine konsequente ESG-Analyse, basierend auf vertrauenswürdigen Daten und Score Werten, unterstützt unsere Kunden und Kundinnen nachhaltige Veranlagungsentscheidung zu treffen. Mit ESG-basierten Investments wird einerseits ein verantwortungsvoller Umgang mit der Umwelt gefördert und andererseits gewünschte Anlageziele erreicht. Das Bewusstsein, mit persönlichem Handeln auf Veranlagungsebene etwas zum großen Ganzen beitragen zu können, ist in der Gesellschaft angekommen.

Über 25 Jahre Erfahrung mit nachhaltiger Vorsorge

Die Partner Bank bietet seit Mitte der 1990er Jahre ein diversifiziertes Aktienportfolio zum Megatrend Ökologie an. Kunden und Kundinnen profitieren von dieser langjährigen Erfahrung unmittelbar. Mit einem Investment in Aktien beteiligen sie sich direkt an den jeweiligen Unternehmen. In den Beratungsgesprächen wird seit jeher genau evaluiert, worauf Kunden und Kundinnen Wert legen, was die Basis einer erfolgreichen und nachhaltigen Vermögensberatung bildet.

Foto: ©Adobestock

Ökologisch sozial ethisch

27 Juli 2022

Es freut uns sehr Sie auf unserem Blog begrüßen zu dürfen!

Mit diesem Blog möchten wir Ihnen Zugang zu vielfältigen Perspektiven rund um die Themen Geld, Sparen, Vorsorge und gesellschaftliche Entwicklungen ermöglichen. Möchten Sie mehr über die Partner Bank erfahren, sind Sie hier genau richtig!

50-30-20 Regel: So kann ich mir ein Vermögen aufbauen!

Regelmäßig sparen, um das eigene Vermögen zu erhöhen, wollen alle. In der Praxis fällt es allerdings schwer, so zu handeln, dass am Ende des Monats noch Geld übrig bleibt. Die 50-30-20 Regel hat sich als sehr hilfreich erwiesen, die eigenen Finanzen im Blick zu behalten und am Aufbau des eigenen Vermögens zu arbeiten. Der Schlüssel zum Erfolg ist bewusstes Haushalten mit den vorhandenen Geldressourcen. Miete, Auto, Essen und dann noch sparen? Geht das überhaupt? Ihr Nettogehalt wird bei der 50-30-20 Regel in drei Budgets aufgeteilt: Fixkosten, Freizeit und Sparen. Das heißt 50 % fließen in die Fixkosten, 30 % stehen für Freizeitvergnügungen zur Verfügung und 20 % des Nettoeinkommens werden gespart.

50 %: Fixkosten

Die Hälfte Ihres Nettoeinkommens dient der Deckung Ihrer monatlichen Fixkosten. Was zählt zu den Fixkosten? Miete, Wohnkredit, Strom, Internet, Handy, Lebensmittel, Gebühren, Versicherungen und sonstige fixe Ausgaben werden zu den Fixkosten gerechnet. Wo liegt hier Einspar-Potential?

30 %: Freizeit

30 % des Nettoeinkommens sind für die eigenen Bedürfnisse und Wünsche reserviert. Hobbys, Kultur, Restaurantbesuche und Shopping finanzieren sich aus diesem Budget. Es empfiehlt sich für diese Kategorie ein Haushaltsbuch anzulegen. So hat man alle Ausgaben im Blick und findet leichter Einsparmöglichkeiten. Muss der tägliche Coffee to go auf dem Weg zur Arbeit wirklich sein? Oder investiert man in einen trendigen To go Becher und nimmt den Lieblingskaffee von zu Hause mit. Weitere Möglichkeiten wären: Streaming-Abend mit Freunden statt Kinobesuch, Selberkochen statt im Restaurant essen, und so weiter. Wer über seine Ausgaben Buch führt, kann schnell erkennen, welche Kosten vermeidbar sind und wo gespart werden kann.

20 %: Sparen

Ein Fünftel des Nettoeinkommens wird gespart oder dient etwaiger Schuldentilgung. Diese Rücklage ist nicht nur für die Vermögensbildung wichtig. Ein finanzielles „Sicherheitspolster“ für unerwartete Ausgaben ist unverzichtbar. Schnell kann die Waschmaschine kaputt gehen oder eine Reparatur am Auto fällig werden. Mit ausreichend Rücklagen meistern Sie kurzfristige Krisen entspannt, ohne in die Schuldenfalle zu tappen. Im besten Fall dienen die 20 % des Nettogehalts dem Kapitalaufbau, egal ob für die private Altersvorsorge oder für eine künftige Immobilienanschaffung gespart wird. Für kontinuierliches Sparen, empfiehlt es sich den Sparbetrag automatisch auf ein Sparkonto zu überweisen. Von diesem können Ansparpläne auch für physisches Gold und diversifizierte Aktienportfolios bedient werden.

50-30-20 Regel: So kann ich mir ein Vermögen aufbauen – ein Beispiel

Bei einem monatlichen Nettoeinkommen von € 2.500 ergeben sich folgende Budgets:

Im Fall einer plötzlichen Zahlungsverpflichtung in Höhe von € 2.000 bleiben am Jahresende noch immer € 4.000 auf dem Sparkonto. Ganze € 9.000 stehen für all die Dinge, die Ihnen besonders viel Freude bereiten, zur Verfügung. Sparen und Lebensfreude schließen sich also nicht aus. Vielmehr führt das Sparen dazu, dass man das Leben viel mehr genießen kann, weil man immer auf eine eiserne Reserve bauen kann.

©Adobestock

23 März 2022

Es freut uns sehr Sie auf unserem Blog begrüßen zu dürfen!

Mit diesem Blog möchten wir Ihnen Zugang zu vielfältigen Perspektiven rund um die Themen Geld, Sparen, Vorsorge und gesellschaftliche Entwicklungen ermöglichen. Möchten Sie mehr über die Partner Bank erfahren, sind Sie hier genau richtig!

Was sind Megatrends?

Megatrends bilden eine wichtige Grundlage für Entscheidungen in der Politik, der Wirtschaft sowie auf individueller Ebene. Man versteht darunter nicht kurzfristige Hypes. Vielmehr bilden sie komplexe, langfristige Veränderungsdynamiken in einer verständlichen Weise ab. Digitalisierung, Globalisierung und Prozess-Optimierung haben unsere Welt immer schneller und komplexer gemacht. Um diese Dynamiken zu verstehen, stellen Megatrends eine wichtige Navigationshilfe für Unternehmen dar.

Merkmale von Megatrends

Das Zukunftsinstitut beschreibt vier zentrale Merkmale für tiefgreifenden Wandel:

Dauer: Der Einfluss von Megatrends dauert mehrere Jahrzehnte

Ubiquität: Sie haben Einfluss auf alle Lebensbereiche einer Gesellschaft

Globalität: Sie wirken global und ihr Auftreten muss weltweit nicht gleichzeitig oder gleich stark sein. Jedoch sind sie über kurz oder lang überall zu beobachten.

Komplexität: Mehrdimensionalität zeichnet Megatrends aus und ihre Wechselwirkungen zueinander bedingen ihre Dynamik.

Das Entscheidende an ihnen ist ihr großer Wirkungsgrad. Sie verändern nicht einzelne Teilsegmente, sondern sie beeinflussen ganze Gesellschaften. Zudem verstehen sie sich als Cluster einzelner Trends, die u.a. soziale, technologische und ökonomischen Paradigmenwechsel abbilden.

Megatrends erkennen

Megatrends werden nicht „gemacht“ oder „entwickelt“. Vielmehr kommt man ihnen durch Beobachtung, Beschreibung und Bewertung neuer Trends in Wirtschaft und Gesellschaft auf die Spur. Wo treten ähnliche Phänomene zeitgleich auf? Verstärken sich diese gegenseitig? Ein wesentlicher Faktor der systematischen Erfassung von Megatrends ist die Beobachtung aus der Metaebene. Es wäre unklug zu glauben, Innovationen und Wandel beginne stets in Industrieländern. Beispielhaft ist hier etwa das Bezahlen per Mobiltelefon oder mit Crypto-Währungen zu nennen. Beide Trends etablierten sich zuerst in Afrika.

Die Megatrend-Map des Zukunftsinstituts illustriert anschaulich die Vernetzungen, Parallelen und Schnittpunkte von Trends. Sie ermöglicht ein besseres Verständnis für Zusammenhänge und gewährleistet einen globalen Blick auf aktuelle Entwicklungen. Als Raster für die Beantwortung von Zukunftsfragen bildet sie eine profunde Basis für strategische Entscheidungen und zeigt neue Perspektiven auf.

©Partnerbank, Zukunftsinstitut

11 Februar 2022

Es freut uns sehr Sie auf unserem Blog begrüßen zu dürfen!

Mit diesem Blog möchten wir Ihnen Zugang zu vielfältigen Perspektiven rund um die Themen Geld, Sparen, Vorsorge und gesellschaftliche Entwicklungen ermöglichen. Möchten Sie mehr über die Partner Bank erfahren, sind Sie hier genau richtig!

Rückblick 2021 und Jahresausblick 2022

Mit 2021 ging trotz der Allgegenwart von Corona ein außergewöhnlich erfolgreiches Aktienjahr zu Ende, das, anders als das Jahr zuvor, ganz im Zeichen der globalen konjunkturellen Erholung stand. Die USA als weltgrößte Volkswirtschaft konnte dabei ein Wirtschaftswachstum von fast sechs Prozent verzeichnen. Das damit verbundene markante Gewinnwachstum der Unternehmen sorgte für stetig steigende Börsenkurse und zufriedene Investoren.

Rückblick 2021: Inflation wieder im Bewusstsein

Allerdings hat dieser Rebound auch zu Schattenseiten geführt, die sich im Wiederaufflackern der Inflation sehr deutlich zeigen. Nachdem über viele Jahre praktisch keine nennenswerten Inflationszahlen zu vermelden waren, haben pandemiebedingte Produktionsschwierigkeiten sowie eine wachsende Nachfrage in vielen Bereichen zu Lieferengpässen geführt. Damit einher gehen signifikant höhere Rohstoff- und Energiepreisen. Diese Entwicklungen haben die Thematik der Inflation wieder in das Bewusstsein von Notenbanken, Regierungen und Anlegern gerückt. Mit Ende Dezember wurde beispielsweise in den USA mit fast sieben Prozent der höchste Wert an Inflation seit 40 Jahren vermerkt.

Wurde die erhöhte Inflation anfänglich noch als temporäres Phänomen im Zuge des wirtschaftlichen Aufholprozesses gesehen, so hat sich mittlerweile seitens der geldpolitischen Entscheidungsträger die Überzeugung gefestigt, dass dieser Zustand länger anhält als angenommen. Damit ergibt sich für das heurige Jahr eine neue Situation, da Zinsen, die sich in einem Rekordtief befinden, auf Dauer mit hoher Inflation unvereinbar sein werden. Makroökonomisch sind daher entsprechende Zinsschritte notwendig, um der aktuellen Lage entgegenzuwirken.

Trendwende bei Nullzins-Politik

So hat die amerikanische Notenbank Fed bereits eine schrittweise Änderung ihrer Nullzins-Politik angekündigt. Neben der Beendigung des milliardenschweren Anleihen-Kaufprogramms ist vor allem eine schrittweise Erhöhung der Leitzinsen geplant. Der Markt geht zurzeit von drei bis vier Zinsschritten für das heurige Jahr aus.

Die Rahmenbedingungen für internationale Aktien-Engagements haben sich daher mit den Ankündigungen der US-Notenbank insofern verändert, als das Ende der Politik des „billigen Geldes“ eingeläutet wurde. Das betrifft zwar vorerst nur die USA, doch sind die Kursbewegungen des größten Aktienmarktes bekanntermaßen auch für alle anderen Börsen relevant.

Jahresausblick 2022: Wirtschaftswachstum

2022 ist in den USA ein konjunkturelles Wachstum von rund vier Prozent zu erwarten und mit Vollbeschäftigung ist nach Schätzungen der Fed im 3. Quartal zu rechnen. Die Unternehmensgewinne sollten daher weiterhin auf hohem Niveau verharren, was unterstützend für den Aktienmarkt zu sehen ist, auch wenn andere Branchen und Segmente als bisher in den Fokus der Investoren rücken könnten. Auch erste Anzeichen einer leichten Entspannung auf der Inflationsfront sind bereits zu erkennen, wodurch die Inflationsspitze unter Umständen schon im 1. Quartal erreicht sein könnte.

Mit positiver Grundstimmung in das neue Aktienjahr

Zusammenfassend ist zu sagen, dass heuer auf alle Fälle ein Szenario steigender Leitzinsen eintreten wird. Ob dieser Sachverhalt nun nachhaltig negative Auswirkungen auf die Aktienmärkte haben wird, hängt in entscheidendem Maße von der weiteren Inflationsentwicklung und dem Vorgehen der Notenbank ab. Es bleibt abzuwarten, wie die Reaktionen der Investoren auf die unvorhersehbaren Zinserhöhungen, die möglicherweise bevorstehen, ausfallen.

Ein „Bären-Markt“ bzw. eine Aktien-Baisse wird in aller Regel erst durch Rezessionen verursacht, was aus heutiger Sicht nicht zu erwarten ist. Unter der Annahme, dass keine neuen Virus-Varianten auftreten und die geopolitische Lage stabil bleibt, sollte 2022 aus heutiger Sicht ein Jahr wirtschaftlicher Prosperität werden, auch wenn deutlich geringere Kurszuwächse im Aktienbereich zu prognostizieren sind als im „Superjahr“ 2021, denn dazu liegt das aktuelle Bewertungsniveau der Aktien zu klar über dem historischen Durchschnitt.

©Adobestock

26 Januar 2022

Es freut uns sehr Sie auf unserem Blog begrüßen zu dürfen!

Mit diesem Blog möchten wir Ihnen Zugang zu vielfältigen Perspektiven rund um die Themen Geld, Sparen, Vorsorge und gesellschaftliche Entwicklungen ermöglichen. Möchten Sie mehr über die Partner Bank erfahren, sind Sie hier genau richtig!

Auch wenn sich die Sparzinsen auf einem Niedrigniveau befinden, Sparen ist immer noch ein wichtiges Thema. Besonders Kindern sollte der Umgang mit Geld nähergebracht werden, denn die Erfahrungen in der Kindheit prägen auch die Finanzsituation im Erwachsenenalter.

Im Rahmen des Weltspartages kann man Kindern den Spargedanken näherbringen und ihnen zeigen, warum Sparen wichtig ist. Denn, Geld ist für kleine Kinder nicht fassbar. Die Erfahrung, woher es kommt und was man dafür bekommt, fehlt. Ab einem Alter von ca. 7 Jahren entwickelt sich allmählich das Verständnis für Geld. Um Kindern einen Weg in eine gute finanzielle Zukunft zu sichern, braucht es eine entsprechende Vorbereitung.

5 Tipps: Wie Kinder den Umgang mit Geld lernen

Andrea Bodner, Leiterin des Service Center und Vermögensberaterin bei der Partner Bank sowie Mutter eines Sohnes, sagt:

„Je mehr die Kinder in finanzielle Entscheidungen eingebunden werden, desto verständlicher wird diese nicht greifbare Materie.“

Zeitfaktor – zeigen, wie man spart

Zeit ist ein entscheidender Einflussfaktor, wenn es um Geldwachstum geht. Sprechen Sie mit Ihrem Kind über Wünsche, über langfristige Ziele, wie zum Beispiel die Anschaffung eines neuen Fahrrads. Es braucht Disziplin, diese Summe zu sparen. Verwendung Sie auch Grafiken, um dieses Ziel zu visualisieren.

Unterschied zwischen „wollen“ und „brauchen“ aufzeigen

Wir leben in einer Konsumgesellschaft. Es ist wichtig, gemeinsam mit dem Kind zu reflektieren, brauchen wir gewisse Dinge wirklich oder lassen wir uns vom Konsumfieber anstecken.

Ihr Kind möchte ein neues Skateboard, weil das alte nicht mehr so cool ist. Ja, gerne, dann aber bitte nicht mit Mamas oder Papas Geld. Zeigen Sie Ihrem Kind, wie lange es dauert, das Geld für ein neues Skateboard beiseitezulegen und lassen Sie es mit dem eigenen Taschengeld darauf sparen oder zumindest einen Teil beisteuern. Eltern haben Vorbildfunktion. Nennen Sie auch Beispiele Ihrer Wünsche, auf die Sie gespart oder verzichtet haben.

Kaufprozesse sichtbar machen

Dazu gehört, dass Kinder in den Prozess und in Diskussionen eingebunden werden, der zu einem Kauf führt. Denn Kinder denken schnell, dass Geld achtlos ausgegeben wird, weil es sowieso vorhanden ist. Das Kind soll erfahren, dass manche Sachen zu teuer sind und Anschaffungen sorgsam abgewägt werden müssen. Dabei kann auch die Tochter oder der Sohn in Entscheidungen eingebunden werden, beispielsweise ob beim nächsten Familienurlaub ein 4-Sterne Hotel oder ein günstigeres Appartement gebucht werden soll.

Budgets gemeinsam verwalten

Um Geld erklärbar zu machen, sollen Eltern mit Budgets arbeiten. Ist ein Budget für einen Einkauf festgelegt, sollen Kinder auch bei der Aktion mit dabei sein. Die Dinge, z.B. Lebensmittel, die eingekauft werden, werden dem zuvor bestimmten Budget gegenübergestellt. Wenn dieses aufgebraucht ist, kann man auch nicht mehr Waren einkaufen. Wichtig ist auch, dass Eltern beim wöchentlichen Einkauf nicht nachgeben und den Kindern zu viel kaufen, sonst ist das Ziel des Sparens schnell verfehlt.

Je früher man beginnt, desto eher erreicht man das Ziel

Es ist niemals zu früh, mit dem Sparen zu beginnen. Eine Möglichkeit ist, dem Kind drei durchsichtige Behältnisse zur Verfügung zu stellen. In eines kommt das Geld, über das es frei verfügen kann. In das zweite das Geld für Fixausgaben, z.B. monatliche Kosten fürs Smartphone. Das dritte wird zum Ansparen verwendet. So sieht das Kind, wie das Geld „wächst“ bzw. „schrumpft“ und entwickelt ein Bewusstsein für Budgets. Nehmen Sie Ihr Kind auch mit zur Bank und zeigen Sie ihm das Sparguthaben. Interessant ist es für die Jugend auch, wenn Sie gemeinsam Online-Banking Funktionen ansehen und erläutern. So lernen Kinder von klein auf das Prinzip des Sparens und wie man Finanzreserven aufbaut.

©Adobestock

3 November 2021

Es freut uns sehr Sie auf unserem Blog begrüßen zu dürfen!

Mit diesem Blog möchten wir Ihnen Zugang zu vielfältigen Perspektiven rund um die Themen Geld, Sparen, Vorsorge und gesellschaftliche Entwicklungen ermöglichen. Möchten Sie mehr über die Partner Bank erfahren, sind Sie hier genau richtig!

Der Blog der Partner Bank ist als allgemeine, unverbindliche Information gedacht und kann daher nicht als Ersatz für eine detaillierte Recherche oder eine fachkundige Beratung oder Auskunft dienen.

Die Blogbeiträge dienen als zusätzliche Information für unsere Kunden und basieren auf dem Wissensstand der mit der Erstellung betrauten Personen zum jeweiligen Redaktionsschluss. Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Bedürfnisse unserer Kunden hinsichtlich des Ertrags, steuerlicher Situation oder Risikobereitschaft. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung einer Anlage zu.

Obwohl die Inhalte mit größtmöglicher Sorgfalt erstellt wurden, besteht kein Anspruch auf sachliche Richtigkeit, Vollständigkeit und/oder Aktualität; insbesondere kann dieser Blog nicht den besonderen Umständen des Einzelfalls Rechnung tragen. Eine Verwendung liegt damit in der eigenen Verantwortung des Lesers. Jegliche Haftung seitens der Partner Bank wird ausgeschlossen.

Wenn eine Quelle nicht gesondert angeführt wird, dann gilt als Quelle die Partner Bank AG.

Im Falle, dass ein Link auf eine andere Website angefügt wird, wird darauf hingewiesen, dass diese fremden Inhalte weder vom Partner Bank Blog stammen, noch die Partner Bank AG die Möglichkeit hat, den Inhalt von Seiten Dritter zu beeinflussen. Die Inhalte fremder Seiten, auf die der Partner Bank Blog mittels Links hinweist, spiegeln somit auch nicht unbedingt die Meinung der Partner Bank AG wider. Der Partner Bank Blog haftet nicht für fremde Inhalte, auf die dieser lediglich im oben genannten Sinne hinweist. Die Verantwortlichkeit liegt allein beim Anbieter der Inhalte.

Sie wollen in Zukunft keinen Blogpost mehr verpassen?

Wir benachrichtigen Sie gerne über jeden neuen Beitrag auf dem Partner Bank Blog.

PARTNER BANK AG

Goethestraße 1a, 4020 Linz

Phone.: +43 732 6965-0

Fax: +43 732 66 67 67

E-Mail: info@partnerbank.at

Telefonische Erreichbarkeit:

MO-DO 9:00 Uhr bis 13:00 Uhr

FR 9:00 Uhr bis 12:00 Uhr

© Copyright 2020, Partner Bank AG alle Rechte vorbehalten.